Tema

Se analizan las principales consecuencias de la guerra entre Israel y Hamás sobre los mercados globales y regionales del gas y el petróleo, y sobre la crisis energética de Gaza.

Resumen

La guerra entre Israel y Hamás no tendrá consecuencias energéticas globales mayores mientras se mantenga contenida regionalmente. No obstante, el conflicto reduce las expectativas de normalización regional y aumenta la prima de riesgo geopolítico en unos mercados ya tensionados. Sobre todo, rompe unas dinámicas relativamente favorables a corto plazo en el mercado del petróleo, mientras que a medio y largo plazo deteriora las perspectivas de desarrollo del gas del Mediterráneo Oriental y cuestiona su papel efectivo en la estrategia de diversificación europea. Finalmente, la guerra recrudece la vulnerabilidad energética de la población palestina, malogrando las oportunidades de la energía solar y la cooperación sobre el gas natural para paliar la crisis eléctrica de Gaza.

Análisis

El análisis contextualiza primero los efectos económicos y geopolíticos de la guerra entre Hamás e Israel en el actual escenario de contención regional del conflicto, destacando las diferencias con la crisis de 1973 originada por la guerra de Yom Kippur. A continuación, explora cuatro consecuencias principales sobre los mercados del petróleo: el aumento de las tensiones regionales, una eventual supervisión más estricta de las sanciones a Irán, la reactivación de la diplomacia petrolera con Venezuela y la frustración de las expectativas de estabilización geopolítica en Oriente Medio. A continuación, se analizan las consecuencias para el gas natural, en particular sobre las dinámicas del gas en el Mediterráneo Oriental. Finalmente, el documento describe la precaria situación energética de la Franja de Gaza y el deterioro de la seguridad humana que causará la guerra.

El análisis concluye que el principal impacto es de orden general y se deriva de la dimensión del choque geopolítico y la toma de conciencia de que no parece factible una normalización de la región en ausencia de una solución duradera y justa al conflicto entre Israel y Palestina. A corto plazo, la guerra ha rebajado las expectativas de una relajación de los precios del petróleo, consolidando la previsión de precios altos durante más tiempo, pero no hay barriles en riesgo directo de suministro que sugieran fuertes subidas de precios. Las consecuencias en los mercados de gas parecen igualmente limitadas, pero deterioran las perspectivas de desarrollo del gas en el Mediterráneo Oriental como mecanismo de cooperación y desarrollo, así como las aspiraciones europeas a corto y medio plazo de diversificar siquiera parcialmente su aprovisionamiento de gas en la región para sustituir al ruso. Para Gaza, supone un retroceso en materia de seguridad energética que reduce las ya limitadas oportunidades de la energía solar y el gas natural.

La guerra entre Israel y Hamás y la de Yom Kippur: salvando las distancias energéticas

Cuando Hamás ataca desde Gaza el sur de Israel el pasado 7 de octubre, los mercados del petróleo respondieron con subidas moderadas incomparables con la crisis desatada por la guerra del Yom Kippur hace 50 años.[1] En 1973, la victoria israelí condujo a un embargo petrolero impulsado por varios Estados árabes en protesta por el respaldo económico y militar de Estados Unidos (EEUU) y otros países occidentales a Israel. En los tres meses posteriores, los precios del petróleo se incrementaron en un 400% y se mantuvieron elevados después de la resolución del conflicto. Los aumentos en los precios del crudo marcaron económicamente la década de los 70 y produjeron profundos cambios en el consumo global de petróleo, reduciendo sustancialmente sus usos energéticos e impulsando la eficiencia y la preocupación por fuentes alternativas.

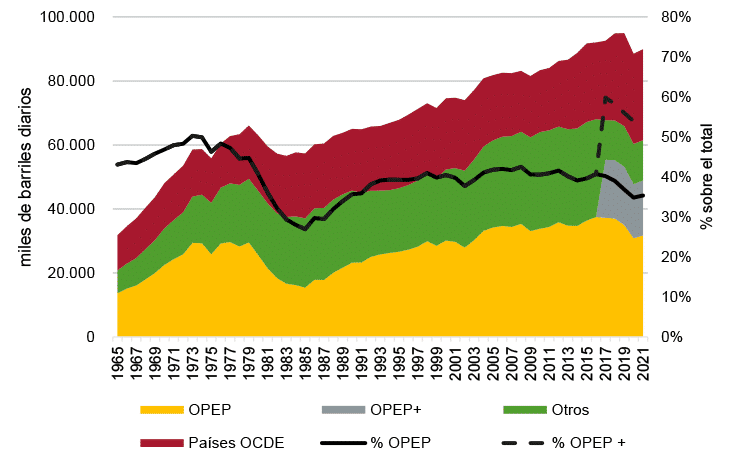

A diferencia de entonces, hoy no existe una amenaza directa sobre el suministro de petróleo global. Desde el punto de vista geopolítico, hace tiempo que los productores árabes no consideran el recurso a embargos o interrupciones de suministro un instrumento operativo para resolver el conflicto palestino-israelí. La contención del conflicto a Gaza y Cisjordania, con escaramuzas fronterizas ocasionales con el Líbano y Siria, no está afectando a las rutas comerciales del crudo. En lo económico, en 1973 la demanda de petróleo crecía rápidamente, la Organización de Países Exportadores de Petróleo (OPEP) dominaba la producción mundial (Figura 1) y el resto de productores apenas tenía margen para aumentarla. Hoy el peso de la OPEP se ha erosionado sustancialmente como resultado de sus prácticas oligopolistas, fomentando con precios artificialmente elevados el desarrollo del fracking, medidas de eficiencia energética o el cambio a otros combustibles. EEUU, entonces principal importador de crudo mundial, es ahora su mayor productor gracias al esquisto.

En comparación con 1973, la capacidad de decisión de la OPEP se ha diluido al integrar nuevos actores con intereses divergentes (más allá del precio del petróleo) como Rusia, Azerbaiyán o México en el cartel ampliado de la OPEP+. Arabia Saudí e Irán, sus dos productores históricos clave, cuentan ahora con intereses regionales antagónicos pese a su reciente rapprochement; éste, mediado por China y de carácter aparentemente transaccional, deberá mostrar sus resultados en un paisaje geopolítico deteriorado. Los clientes de la OPEP también han cambiado. EEUU es ahora autosuficiente en petróleo (y gran exportador de gas), mientras que la Unión Europea (UE) representa un mercado maduro comparado con el dinámico mercado asiático, destino del 71% de las exportaciones del cártel. Como prueba del escaso apetito por este tipo de medidas, los principales líderes de la OPEP rechazaron de inmediato la propuesta de Irán a la Organización de Cooperación Islámica (OCI) de imponer un embargo petrolero a Israel. Pese a que éste tendría repercusiones mínimas en los mercados globales, Israel importa cerca de un 60% de sus 220.000 barriles diarios de crudo desde Azerbaiyán y Kazajstán, ambos miembros de la OCI y la OPEP+.

Figura 1. Producción global petróleo crudo, países de la OCDE y del cártel de la OPEP en miles de barriles diarios (eje izquierdo) y porcentaje de la OPEP sobre el total (eje derecho) 1965-2021

Finalmente, la gobernanza del petróleo cambió radicalmente en la década de los 70. En la década precedente se habían dado nacionalizaciones masivas y la fundación de la OPEP, mientras que tras la crisis del petróleo de 1973 la respuesta occidental consistió en la creación de la Agencia Internacional de la Energía y la constitución de reservas estratégicas de uso coordinado. La seguridad energética, en su doble vertiente de seguridad física de suministro y seguridad económica ante la volatilidad de precios del petróleo, se vio seriamente comprometida y dejó marcado el paisaje geopolítico durante décadas. El doble trauma económico y geopolítico que provocó la guerra del Yom Kippur y la primera crisis del petróleo impulsó numerosas medidas de diversificación de orígenes y rutas, constitución de reservas estratégicas, mecanismos de cooperación y diálogos entre productores y consumidores. El complejo de regímenes que gobierna la energía global está hoy muy desarrollado y ofrece instrumentos inexistentes en 1973.

Una diferencia adicional es, en cambio, menos favorable para la UE: la guerra entre Israel y Hamás se produce en plena digestión europea de la crisis tanto geopolítica como energética motivada por la invasión rusa de Ucrania. Una crisis, a diferencia de las de los 70, del gas natural más que del petróleo. Dos choques geopolíticos asimétricos para Europa en apenas dos años, imprevistos pese a ser bastante previsibles. El deterioro de las expectativas geopolíticas parece haber descolocado la estrategia europea de diversificación hacia el gas del Mediterráneo Oriental para suplir siquiera parcialmente la pérdida de suministros rusos. El acuerdo a tres bandas UE-Egipto-Israel ha pasado de ser una pequeña parte de la solución a constituir un problema igualmente menor en términos de diversificación, pero no necesariamente exento de riesgos y costes políticos.

Salvadas todas las distancias económicas y geopolíticas, un elemento sí resulta comparable: el sufrimiento humano causado por las sucesivas guerras y ataques terroristas que asolan la región desde hace décadas. Es difícil vislumbrar una estabilización de la región sin resolver de manera sostenible en el tiempo el conflicto entre Israel y Palestina, y una de las consecuencias más duraderas y de mayor impacto geopolítico de la guerra será precisamente la crisis humanitaria de Gaza. Los espejismos de normalización no han podido resistir la volátil realidad geopolítica de la región, con su entramado de potencias regionales y actores no estatales al servicio de las primeras. Las consecuencias se harán sentir tanto en el mercado del petróleo como en las perspectivas de cooperación para el desarrollo del gas del Mediterráneo Oriental.

Cuatro consecuencias petroleras: tensiones regionales, sanciones a Irán, reactivación diplomática con Venezuela y expectativas frustradas en Oriente Medio

Las consecuencias inmediatas del conflicto parecen tener implicaciones limitadas para el mercado del petróleo. Por el momento, la única consecuencia tangible de la guerra es que Israel se ha visto obligado a desviar las descargas de petróleo desde el puerto de Ashkhelon, su principal terminal de importación en el Mediterráneo, hasta la terminal de Eilat en el mar Rojo. No obstante, una mayor escalada regional con Hizbulah podría tener grandes repercusiones geopolíticas en función de los países y actores involucrados. En un escenario de intervención de la milicia libanesa, las represalias de Israel se podrían extender a otros aliados de Irán como parte de la guerra subsidiaria que ambos mantienen desde el establecimiento de la República Islámica en 1979. Una escalada a diferentes frentes (Líbano, Siria, Irak o Yemen) y actores involucrados podría desestabilizar el conjunto de Oriente Medio y afectar al flujo de crudo, o al menos elevar la percepción del número de barriles en riesgo. Los ataques recibidos y repelidos por fuerzas estadounidenses en la región suponen una tensión adicional, aunque su creciente presencia militar en la zona sea un elemento de disuasión.

Las represalias contra Irán podrían limitarse a la dimensión diplomática, ejerciendo la probada influencia israelí sobre el Capitolio para que EEUU endurezca la supervisión de las sanciones sobre el sector energético iraní. La Administración Biden, presionada por la subida de precios de la gasolina en año electoral, había reducido sustancialmente su coerción sobre el sector petrolero iraní, permitiendo un rápido incremento de sus exportaciones desde el verano, proveniente en gran medida de petróleo almacenado desde el inicio de las sanciones. En septiembre de 2023, EEUU intercambió la liberación de 6.000 millones de dólares embargados a Irán en cuentas surcoreanas por cinco prisioneros en un marco de diálogo más amplio. Un endurecimiento de las sanciones podría revertir el reciente aumento de la producción de Irán, amenazando los más de 1,6 millones de barriles diarios que ha exportado en los últimos meses, principalmente a Asia. El contexto de relativa debilidad del régimen por la delicada situación económica y las protestas sociales parece desincentivar la escalada por parte de Irán, que no puede permitirse volver a privar al país de su reciente bonanza petrolera.

Pese a que Irán lleva años eludiendo las sanciones con medidas como el trasbordo de crudo o la manipulación de los transpondedores GPS, una aplicación estricta de las sanciones presionaría al alza los precios del petróleo. Además del precio máximo impuesto por el G7 al crudo ruso, las sanciones a Rusia han reconfigurado la logística petrolera propiciando la aparición de la denominada “flota fantasma”, constituida para transportar petróleo ruso al margen de esas restricciones. China acoge actualmente gran parte de las exportaciones de petróleo iraní, concentrado en refinerías de pequeño tamaño y carácter privado. En los últimos meses, estas refinerías han aprovechado los descuentos del crudo iraní sobre los precios internacionales para aumentar sus importaciones al operar solamente en el mercado chino y estar poco expuestas al sistema financiero estadounidense y las sanciones.

Las sanciones y regulaciones sobre el comercio de petróleo que afectan a Rusia, Venezuela e Irán, sumadas a la estrategia de restricción de oferta de la OPEP+ bajo liderazgo saudí y ruso, han acercado el precio del barril de Brent al entorno de los 85 dólares. En esta coyuntura de mercado parece complicado aplicar sanciones estrictas sobre Rusia, Venezuela e Irán al mismo tiempo sin generar desequilibrios de oferta y demanda. En 2010, cuando ninguno de los tres países se enfrentaba a las restricciones actuales a las exportaciones de petróleo, su producción combinada representaba el 21% de la producción global[2], y eran piezas clave en la seguridad de suministro de Europa, EEUU y Asia, respectivamente. Una década después, sus niveles de producción y el destino de sus exportaciones han cambiado sustancialmente, tensionando el mercado del petróleo y su logística.

El caso extremo de represalias directas israelíes contra el sector energético iraní tendría un fuerte impacto, no tanto por los barriles en juego como por el drástico deterioro de la seguridad regional. Israel no tiene la capacidad para llevar a cabo un ataque aéreo contra Irán (no sin apoyo estadounidense), pero sí ataques cibernéticos a los puertos y terminales, como ya ha sucedido. Israel ya habría bombardeado petroleros iraníes con destino a Siria en el pasado y podría repetir maniobras similares, poniendo en riesgo la circulación de petroleros en el Mediterráneo y el golfo Pérsico. Una escalada de esta naturaleza podría afectar al estrecho de Ormuz, aunque Irán nunca ha hecho efectivas sus amenazas de cierre y no parece que pudiera permitirse mantener un cierre prolongado ni renunciar a sus recuperados ingresos petroleros. Los lanzamientos de cohetes desde Yemen por milicias hutíes proiraníes interceptados por la marina estadounidense también exponen la posibilidad de un conflicto de baja intensidad en la región, mientras que los ataques a instalaciones saudíes de 2019 recuerdan la vulnerabilidad de la infraestructura petrolera de la región.

Como ya ocurrió al comienzo de la invasión de Ucrania, el posible endurecimiento de las sanciones estadounidenses sobre Irán ha revalorizado geopolíticamente el petróleo y gas natural venezolano. En el contexto de la intermediación de Washington en las conversaciones entre el régimen de Nicolás Maduro y la oposición, EEUU ha decidido levantar durante seis meses las sanciones sobre el sector petrolero y gasista venezolano como muestra de buena fe. Aunque se trate de una medida acotada en el tiempo y condicionada al progreso en las negociaciones con la oposición, permite a Venezuela reinsertarse temporalmente en los flujos energéticos con Occidente. Las consecuencias a corto plazo son todavía una incógnita debido a la opacidad que acompaña al sector petrolero venezolano en su colapso desde 2015 (Figura 2). Las especulaciones iniciales apuntan a un posible repunte de unos 200.000 barriles diarios en los primeros seis meses gracias a las inversiones iniciales de las empresas internacionales presentes en Venezuela (Chevron, ENI, Repsol, Maurel&Prom). En un escenario optimista, esta cifra podría llegar a 300.000 barriles diarios en 2025, con PDVSA regresando a sus mercados petroleros tradicionales, incluyendo España.

El levantamiento de sanciones permitiría a PDVSA recibir pagos por el proyecto Dragón, autorizado en enero de 2023 por la OFAC[3], y que pretende desarrollar los yacimientos gasistas venezolanos situados junto a la frontera con Trinidad y Tobago para luego exportarlo a través de la infraestructura de gas natural licuado (GNL) del país antillano. Convertirse en exportador de GNL es un viejo anhelo de Venezuela, que ha intentado infructuosamente explotar sus reservas offshore desde los años 90.[4] Si los proyectos anteriores no lograron triunfar en un entorno político (doméstico e internacional) mucho más favorable, parece haber razones para el escepticismo sobre el proyecto Dragón.

Finalmente, la guerra entre Israel y Hamás también tendrá consecuencias para la normalización de relaciones entre Israel y otros países árabes, cuyo gran premio era un acuerdo con Arabia Saudí. Las negociaciones incluían garantías de seguridad para Riad y elementos energéticos como el apoyo a su programa nuclear civil, el fin de los recortes de producción saudíes y una actitud más constructiva en la OPEP+. La normalización de relaciones entre Arabia Saudí e Israel también ofrecía expectativas para la cooperación en áreas estratégicas como la ciberseguridad, la gestión de los recursos hídricos, la desalinización e inversión saudí en el sector energético israelí. Esta dinámica de distensión y panorama geopolítico despejado para los mercados se completaba con la relativa normalización mediada por China entre Irán y Arabia Saudí, más difícil de mantener si Teherán vuelve al foco de las tensiones regionales.

En suma, tal vez el impacto más importante sobre los mercados haya sido el duro ataque de realidad geopolítica que han padecido: cuando despertaron de su ensoñación el 7 de octubre se dieron cuenta que el conflicto entre Israel y Palestina seguía allí, como Hizbulah y otras milicias o la rivalidad entre Irán y Arabia Saudí, entre otros. La estabilización de Oriente Medio se ha revelado un espejismo y la esperanza de una pronta relajación de los precios del petróleo se ha visto truncada, pero los pronósticos de precios cercanos a los 150 dólares por barril previstos por algunos analistas parecen algo apresurados en ausencia de un desbordamiento del conflicto fuera de sus actuales contornos.

Consecuencias sobre las dinámicas del gas en el Mediterráneo Oriental[5]

Desde los descubrimientos en el Mediterráneo Oriental de los yacimientos de Tamar y Leviatán en la década de 2010, Israel se ha convertido en un actor energético emergente. Ha aumentado paulatinamente su producción de gas natural y se ha convertido en un exportador de gas a Egipto y Jordania, e indirectamente a la UE. Pese a que los almacenes de gas europeos se encontraban repletos, el ataque de Hamás hizo que el mercado europeo de referencia del gas natural, el TTF neerlandés, subiera un 30% en apenas una semana. El ataque coincidió además con una interrupción de suministro sospechosa en un gasoducto entre Finlandia y Estonia y una huelga de los trabajadores australianos del GNL.

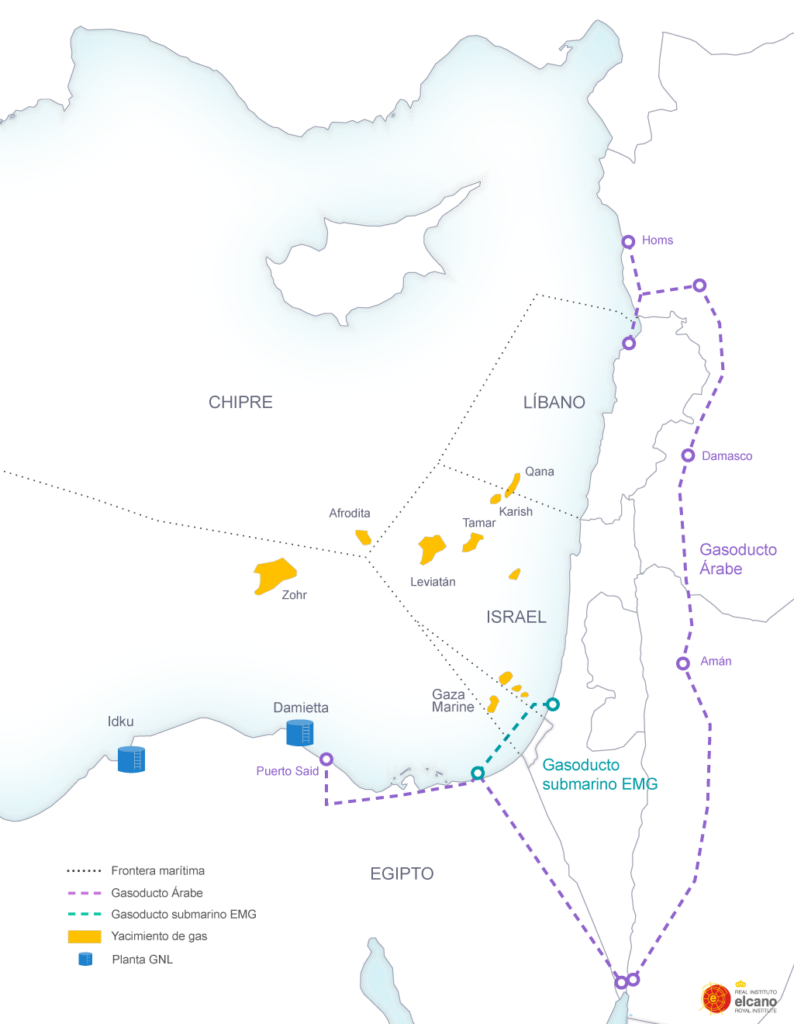

La primera consecuencia directa fue obligar a Israel a ordenar el cierre temporal del campo offshore de Tamar operado por Chevron, cuya plataforma se encuentra relativamente cercana a Gaza y abastece un 40% del consumo nacional y las exportaciones a Egipto. Israel redujo sustancialmente sus exportaciones hacia Egipto, llegando a cero en algunos momentos al cerrar el gasoducto EMG (ver Mapa 1), y redirigiendo esas exportaciones a Egipto por Jordania, que también vio afectadas sus importaciones. Egipto, un exportador neto de gas, se ha visto forzado a importar un cargamento de GNL como solución transitoria a la interrupción del suministro israelí hasta su reanudación. Se trata de un impacto limitado en volumen, pero desproporcionado en términos geopolíticos, muy propicio a las sobre-reacciones de precios y la manipulación. Por ejemplo, la divulgación de un antiguo video en que las autoridades de Qatar amenazaron con vincular las exportaciones de GNL a la situación en Palestina generó preocupaciones infundadas entre los importadores, ilustrando cómo la desinformación puede agravar la volatilidad de los mercados energéticos.

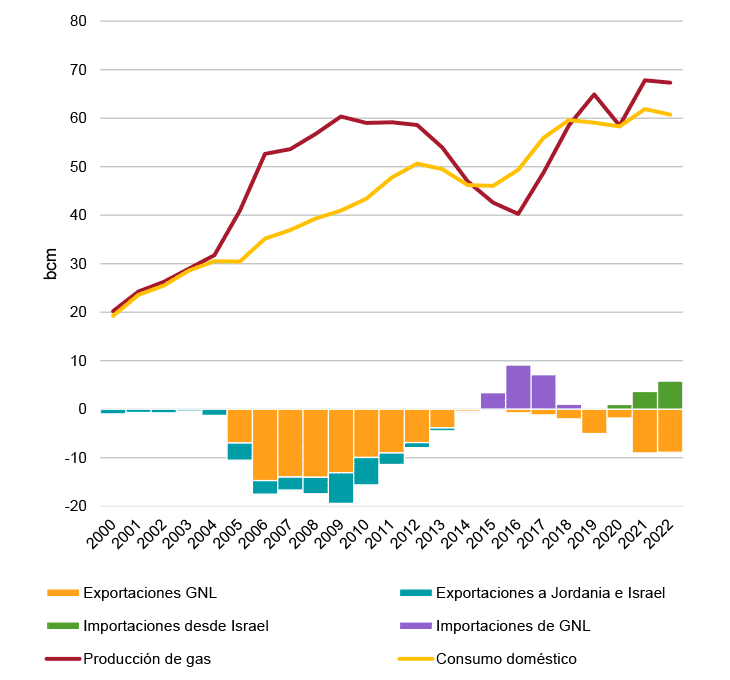

Mapa 1. Infraestructura y yacimientos de gas natural en el Mediterráneo Oriental

A pesar de que las exportaciones de la región a Europa son relativamente pequeñas, inferiores al 2% del consumo de la UE en 2022[6], la guerra entre Hamás e Israel ha supuesto un retroceso en una dinámica regional positiva de modesta cooperación en el desarrollo comercial del gas natural. En el último año, los acuerdos regionales asociados al gas habían comenzado a avanzar, lentamente y tras muchas dificultades. En 2022, se firmó un acuerdo entre la UE, Egipto e Israel para exportar gas israelí a través del gasoducto Arish-Ashkelon a Egipto, y posteriormente a la UE a través de las dos terminales de exportación de GNL egipcias. Esto resolvió sólo parcialmente el problema de la disminución de las exportaciones de GNL de Egipto por el aumento de su demanda interna. En 2022 Egipto exportó 8,9 bcm de GNL a los mercados mundiales, concentrando un 73% de sus exportaciones en la UE en el marco del memorando de entendimiento trilateral (UE-Egipto-Israel).

Apenas un año después de la firma del acuerdo tripartito, durante el sofocante verano de 2023, Egipto tuvo que paralizar sus lucrativas exportaciones ante la creciente demanda de hogares y comercios, poniendo a prueba una red eléctrica dependiente del gas natural. Hubo incluso que importar diésel y fuelóleo para generar electricidad en un momento de gran dificultad económica y escasez de divisas. Los continuos cortes en el suministro eléctrico generaron gran malestar social justo cuando el presidente Al-Sisi se postulaba para un tercer mandato. Tras asumir la presidencia en 2014, al-Sisi invirtió fuertemente en aumentar la capacidad de generación, otorgando a Siemens un gran contrato para construir una moderna flota de ciclos combinados alimentados por el descubrimiento en 2015 del campo Zohr, el mayor hallazgo de gas del Mediterráneo (Figura 3). Algunos analistas comenzaron a alertar de la disminución de la producción de Zohr en primavera, entre informes de filtraciones de agua, pero Egipto, que se enfrenta a su mayor crisis de divisas en décadas, los negó y siguió exportando GNL al mismo ritmo. Poco después, el gobierno anunciaba planes para perforar nuevos pozos exploratorios y ampliar Zohr.

Hay un cierto consenso sobre el voluntarismo egipcio respecto a sus expectativas sobre el gas natural y su exceso de confianza en sus capacidades de producción y exportación, así como sobre la falta de planificación para sustituir a los campos en declive con nuevas exploraciones. Pese a los esfuerzos realizados en renovables y los planes para construir sus primeros reactores nucleares (rusos), tampoco ha diversificado su mix eléctrico en la medida necesaria ni acorde a su potencial eólico y, sobre todo, solar. No parece que nada de ello sea factible sin una reforma amplia y profunda de su política energética.

Figura 3. Producción, consumo doméstico, importaciones y exportaciones de gas natural en Egipto, 2000-2022 (bcm anuales)

En parte para paliar las dificultades egipcias, y pese a la fuerte oposición interna, Israel aprobó el verano de 2023 la construcción de un nuevo gasoducto y aumentar las exportaciones de gas a Egipto a partir de 2026, destinando al mismo buena parte del incremento esperado de la producción doméstica. El nuevo contexto de seguridad israelí puede elevar aún más el coste político de aumentar las exportaciones de gas a Egipto a expensas (según sus detractores) de su propia seguridad de suministro, ahora más relevante que antes de la guerra.

Israel también había alcanzado un acuerdo para explotar con el Líbano el yacimiento de gas Qana, ubicado en aguas en disputa, con la participación de Total, ENI y Qatar Energy. Pese a no mantener relaciones diplomáticas, Beirut y Tel Aviv lograron un acuerdo con la mediación de EEUU para establecer oficialmente la demarcación de su frontera marítima, paso fundamental para la explotación comercial de las reservas de gas de la zona. El acuerdo se consideró modélico al lograr superar desafíos significativos, como la falta de reconocimiento de Israel por parte del Líbano, la interferencia de Hizbulah en las negociaciones y la inestabilidad política doméstica en ambos países. El método por el que se negoció y firmó el acuerdo puso de manifiesto la ausencia de vínculos formales entre Israel y el Líbano, adoptando la forma de un intercambio de cartas entre EEUU y el Líbano y entre EEUU e Israel, así como de cartas del Líbano e Israel a Naciones Unidas señalando sus coordenadas marítimas.

Un desbordamiento del conflicto al Líbano podría afectar a la explotación de Qana, aunque en los próximos meses se verá el papel de garante desempeñado por Qatar. Quizás más preocupante, las perspectivas generales para la cooperación regional, la atracción de inversiones y el desarrollo mediante el gas, que aparentemente habían mejorado, quedan muy dañadas y afectarán al desarrollo de los recursos de gas del Mediterráneo Oriental en su conjunto. Este nuevo escenario geopolítico revierte buena parte de los avances logrados en los últimos años y meses, exponiendo las complejidades de la cooperación e integración energética regional sin un verdadero plan de paz y normalización que incluya a Palestina.

Finalmente, en escenarios extremos, al igual que ocurre con los mercados del petróleo, una escalada regional que implicase de pleno a Irán podría tener implicaciones para los flujos internacionales de gas, aumentando los riesgos de seguridad para los metaneros que transitan cada día por Ormuz y por donde Qatar exporta el 22% del GNL mundial. Los escenarios de desbordamiento generalizado no parecen por ahora los más probables, pero la quiebra de las expectativas de cooperación en el Mediterráneo Oriental sí resulta previsible, aunque sus consecuencias comerciales sean todavía inciertas.

La guerra recrudece la crisis humanitaria y energética de Gaza

La Franja de Gaza es probablemente el escenario geopolítico más adverso del Mediterráneo, y la precaria seguridad energética de sus habitantes una de las principales consecuencias del conflicto entre Israel y Palestina. La guerra entre Israel y Hamás no sólo ha terminado de colapsar el frágil sistema eléctrico gazatí, sino que ha levantado muchas dudas sobre las esperanzas puestas en el auge de los paneles fotovoltaicos de los últimos años. Gaza depende tradicionalmente para su abastecimiento eléctrico de una central térmica de fueloil y de las importaciones de electricidad de Israel, sobre las que la Autoridad Nacional Palestina acumula una deuda de más de 500 millones de dólares; también importaba algo de electricidad de Egipto hasta 2018 (Figura 4).

El suministro eléctrico de la Franja ha sido muy vulnerable al conflicto y a la propia situación interna de Gaza. Israel ha atacado sistemáticamente su planta térmica, paralizándola en varias ocasiones y reduciendo su capacidad de generación. Israel también controla el suministro del combustible necesario (en ocasiones pagado por Qatar) para su funcionamiento y el de los generadores descentralizados. Tras el 7 de octubre, Israel interrumpió el suministro con el argumento de que se utiliza por Hamás, incluyendo la circulación de aire y electricidad de sus túneles.

El déficit crónico de generación eléctrica de Gaza, que cubre menos de la mitad de su demanda, ha generado una crisis eléctrica estructural y la población apenas disfruta de electricidad la mitad de las horas del día, menos incluso en verano e invierno cuando la demanda aumenta. La incapacidad de Hamás para resolver el problema es motivo de gran desafección entre los gazatíes, que perciben a Hamás como corresponsable junto a Israel de la crisis. En el verano de 2023 se produjeron inusuales protestas coordinadas desde las redes sociales en las que se exigían medidas efectivas para afrontar las sofocantes olas de calor, mantener la refrigeración de los alimentos, la viabilidad de los negocios y operar las instalaciones de desalinización y tratamiento de aguas residuales.

Estas dificultades han impulsado soluciones alternativas descentralizadas, más flexibles y menos vulnerables en principio a los ataques israelíes y a la pésima gestión eléctrica de Hamás. El uso de generadores diésel es habitual, pero ocasiona altos niveles de contaminación urbana y depende de la tolerancia israelí con las importaciones de combustible, cuyo elevado coste ha convertido la electricidad en producto de lujo. La otra alternativa, que viene desarrollándose aceleradamente en los últimos años, es la energía solar fotovoltaica. La instalación de paneles solares en tejados se inició en la ciudad de Gaza por iniciativa privada de los gazatíes que podían sufragar su elevado coste, pero rápidamente se extendió a numerosos negocios y proyectos de cooperación internacional. China, Alemania, Qatar, el Banco Mundial o el Programa de Desarrollo de Naciones Unidas han financiado la instalación de sistemas fotovoltaicos en hospitales, escuelas y plantas de tratamiento de residuos, entre otras infraestructuras básicas. También se ha financiado la adquisición de paneles por viviendas y negocios, y programas de formación para su instalación y mantenimiento.

El resultado ha sido una fuerte expansión de la generación fotovoltaica, pero al tratarse básicamente de instalaciones descentralizadas y en muchas ocasiones desconectadas de la red no hay datos oficiales fiables. Como ya había ocurrido en ataques anteriores, aunque a menor escala, parece que muchos paneles solares de Gaza no han podido evitar los bombardeos israelíes, lo que previsiblemente dañará un lustro de desarrollo renovable y agudizará su crisis eléctrica. Finalmente, en junio de 2023, Israel aprobó discretamente un acuerdo para desarrollar el pequeño yacimiento de Gaza Marine situado frente a la Franja de Gaza, cuyo desarrollo había estado bloqueado durante 20 años para evitar que los recursos generados fueran a parar a Hamás. Parte del gas producido se destinaría a aliviar la situación de pobreza energética de Palestina y el resto se exportaría a Egipto, que ejerció de garante del acuerdo. Las expectativas de que Gaza Marine pudiera resolver la crisis eléctrica e incluso impulsar el desarrollo local y la obtención de divisas parecen ahora disiparse. Por el contrario, el agravamiento de la crisis humanitaria y energética de Gaza constituye un vector de inestabilidad geopolítica añadido.

Conclusiones

El ataque de Hamás a Israel y sus represalias sobre Gaza muestran la capacidad de desbordamiento de los conflictos sin resolver y la exposición energética a las crisis geopolíticas que ocasionan. Oriente Medio es una pieza fundamental de la geopolítica energética fósil y el conflicto palestino-israelí permanece en el centro de sus dinámicas regionales. Lo ocurrido sugiere que los acuerdos de normalización entre algunos dirigentes árabes e Israel (Acuerdos de Abraham) no pueden sustituir a una paz justa entre israelíes y palestinos. Sin un acuerdo de paz creíble, las dinámicas de Oriente Medio continuarán contaminadas por un conflicto irresuelto y sus severas consecuencias sobre la seguridad humana y la prosperidad regional.

La respuesta moderada pero sensible de los mercados energéticos expone un equilibrio delicado, resultado del aumento de las tensiones geopolíticas y las sanciones asociadas, pero la situación es muy diferente a la de 1973. Especialmente el gas natural, pero también el crudo, muestran una volatilidad cada vez más difícil de predecir y gestionar. Los efectos indeseados de las sanciones, en forma de reconfiguración de los flujos y actores de la logística del petróleo y el gas, añaden una complejidad y opacidad adicionales. La incompatibilidad de mantener al tiempo la presión sobre muchos productores de hidrocarburos y unos precios moderados (prioridad de la Administración Biden en año electoral) abre una ventana de oportunidad a la reinserción internacional de Venezuela. Esta situación contrasta con un posible recrudecimiento de la presión estadounidense sobre Irán y un golpe a las expectativas de distensión en Oriente Medio.

A pesar de que las exportaciones de gas natural de la zona a Europa son relativamente pequeñas, la guerra ha supuesto un retroceso en una dinámica regional positiva de cooperación e integración energética y de desarrollo comercial del gas natural del Mediterráneo Oriental. Una vez más, los grandes perdedores de este nuevo escenario geopolítico serán los civiles de Gaza. Las esperanzas puestas en una mejora de su seguridad energética gracias a la energía solar y al proyecto gasista de Gaza Marine quedan bajo los escombros de la destrucción que asola la Franja.

Finalmente, la crisis geopolítica expone la vulnerabilidad europea en materia de suministro fósil. Pese a no estar aislado de las dinámicas globales, la autosuficiencia estadounidense en petróleo y gas contrasta con la delicada situación de la UE. A su nueva frontera energética con Rusia se suma la escalada del conflicto palestino-israelí, exponiendo los límites de la estrategia de diversificación europea. Aunque no tenga mayor relevancia en volumen, sería importante que la pequeña solución aportada por el Mediterráneo Oriental a la crisis del gas europea no pase a convertirse en un problema energético igualmente menor, pero de impacto (geo)político incierto.

[1] Este apartado desarrolla el comentario de G. Escribano, Ataque de realidad geopolítica en Oriente Medio, Real Instituto Elcano, 11/X/2023.

[2] De acuerdo con el BP Statistical Outlook de 2022, en 2010 Venezuela produjo en 2.842.000 barriles diarios, Irán 4.421.000, Rusia 10.379.000 para una producción global de 83.330.000 barriles diarios.

[3] La Oficina de Control de Activos Extranjeros (Office of Foreign Assets Control) es un organismo de control financiero dependiente del Departamento del Tesoro de EEUU, que se ocupa de la aplicación de las sanciones internacionales estadounidenses en el ámbito financiero.

[4] Para más información ver, por ejemplo, Monaldi, F., Hernández, I., & La Rosa, J. (2020). The Collapse of the Venezuelan Oil Industry: The Role of Above-Ground Risks. Baker Institute, Center for Energy Studies.

[5] Parte de este apartado desarrolla y actualiza el post de I. Urbasos Hamás también ataca la diplomacia del gas natural de Israel, Real Instituto Elcano, 16/X/2023.

[6] La UE importó de Egipto aproximadamente 6,5 bcm de gas natural en 2022 para unos niveles de consumo de 360 bcm.