Tema

Este análisis[1] ofrece una reflexión sobre los desafíos de las monedas digitales soberanas en el plano doméstico y exterior, así como sus consecuencias para el sistema monetario internacional.

Resumen

Tras la decisión el pasado octubre de seguir adelante con su proyecto del euro digital, el Banco Central Europeo (BCE) ha vuelto a poner el foco en las monedas digitales soberanas y en su capacidad para transformar el ecosistema mundial de pagos. Sin embargo, a pesar del creciente interés en el tema, mucha gente todavía desconoce esta revolución financiera y lo que supone para el orden monetario internacional. Las monedas digitales del banco central (Central Bank Digital Currency, CBDCs) se presentan como una solución para evitar la extinción del dinero público y acelerar la inclusión e innovación financiera. Pero incluso si logran superar los obstáculos domésticos (que no son pocos), su introducción plantea un desafío mayúsculo para la economía política internacional, sobre todo si varios países deciden lanzar a la vez. Es probable que el verdadero impacto de las monedas digitales no se aprecie hasta que ya estén en circulación, así que para garantizar su correcto diseño e implementación y minimizar los riesgos para el sistema monetario y financiero que conocemos, debemos adoptar una visión a largo plazo y empezar a pensar en lo que significa esta transición hacia una nueva era.

Análisis

1. Introducción

La revolución digital toca muchos aspectos de la economía política internacional y el dinero no es una excepción. En los últimos años, la digitalización, las nuevas tecnologías y la innovación financiera han transformado profundamente el ecosistema mundial de pagos y, con éste, nuestra propia relación con el dinero. Por un lado, el auge de las criptomonedas (incluidas las stablecoins) ha supuesto la entrada de nuevos actores que amenazan la soberanía y el monopolio público de las autoridades monetarias con activos financieros que no necesariamente responden a las funciones tradicionales del dinero (medio de cambio, unidad de cuenta y depósito de valor). A su vez, el declive del uso del efectivo, particularmente en las economías avanzadas, está acelerando la progresiva desaparición del dinero público –aquel emitido por los bancos centrales– a favor del dinero electrónico privado –aquel creado por los bancos comerciales a través del modelo de reserva fraccional–, con consecuencias importantes para la inclusión financiera, la estabilidad económica y la transmisión de la política monetaria. El posible aumento de las criptomonedas y stablecoins tambiénpuede dificultar la transmisión de la política monetaria.

Estas tendencias han llevado a los bancos centrales, incluido el BCE, que este octubre ha decidido seguir adelante con su proyecto del euro digital, a reevaluar su papel en la economía y a considerar nuevas formas de mantener su relevancia a largo plazo. Una de ellas pasa por la emisión de un nuevo tipo de dinero electrónico o CBDC. Según sus defensores, esta nueva forma de pago ayudará a adaptar el dinero a la era digital, preservar la seguridad y confianza del dinero público (que sería seguro frente al depositado en los bancos comerciales) y fortalecer la innovación en el sector financiero. Pero a pesar del creciente interés en el tema, tanto por parte de bancos centrales e instituciones financieras como por el mundo académico y la sociedad civil, mucha gente todavía desconoce esta revolución financiera y lo que supone para el orden monetario internacional. Así que ¿qué son las CBDC?, ¿cuáles son sus principales beneficios? y ¿qué desafíos plantea su introducción para el plano doméstico y exterior?

En primer lugar, existen consideraciones prácticas para su correcto diseño e implementación. Por ejemplo, hay diferentes objetivos que una moneda digital puede ayudar a avanzar y definirlos de manera clara facilitará determinar las características más útiles en cada caso. A su vez, es necesario pensar en el modelo operativo para su distribución y acceso al público, con responsabilidades claras para las autoridades monetarias y el sector privado. También hay cuestiones de diseño que servirán para maximizar los beneficios y mitigar los posibles riesgos, como los límites de tenencia, el nivel de privacidad y las funcionalidades offline. Por último, está el tema de la tecnología, como la pregunta de si usar sistemas centralizados existentes o Tecnologías de Registros Distribuidos (Distributed Ledger Technology, DLT), la más familiar de ellas siendo blockchain.

En segundo lugar, hay una serie de desafíos domésticos que amenazan con obstaculizar el avance de las monedas digitales. Una de las principales razones para la falta de progreso en muchos países es la ausencia de una necesidad clara, ya que muchas de las nuevas funcionalidades de pago que traerán las CBDC ya están siendo cubiertas por el sector privado. Además, muchos usuarios se muestran preocupados por el nivel de privacidad y el tratamiento de la información personal y temen que las monedas digitales puedan convertirse en una herramienta de control y vigilancia del Estado. Sin embargo, probablemente el mayor desafío sea el efecto sobre la estabilidad financiera. Lo cierto es que, incluso con las pasarelas apropiadas, las CBDC podrían crear una alternativa pública para los depósitos privados y alterar la creación y distribución de la masa monetaria, lo que aumentaría el riesgo de una menor oferta de crédito y la probabilidad de pánicos bancarios.

En tercer lugar, están las implicaciones internacionales. A medida que más países se preparen para emitir una versión digital de su moneda, aumentará el riesgo de sustitución monetaria, y las divisas más débiles sufrirán aún más la presión de aquellas con mayor peso en la economía global. Además, la introducción de las CBDC podría agravar el efecto de las olas especulativas, particularmente en economías emergentes, ya que la mayor velocidad y eficiencia que traerán a los pagos transfronterizos aumentaría la volatilidad financiera y el riesgo de crisis cambiarias. Por último, las monedas digitales redefinirán el sistema monetario internacional y aumentarán la competencia entre las principales potencias financieras. Las CBDC prometen aumentar la interoperabilidad monetaria para ayudar a los países a comerciar de manera más directa, pero considerando la actual crisis del multilateralismo y la nueva realidad geopolítica, no es difícil imaginar un mundo más multipolar, donde el alcance de las sanciones financieras que hasta ahora habían sido posibles para potencias como Estados Unidos (EEUU) se vería limitado, lo que a su vez tendría importantes consecuencias para la seguridad internacional.

En última instancia, la introducción de las CBDC, como el euro digital, supone un cambio significativo en el orden monetario internacional. El dinero es, en esencia, una convención social basada en la confianza que nos permite almacenar, transferir y liquidar obligaciones con el resto de la sociedad. Sin embargo, la creciente digitalización de la vida cotidiana está transformando nuestra relación con el dinero y, ahora, ciertas tendencias amenazan los pilares del sistema monetario y financiero que conocemos. Las CBDC se presentan en Occidente como una solución para evitar la extinción del dinero público y en el denominado sur global como una manera de acelerar la inclusión e innovación financiera. Pero incluso si logran superar los obstáculos domésticos (que no son pocos), su introducción plantea un desafío mayúsculo para la economía política internacional si las autoridades monetarias no se preparan para cooperar. Es probable que el verdadero impacto de las monedas digitales como nueva representación del poder soberano no se aprecie hasta que ya estén en circulación, pero a pesar de que ese horizonte está aún lejano, es necesario adoptar una visión a largo plazo y empezar a pensar en lo que significa esta transición hacia una nueva era, en vistas a construir un nuevo orden monetario internacional más estable.

La siguiente sección analiza los aspectos principales de las CBDC, identificando sus diferencias con otras formas de dinero, observando el estado de situación y desgranando las consideraciones prácticas para su diseño y puesta en marcha. A continuación, se consideran los mayores desafíos de las monedas digitales, separando entre el plano doméstico y exterior, para ayudar a entender cuáles son los principales riesgos para nuestras economías y para el orden monetario internacional. Por último, se ofrece una reflexión de lo que significa esta nueva representación del dinero para las relaciones internacionales, con algunas recomendaciones para mejorar la cooperación multilateral.

2. Consideraciones prácticas

2.1. ¿Qué son las CBDC?

A pesar de la ausencia de una definición universal, existe cierto consenso sobre tres características que, en su conjunto, distinguen las CBDC del dinero que usamos en nuestro día a día. Primero, se trata de un instrumento de pago electrónico, similar a una tarjeta de crédito, por lo que, para usarlo, es necesario contar con algún tipo de cartera digital (e-wallet), además de un dispositivo electrónico, como un teléfono móvil. Segundo, debe estar denominada en la unidad de cuenta nacional (euros, en el caso de la Unión Europea, UE) para asegurar su paridad con la moneda soberana y convertibilidad con otras divisas, protegiendo así un principio fundamental del dinero, que es garantizar que cualquiera que sea su forma, el valor sea el mismo. No hay que olvidar que la unidad de cuenta es la función más importante del dinero. Y tercero, representa un pasivo directo con el banco central y por extensión con el soberano, lo que lo convierte, en crisis sistémicas agudas, en un instrumento más seguro que otras formas de dinero privado, como los depósitos bancarios.[2]

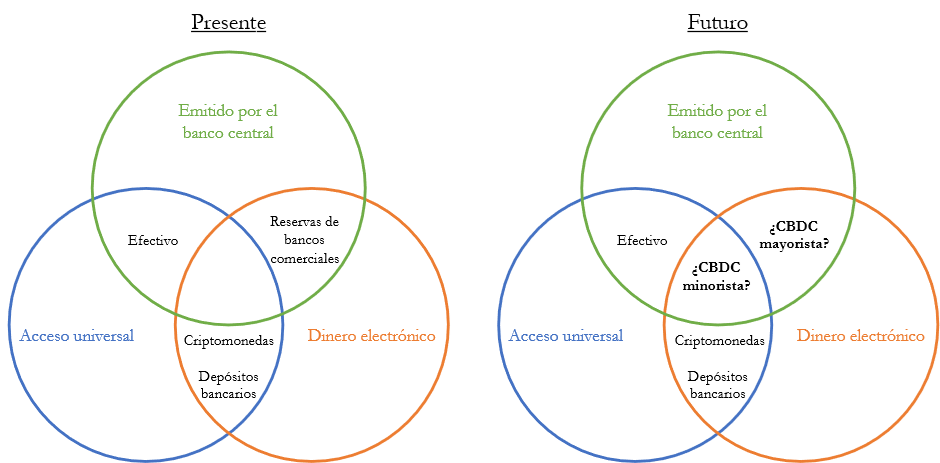

Una cuestión importante es la distinción entre una CBDC de uso minorista, dirigida al público para pagos cotidianos (y el enfoque principal de este artículo), y su versión mayorista, restringida a las instituciones financieras para transacciones interbancarias. La primera se plantea como un instrumento para complementar el uso del dinero en efectivo e imitaría sus funciones básicas (además de algunas nuevas). Sin embargo, como se explica en los siguientes párrafos, su introducción resulta más controvertida debido a cierto escepticismo sobre su necesidad, inquietud sobre su nivel de privacidad y preocupación por sus posibles riesgos para la estabilidad financiera. Por el contrario, las CBDC de uso exclusivamente mayorista se presentan principalmente como una cuestión técnica y de eficiencia, ya que ya existe una versión digital del dinero público disponible para los bancos: las reservas depositadas en el banco central.

También es importante distinguir entre las CBDC y las criptomonedas privadas como Bitcoin, Ethereum y Tether (esta última siendo una criptomoneda estable o stablecoin). A pesar de que comparten algunas características –por ejemplo, ambas pueden usarse como instrumentos de pago electrónico– existen diferencias claves. La más importante es que las criptomonedas no están emitidas por un organismo supervisor ni avaladas por un soberano, sino que su valor viene dictado por los sentimientos de los inversores y por el uso e interés de los usuarios. Esto las convierte en activos muy volátiles y, consecuentemente, en candidatos poco fiables para su uso en un sistema financiero que requiere estabilidad. Por el contrario, las CBDC reflejan el valor de la moneda fiduciaria y están diseñadas para brindar seguridad y confianza. Se podría decir que comparten más similitudes con las stablecoins, dado que éstas también buscan mantener su estabilidad en el tiempo vinculándose al valor de activos como el dólar o el oro, pero al tratarse de activos emitidos de manera privada, conservan el riesgo de colapso por pérdida de confianza.

Figura 1. Diferentes formas del dinero

2.2. Estado de situación

Según el Atlantic Council, en 2023 ya hay 130 países –que representan el 98% del PIB mundial–considerando una versión digital de su moneda, con casi la mitad de ellos ya en etapas avanzadas de desarrollo. De momento sólo hay cuatro en circulación: el Sand Dollar de Bahamas, el D-Cash de la Unión Monetaria del Caribe Oriental[3], el JAM-DEX de Jamaica, y el e-Naira de Nigeria. Sin embargo, varios países están ya con versiones piloto de sus CBDC, incluyendo Australia, Tailandia y Rusia, mientras que otros, como la India y Brasil, ya planean su lanzamiento en 2024. El experimento piloto en China es probablemente el más grande del mundo, con casi 260 millones de usuarios, 13.600 millones de yuanes en circulación y una multitud de casos de uso. Por el contrario, el progreso en EEUU se ha estancado debido al poder estructural de Wall Street, a la falta de interés de los usuarios y a las preocupaciones por cuestiones de privacidad por parte de (mayormente) legisladores del Partido Republicano. Por su parte, la UE avanza con su proyecto de investigación, y ahora en preparación, del euro digital.

| Cuadro 1. El Banco Central Europeo y el euro digital Desde 2020, el BCE ha estado trabajando con los distintos bancos centrales del Eurosistema para estudiar la posibilidad de introducir una CBDC en la zona del euro, mejor conocida como euro digital. En octubre de ese año, el supervisor publicaba un primer informe donde reflexionaba sobre algunas de las razones para emitir un euro digital, así como los efectos que podría tener su introducción en el mercado y las consideraciones legales de lanzar esta nueva representación de su moneda. Al año siguiente, el BCE iniciaba una “fase de investigación” para evaluar distintos modelos de diseño y distribución, con actualizaciones trimestrales[4] sobre un sinfín de consideraciones prácticas. Esta fase ha durado dos años y ha concluido con un informe final defendiendo la necesidad del euro digital, el cual apunta varios beneficios: Ofrecería una moneda electrónica de uso gratuito para cualquier usuario en la zona euro; Respondería a la creciente demanda de pagos electrónicos, seguros y confiables; Proporcionaría un ancla para la estabilidad de los sistemas de pago; Reforzaría la soberanía monetaria de la zona del euro; y Fomentaría la competencia y la eficiencia en el sector de pagos europeo. En octubre de 2023 el Consejo de Gobierno del BCE decidió seguir adelante con una fase de preparación en la cual iniciará una búsqueda de proveedores, continuará explorando distintas características y apoyará el proceso legislativo ocurriendo en paralelo. De hecho, la Comisión Europea ya publicó en junio el ansiado Paquete del Euro Digital para sentar las bases de un nuevo marco regulatorio para el BCE, por lo que, en última instancia, los órganos legislativos de la UE (el Parlamento y el Consejo) también decidirán sobre la nueva gestión del balance del banco central, aunque no se espera una votación sobre el tema hasta (por lo menos) 2025. |

2.3. Características de diseño

Las circunstancias de cada país varían profundamente, y con ellas, las características de diseño de sus respectivas monedas digitales. Las razones para considerar una CBDC del BCE y el Banco Popular de China (BPC), por ejemplo, son diferentes, por lo que es natural que sus monedas digitales también lo sean en algún aspecto. De hecho, cabe esperar que a medida que avancen los cientos de proyectos explorando una CBDC, también crezcan ciertas diferencias entre ellos. Cada uno responde a los intereses particulares de su banco central y a las necesidades específicas de sus sistemas financieros, por lo que, aunque existan algunas motivaciones comunes y características básicas, lo cierto es que cada CBDC es de alguna manera única. Más que juzgar el camino elegido, lo importante es aprender de la experiencia de otros e identificar lecciones claves.

En primer lugar, las CBDC pueden tener diferentes objetivos, como mejorar la inclusión financiera, proteger la soberanía monetaria o aumentar la competencia y resiliencia de los sistemas de pagos.[5] Estos varían de país a país, lo que refleja sus idiosincrasias y desafíos domésticos[6], y resultan clave para establecer las pautas necesarias para futuras decisiones de diseño. Por ejemplo, una CBDC que apunte a la inclusión financiera debe responder principalmente a las necesidades de la población no bancarizada con una cartera digital fácil de usar y a las de los usuarios sin acceso a internet con algunas funcionalidades offline. Por el contrario, una moneda digital que busque promover la innovación del sector financiero por encima de otros objetivos tendría un diseño más complejo y se enfocaría primordialmente en los proveedores de servicios de pago. Definir estos objetivos de manera clara ayudará a diseñar CBDC que la gente quiera usar en el futuro.

| Cuadro 2. El euro digital y la búsqueda de autonomía estratégica En marzo de 2023, poco más de un año después de la invasión rusa de Ucrania, la presidenta del BCE, Christine Lagarde, identificaba tres razones principales para considerar un euro digital: Garantizar la integridad del sistema financiero en caso de que el dinero en efectivo continúe su tendencia a la baja, asegurando así el ancla de la política monetaria.[7]Promover la resiliencia de los pagos europeos ante futuros cambios en el mercado, en vista de la dependencia de empresas extranjeras como Visa, MasterCard o PayPal.Aumentar la integración monetaria, con el objetivo de unificar las diferentes plataformas de pagos digitales de la zona euro en una única moneda de acceso universal. De ese modo, se hacía evidente la importancia de la soberanía monetaria en la agenda del BCE. Donde otros Estados han visto una llave para aumentar la inclusión financiera o desarrollar un ecosistema nativo de pagos electrónicos, el BCE ha visto principalmente una herramienta para su continua búsqueda de una mayor autonomía estratégica y un elemento crucial para preservar el papel internacional del euro, la segunda divisa más usada después del dólar americano. |

A su vez, el banco central debe decidir sobre el modelo operativo de su CBDC para asegurar su distribución y acceso al público, asignando papeles claros para las autoridades monetarias y el sector privado. Se trata además de una decisión clave para determinar la responsabilidad en caso de errores o incumplimientos y para mitigar los riesgos de excluir a ciertos agentes económicos, como los bancos comerciales. Por ejemplo, una pregunta importante es quién debe asegurar el cumplimiento de regulaciones bancarias para la identificación personal o prevenir el lavado de dinero (KYC/AML, por sus siglas en inglés). En general los bancos centrales están buscando delegar estas responsabilidades a las instituciones financieras –lo que se conoce como CBDC intermediadas– para aprovechar su experiencia en la gestión de clientes y evitar el tratamiento de información personal. Sin embargo, existen alternativas, como un modelo más unilateral, donde el banco central emitiría el dinero y realizaría todas las funciones (incluida la interacción directa con los usuarios), y uno “sintético” donde los bancos comerciales emitirían CBDC propias respaldadas por activos de reserva en el banco central (similar a una stablecoin).

Figura 2. Diferentes modelos operativos

También existen una serie de cuestiones dediseño que ayudarán a respaldar los objetivos descritos anteriormente. Algunos ejemplos incluyen:

- Restricciones para garantizar la estabilidad financiera: la mayoría de las autoridades monetarias se han comprometido a limitar la competencia de las CBDC con los depósitos bancarios para evitar así cambios abruptos en la estructura del sistema financiero. Si las monedas digitales no pagan intereses o están gravadas a partir de cierto umbral, por ejemplo, es probable que sean usadas principalmente como medio de cambio y no como depósito de valor. Sin embargo, al no haber límites similares para otros tipos de dinero, existe el riesgo de que estas restricciones perjudiquen la adopción de las CBDC.

- Anonimidad: una de las ventajas principales del efectivo, y razón por la cual mucha gente lo prefiere frente al dinero electrónico, es que confiere un nivel de privacidad inigualable. Existen razones legítimas para utilizar un método de pago anónimo y, para mucha gente, la privacidad financiera es un principio fundamental e inquebrantable. Sin embargo, esta privacidad también es aprovechada para motivos ilícitos, por lo que existe una cierta disyuntiva entre el nivel de anonimidad y el crimen financiero. La visión popular en Occidente es: “tanta privacidad como sea posible, tanta supervisión como sea necesaria”.

- Funcionalidades offline: la capacidad para efectuar pagos de manera offline resulta útil en algunos casos, pero es particularmente importante para regiones propensas a desastres naturales o apagones prolongados (incluyendo territorios en conflicto) y para zonas rurales donde la conexión a internet no siempre es buena. En un mundo con menos espacio para el dinero en efectivo, una caída en los sistemas de pago electrónico podría disrumpir severamente el funcionamiento de la economía, por lo que garantizar la resiliencia con algún tipo de funcionalidad offline será esencial. Sin embargo, estas también presentan complicaciones y algunos advierten que podrían ser más propensas a ciberataques.

Por último, están las decisiones relacionadas con la tecnología. Por un lado, las autoridades monetarias deben decidir sobre los proveedores con los que desarrollar sus proyectos de CBDC, los cuales se han multiplicado exponencialmente en los últimos años. De hecho, varios de ellos ya han comenzado a probar sus aplicaciones en concursos y sandboxes para modernizar los sistemas de pago y ayudar a los bancos centrales a prepararse para los desafíos del futuro. Pero también está la cuestión más compleja sobre el uso de las DLT. Es cierto que la tecnología promete desbloquear ventajas únicas, como las liquidaciones en tiempo real y la posibilidad de programar ciertas transacciones. Sin embargo, muchos advierten que estas aplicaciones aún están en sus inicios y pueden presentar problemas a la hora de manejar sistemas de distribución complejos. En respuesta, la mayoría de los bancos centrales están optando por aprovechar la infraestructura existente, o en todo caso emplear blockchains centralizadas, dejando la adopción de estas tecnologías para el futuro.

3. Desafíos principales

3.1. Desafíos domésticos

Al margen de estas consideraciones prácticas, existe una serie de desafíos domésticos que aún rondan la mente de los banqueros centrales y hace que muchos urjan cautela para el eventual lanzamiento de las CBDC. La mayoría todavía no ha tomado una decisión definitiva porque sus beneficios no siempre resultan tan evidentes y porque a veces sigue sin saberse cómo abordar sus riesgos. No obstante, las autoridades monetarias continúan desarrollando la capacidad técnica para estar preparadas en caso de cambios en el mercado, incluyendo las decisiones de lanzamiento de otros países. Varios incluso reconocen que una CBDC minorista probablemente sea necesaria en un futuro. Pero para evitar posibles repercusiones, deberán tener en cuenta tres desafíos.

El primero tiene que ver con el lado de la demanda. A pesar de los numerosos estudios probando usos cotidianos y aplicaciones innovadoras, lo cierto es que algunos piensan que las CBDC son una solución en busca de un problema. Muchas de las nuevas funcionalidades de las monedas digitales ya están siendo cubiertas por el sector privado, por lo que mucha gente cuestiona la necesidad de introducir un nuevo sistema de pagos sobre una representación nueva del dinero, con todo lo que ello implica. Por eso, las autoridades monetarias deben explicar de manera clara qué fricciones en el mercado ayudarán las CBDC a resolver y por qué otras soluciones serían insuficientes.[8] Por otro lado, incluso si un país logra desarrollar una moneda digital soberana, su adopción podría no estar garantizada. Por ejemplo, el Banco Popular de China (BPC) ha tratado de alentar el uso del yuan digital ofreciendo carteras precargadas y otros incentivos monetarios, pero eso no siempre se ha traducido en un uso continuo y masivo, en parte debido a la existencia (y suficiencia) de otras aplicaciones comerciales como WePay y AliPay. En la fase de transición podría haber también dificultades a la hora de predecir la velocidad de circulación del dinero.

Aparte de la falta de necesidad, mucha gente prefiere mantenerse alejada de las CBDC debido a las inquietudes que genera su posible falta de privacidad. Hay quienes dicen que las monedas digitales soberanas no son más que herramientas del gobierno para el control y la vigilancia poblacional y que, por ende, deberían prohibirse. Pero sin llegar a ese punto, existen preocupaciones legítimas sobre el uso indebido de los datos de pago y el manejo de la información personal. De hecho, en el actual mercado de pagos digitales, los datos personales ya están siendo tratados por una multitud de entidades privadas (no sólo bancos) con fines comerciales, algo que aumentará todavía más con la entrada de Big Techs en el futuro. Por eso, la mayoría de las autoridades monetarias se han comprometido a un nivel de privacidad que no existe en el mundo digital de hoy, que protegería el uso anónimo (pseudonimizado) en ciertas transacciones cotidianas y permitiría un mayor control (pero nunca con fines comerciales) en casos específicos, como el lavado de dinero y el financiamiento del terrorismo. En cualquier caso, la falta de claridad por parte de las autoridades monetarias puede generar desconfianza, por lo que, aunque es probable que estas responsabilidades recaigan sobre las instituciones financieras a cargo de la distribución al público, los bancos centrales harían bien en aclarar dónde se dibujará la línea.

En tercer lugar, está el posible impacto sobreelsector bancario. Gran parte de la literatura hace referencia al riesgo de desintermediación si la introducción de una moneda digital crease una alternativa pública para los depósitos privados, lo que resultaría en un aumento de los costes de financiación de los bancos y, consecuentemente, en una contracción del crédito. A su vez, esto podría generar un fuerte impacto sobre la estabilidad financiera, principalmente durante momentos de crisis, ya que la mayor seguridad asociada con el dinero público podría aumentar el riesgo de pánico bancario y propiciar el colapso de las instituciones más débiles. Sin embargo, es posible que estos riesgos hayan sido exagerados por los propios bancos, dado que mayormente pueden ser minimizados mejorando la planificación e introduciendo ciertas restricciones, especialmente en un contexto de exceso de reservas bancarias muy significativo. De hecho, algunos incluso afirman que las CBDC podrían tener un efecto positivo para la estabilidad financiera gracias a la posibilidad de una asignación más eficiente de capital y transmisión más directa de la política monetaria.

| Cuadro 3. El euro digital y el sector bancario europeo A diferencia de muchos bancos centrales, el BCE ha procurado hacer de su proyecto del euro digital un proceso relativamente abierto, promoviendo la transparencia con el público y ajustando las decisiones de diseño a las reacciones de distintos grupos de interés. Uno de los sectores más involucrados, no es de extrañar, ha sido el bancario, quien no siempre se ha mostrado a favor de la moneda digital en parte debido a la preocupación por el impacto sobre su negocio, algo que las autoridades monetarias (tanto en el BCE como en los bancos centrales nacionales) han buscado disipar a través de la introducción de varias medidas de contención. Sin embargo, en su afán de proteger el modelo de negocio de los bancos, el BCE podría estar condenando el euro digital al fracaso. Algunos señalan que ciertas decisiones de diseño, en particular en lo que respecta a las restricciones para limitar su uso como depósito de valor,[9] generan dudas sobre las verdaderas intenciones del supervisor, ya que parecen anteponer el beneficio privado por encima del bien público. Si el diseño final respondiese más a los intereses de los bancos que a los usuarios, es posible que el BCE obstaculizara la adopción generalizada de la CBDC, lo que a su vez dificultará el cumplimiento de sus otros objetivos. |

3.2. Desafíos internacionales

Por último, las autoridades monetarias deberán considerar las implicaciones internacionales de este cambio dramático en la representación del dinero para contener los riesgos sobre el orden monetario internacional y preservar la estabilidad de un sistema que, aunque imperfecto, ha traído numerosos beneficios tanto para los países avanzados como los mercados emergentes y economías en desarrollo. Aunque hasta ahora la mayor parte de los estudios sobre CBDC se han enfocado principalmente en sus consideraciones prácticas y desafíos domésticos, lo cierto es que la introducción de las monedas digitales también tendrá consecuencias importantes en el plano internacional, sobre todo si varios países deciden emitir a la vez. Hay dos desafíos por delante.

En primer lugar, existe una serie de riesgos económicos. Lo cierto es que la mayor velocidad y eficiencia que traerán las monedas digitales a los pagos transfronterizos –uno de los beneficios principales de las CBDC mayoristas– podría aumentar la inestabilidad financiera debido a su posible impacto negativo sobre las economías con divisas más débiles, donde el riesgo de sustitución monetaria y la posibilidad de mayores fugas de capital podría aumentar considerablemente.[10] Si la presión del dólar americano ya presenta un problema para las autoridades monetarias de Argentina, Venezuela y el Líbano, por ejemplo, la entrada de nuevas formas de dinero, incluyendo stablecoins y otras criptomonedas privadas, además de las CBDC de otras jurisdicciones, sólo agravaría la situación. De hecho, es probable que la defensa de la soberanía monetaria se convierta en una labor fundamental no sólo para las economías emergentes sino para todos los bancos centrales del futuro. En este sentido, la estabilidad del sistema monetario y financiero dependería en gran medida de la capacidad de los Estados para dialogar y colaborar entre ellos, especialmente en tiempos de crisis.

Sin embargo, la creciente deriva proteccionista por parte de muchos gobiernos, sumado a las altas tensiones geopolíticas entre Occidente y el denominado sur global (o plural), hacen difícil imaginarse un futuro de cooperación entre las principales potencias financieras. En cambio, lo más probable es que se disparen los acuerdos entre bloques y continúe la construcción de “puentes” entre gobiernos afines, lo que inevitablemente derivará en un mundo más fragmentado. La competencia monetaria ya es un frente importante de la geopolítica, pero la aparición de nuevas monedas digitales capaces de traspasar fronteras en cuestión de milisegundos y reducir drásticamente los costes de transacción podría alterar el panorama monetario y llevar a un orden internacional basado en áreas monetarias digitales que compiten entre sí. Esto resulta paradójico, ya que la digitalización busca romper barreras, más que crear nuevas. Pero ni el dinero ni la tecnología pueden entenderse sin la política, por lo que el contexto actual definirá en gran medida el futuro monetario que nos encontremos.

Un claro ejemplo de cómo esta mayor fragmentación podría impactar sobre el sistema monetario internacional es el desafío que probablemente atraviese la arquitectura internacional basada en el dólar, Swift, y las cámaras de compensación americanas a través de la cual circulan la mayor parte de los flujos financieros de hoy en día. La incesante demanda global por su moneda ha conferido a EEUU un “privilegio exorbitante” para financiar déficits en casa y amenazar con sanciones financieras fuera, pero el sistema actual se sostiene en gran parte debido a que los altos costes de transacción y la falta de confianza en otras divisas hacen que usar una moneda vehicular como el dólar tenga sentido. Si las CBDC ayudasen a aumentar la interoperabilidad entre cualquier moneda (algo todavía por construir), es probable que muchos opten por abandonarlo y pasen a comerciar con otros países usando sus propias divisas o las de otras potencias. De hecho, para Estados como China o Rusia, reducir su dependencia del dólar y tratar de sortear las sanciones norteamericanas es un motivo importante detrás del desarrollo de sus CBDC, por lo que, aunque a corto plazo las barreras para eludir el alcance extraterritorial de EEUU sigan siendo formidables, la posibilidad de futuros acuerdos como el proyecto mBridge[11] pueden cambiar la situación. Si bien esta todavía es una perspectiva lejana, la posibilidad de una mayor fragmentación en el orden monetario internacional es alta –algo que en muchos sentidos ya está ocurriendo–. El resultado será un mundo cada vez más hostil y transaccional, donde la cooperación multilateral se verá cada vez más reemplazada por la ley del más fuerte.

Conclusiones y recomendaciones

Las CBDC prometen numerosos beneficios para la inclusión financiera, la soberanía monetaria y el comercio internacional, por lo que no es de extrañar que su potencial resulte atractivo tanto para países avanzados como para mercados emergentes y economías en desarrollo. Sin embargo, los desafíos enumerados en la sección anterior plantean riesgos que no pueden seguir ignorándose. Por un lado, la posibilidad de que las monedas digitales se conviertan en una herramienta de control y vigilancia o desaten una crisis sistémica que propicie el colapso del sector bancario, causa inquietud entre la gente y aumenta la tensión entre los agentes económicos. Por el otro, un mundo menos multilateral y más fragmentado amenaza con dejar atrás a las economías más vulnerables y darle impunidad a los actores estatales que pretenden conseguir sus objetivos de política exterior a base de la fuerza.

Abordar estos riesgos requerirá de un nivel de cooperación y solidaridad que para muchos ya no existe, pero los grandes desafíos deben acompañarse de grandes soluciones. Además, existen plataformas donde cierto grado de coordinación aún es posible, como el G20, y organizaciones estudiando estos temas que velan por los intereses de todos los países, como el Fondo Monetario Internacional (FMI) o el Banco de Pagos Internacionales (Bank for International Settlements, BIS). Finalmente, para asegurar un proceso inclusivo que aproveche la experiencia de todos los Estados, no sólo las economías avanzadas, la conversación deberá ser tanto de arriba hacia abajo como de abajo hacia arriba. Para manejar esta transición de la mejor manera posible, las autoridades monetarias deberán abordar dos frentes.

- Establecer comunidades de práctica para el correcto diseño e implementación de las CBDC: en este momento, existen múltiples experiencias nacionales sobre el diseño y puesta en marcha de las monedas digitales, pero ningún grupo de trabajo institucionalizado para facilitar intercambios técnicos, discutir mejores prácticas y evaluar posibles riesgos a escala global. Estos intercambios deberían incluir no sólo a países del G20, sino también fomentar la presencia de países más pequeños, muchos de los cuales parecen estar más avanzados en la introducción de CBDC, así como también a empresas del sector privado que han desarrollado las capacidades técnicas que muchas autoridades monetarias carecen.

- Negociar acuerdos para facilitar la interoperabilidad de las CBDC y promover un orden monetario más inclusivo: existe el riesgo de que en unos años haya cientos de monedas digitales en circulación incapaces de comunicarse entre ellas, por lo que es esencial empezar a pensar en su interoperabilidad para garantizar su uso transfronterizo. Los proyectos para establecer corredores o puentes como el mBridge son un buen punto de partida, pero hace falta más ambición a nivel multilateral. Además, las autoridades monetarias deberán empezar a pensar en la regulación necesaria para abordar temas como los flujos internacionales de capital y el acceso, almacenamiento y tratamiento de datos personales.

[1] Le agradecemos a Federico Steinberg y Diego Villafáñez Sagardoy sus valiosos comentarios a versiones anteriores.

[2] El dinero privado es, en última instancia, una promesa de pago. Si un banco colapsa y sus depósitos sólo están protegidos hasta cierto monto (100.000 euros en la Unión Europea), todo lo que esté por encima puede perderse. En caso de una crisis o colapso sistémico, el dinero privado pierde confianza, por lo que mucha gente prefiere guardar sus ahorros “debajo del colchón” en moneda soberana.

[3] La Unión Monetaria del Caribe Oriental está compuesto por seis países independientes (Antigua y Barbuda, Dominica, Granada, San Cristóbal y Nieves, Santa Lucía y San Vicente y las Granadinas) y dos territorios del Reino Unido (Anguila y Montserrat).

[4] Aquí se pueden consultar los cuatro informes publicados en septiembre y diciembre de 2022, y abril y julio de 2023.

[5] Otros objetivos incluyen aumentar la eficiencia en los pagos, reducir los costes de transacción, mejorar la transparencia en los flujos de dinero y garantizar el mecanismo de transmisión de la política monetaria.

[6] Por ejemplo, según una encuesta del Banco de Pagos Internacionales (BIS, por sus siglas en inglés), los países emergentes parecen más interesados en la inclusión financiera, mientras que las economías avanzadas están enfocadas sobre todo en la soberanía monetaria.

[7] Como se explicaba anteriormente, la convertibilidad a la par con el dinero público es un pilar fundamental para la confianza de los ciudadanos en el dinero privado. Gracias a este principio, el banco central puede emitir dinero público (M0) y alterar una parte más amplia de la masa monetaria (M1, M2), por lo que se dice que el efectivo proporciona un ancla para la política monetaria. Sin él, el banco central no podría garantizar la estabilidad de precios y el pleno empleo.

[8] Por ejemplo, un empeño del euro digital es que su aceptación por parte de los comerciantes sea más barata que con otros medios de pago digitales para darles mayor poder de mercado en vistas del creciente contexto de oligopolio por parte de las tarjetas de pago. Desde el punto de vista del consumidor, se podría acudir también a argumentos sobre la protección de datos frente a Big Techs, preferencias por tener una variedad de pagos por cuestiones de resiliencia, etc.

[9] No obstante, cabe matizar que la imposición de límites a las tenencias también vendría acompañada de mecanismos técnicos para habilitar la conexión permanente entre cuenta bancaria y cuenta de euros digitales, lo cual permitiría un uso ilimitado del euro digital.

[10] Sin embargo, también es cierto que las CBDC podrían aumentar las capacidades de monitoreo centralizado de las autoridades monetarias y hacer que los controles de capital sean más efectivos a la hora de luchar contra posibles olas especulativas.

[11] mBridge es un proyecto conjunto entre China, Hong Kong, Tailandia, Emiratos Árabes Unidos y el BPI explorando una plataforma de pagos para facilitar el comercio internacional con la ayuda de CBDC. La iniciativa ya está en proceso de producción y pretende lanzar un mínimo producto viable en 2024, lo que, según expertos, amenaza con romper el monopolio de Swift sobre los pagos transfronterizos.