Tema

El escenario energético latinoamericano está experimentando cambios significativos en los últimos años debido a nuevos descubrimientos y la aparición de nuevos productores y consumidores.

Resumen

Aunque el mercado regional del petróleo sigue dominado por el crudo de Venezuela y México y los derivados de EEUU, actores emergentes como Brasil contrastan con el declive de los actores tradicionales. El cambio más determinante es el resurgimiento de EEUU como productor de crudo y gas natural gracias a sus recursos no convencionales. China se ha convertido en un cliente importante del petróleo latinoamericano, pero no tanto de su gas. Algunos países de la región cuentan también con recursos importantes de energías renovables.

Análisis

América Latina en el escenario energético mundial y regional[1]

La geopolítica de la energía en América Latina ha estado marcada tradicionalmente por dos vectores paralelos: una inserción regional orientada al abastecimiento del mercado de EEUU y la heterogeneidad de los diferentes modelos energéticos nacionales. Es observable no sólo una gran divergencia entre países productores y consumidores, sino también entre los propios países productores. El primer vector la ha mantenido durante décadas al margen del escenario energético global, constituyendo sólo una preocupación para EEUU y los principales actores regionales. La dispersión de las distintas políticas energéticas propias del segundo vector revela la fragmentación de América Latina, al menos en términos energéticos, más que una geopolítica de la integración.

Ambos vectores, todavía prevalentes, están experimentando cambios significativos en los últimos años, bien por algunos descubrimientos disruptivos como la revolución no convencional, la cuantificación de las reservas venezolanas de crudo ultra-pesado o los hallazgos en aguas profundas brasileñas de yacimientos pre-salinos; o bien porque la pervivencia de divergencias en objetivos, servidumbres e instrumentos de las políticas energéticas también altera los equilibrios energéticos regionales y, de manera incipiente, globales. Además de nuevas reservas han aparecido nuevos actores, desde la presencia china a la de los movimientos sociales conservacionistas, que se suman al panorama tradicional.

Aunque buena parte de esos nuevos recursos y actores emergen en el sector de las energías renovables, incluyendo hidroelectricidad y biocombustibles, las implicaciones geopolíticas de la energía en América Latina siguen centradas en los hidrocarburos. Es en ellos donde se centra nuestro análisis; aunque no olvidamos las importantes implicaciones geopolíticas de la emergencia de las renovables. Esta primera parte se centra en los recursos mientras que un próximo documento abordará las políticas energéticas de la región.

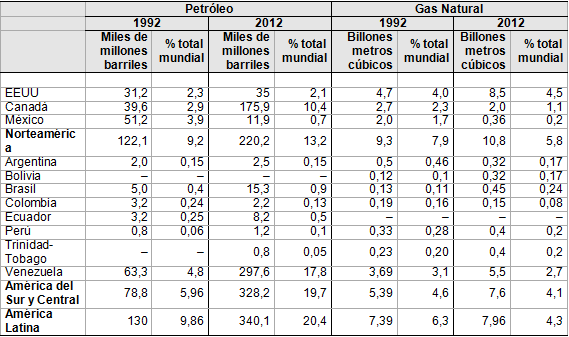

Reservas

El peso secundario de América Latina en la geopolítica global de la energía se explica básicamente por su inserción tradicional en el espacio energético hemisférico y no por la ausencia de recursos. La región cuenta con una gran diversidad de recursos energéticos fósiles y renovables. Empezando por los hidrocarburos, la Tabla 1 muestra que América Latina concentraba en 2012 más del 20% de las reservas mundiales probadas de petróleo, más del doble que en 1992, sólo por detrás de Oriente Medio y el Norte de África, que conjuntamente suponían más del 50%.

Venezuela tiene las mayores reservas probadas de crudo del mundo tras la inclusión del crudo ultra-pesado del cinturón del Orinoco, pasando de poseer menos del 5% de las reservas en 1992 al 18%, superando a Arabia Saudí (16%).[2] Al tratarse en buena parte de crudo ultra-pesado, su extracción y tratamiento resulta compleja y requiere de inversiones y tecnologías avanzadas, disminuyendo su papel de regulador del mercado mundial de crudo, caso de Arabia Saudí. Además, aunque el aumento de reservas ha reforzado el poder energético venezolano, su capacidad para convertirlas en producción ha sido hasta la fecha limitada.

Brasil es la potencia petrolera emergente de América Latina. Tras sus últimos descubrimientos pre-salinos offshore, posee las segundas reservas de América Latina (0,9% del total mundial), por delante de México (0,7%). Les siguen Ecuador (0,5%), Argentina (0,15%) y Perú, Colombia y Trinidad y Tobago (apenas un 0,1% cada uno). Brasil ha triplicado sus reservas y nuevos hallazgos pueden seguir aumentado su peso, aunque difícilmente alcanzará la importancia de los grandes poseedores de reservas como Venezuela, Rusia o los principales productores del Golfo Pérsico. Sin embargo, si el proceso de crecimiento de reservas se consolida, Brasil puede convertirse en un proveedor importante para la estrategia de diversificación de nuevos grandes consumidores además de China y EEUU. Otro proceso de crecimiento de reservas destacable es el de Ecuador.

Para el resto de países latinoamericanos la norma es el descenso de las reservas, más acusado en el caso de México, que ha pasado de representar casi el 4% de las reservas mundiales de petróleo a apenas el 0,7%. La destrucción acelerada de reservas mexicanas se explica por una tasa de agotamiento elevada y una escasa capacidad para encontrar nuevos yacimientos que sustituyan a los campos en declive. En comparación, otros productores como Colombia y Perú han mantenido sus menores reservas más estables. En el norte, Canadá se beneficia de la inclusión en reservas probadas de sus arenas bituminosas, en un fenómeno de aumento de sus reservas similar al de Venezuela. EEUU aumenta sus reservas y la extensión de la revolución del shale gas al tight oil promete acelerar el proceso, al menos en los próximos años. Esta es sin duda una de las grandes transformaciones que se está produciendo en el espacio energético latinoamericano, aunque tal vez en mayor medida para el gas.

El peso de América Latina en las reservas de gas natural es considerablemente menor, un 4,3% del total mundial, un porcentaje similar al 4,5% de EEUU. Las reservas latinoamericanas apenas han aumentado desde 1992 y han perdido peso en el total mundial, mientras las estadounidenses se han doblado. La mayor parte se sitúa en Venezuela –el 2,7% de las de las reservas mundiales de gas–, seguida por Brasil. Al igual que con el petróleo, México ha experimentado un acusado descenso de sus reservas de gas en las últimas dos décadas.

La revolución del gas no convencional ha alterado el equilibrio de las reservas, pero por el momento su alcance se ha limitado a EEUU y Canadá, los únicos capaces hasta ahora de transformar las reservas de gas y petróleo no convencional en producción creciente. Según la US Energy Information Administration, América Latina concentra casi el 30% de las reservas recuperables estimadas de shale gas, multiplicando por ocho sus reservas probadas de gas convencional. Argentina tiene las mayores reservas, las terceras del mundo sólo por detrás de China y EEUU. México ocupa la sexta posición, justo por detrás de Canadá, mientras Brasil está en décimo lugar, en un segundo rango con reservas similares a las de Rusia. Chile, Bolivia y Venezuela se situarían en un tercer rango. Una de las grandes cuestiones del futuro energético latinoamericano estriba en la capacidad de México, Brasil y Argentina para replicar la revolución del gas no convencional de EEUU.

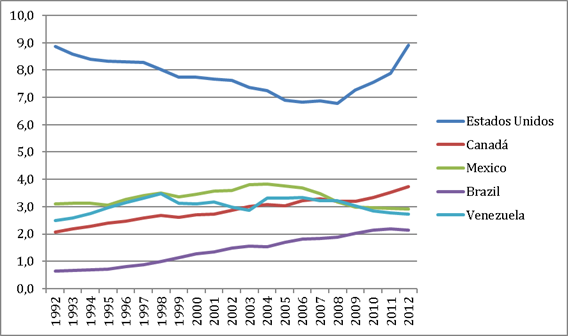

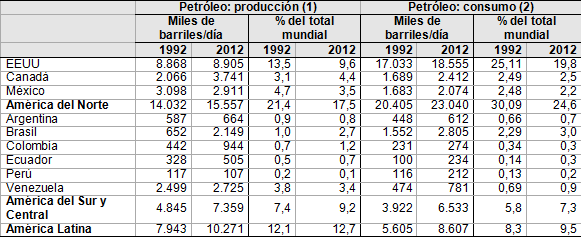

En un análisis regional comparado, el espacio energético americano aparece más equilibrado en cuestión de reservas de hidrocarburos que el patrón de interdependencia asimétrica europeo con Rusia, Oriente Medio y el Norte de África; o el de los consumidores asiáticos con sus proveedores del Golfo Pérsico. Esta pauta se repite con las reservas en producción, consumo e intercambio de productos. No obstante, la capacidad de los diferentes productores para extraer sus recursos y obtener un excedente exportable introduce cambios significativos en el patrón de reservas. Aunque éstas indican el peso geopolítico potencial a largo plazo, lo que verdaderamente proyecta poder a corto y medio plazo es la producción y las exportaciones. La Tabla 2 recoge la evolución de la producción y consumo de petróleo para el conjunto del continente americano, mientras el Gráfico 1 muestra la evolución de la producción en los principales productores.

Producción

El principal productor de petróleo de América sigue siendo EEUU, con cerca de 9 millones de barriles/día (mbd) en 2012, una cantidad en aumento desde 2008 debido a la extensión de la revolución del gas no convencional al tight oil. Las proyecciones de la Agencia Internacional de la Energía apuntan a que EEUU superará los 10 mbd en 2020 gracias al fuerte crecimiento de la producción de crudo no convencional. La AIE proyecta una gran reducción de la tasa de dependencia de las importaciones de petróleo, que pasaría de casi un 60% en 2010 a menos del 30% en 2035. La AIE contempla un escenario más especulativo en el que las importaciones netas de líquidos son eliminadas en 2035 por el aumento de la producción de tight oil, campos offshore en Alaska y gas-to-liquids hasta alcanzar los 10 mbd en 2020, sostenidos hasta 2040; y un descenso en el consumo de combustibles líquidos por estándares de eficiencia en la automoción más exigentes, introducción del coche eléctrico y gasificación del transporte. Aunque se trata de un escenario deliberadamente extremo, hay estimaciones de oferta más optimistas, que apuntan a que Estados Unidos habría alcanzado una producción media de líquidos de 12 mbd ya en 2013, lo que lo convertiría en el mayor productor del mundo, por delante de Arabia Saudita en más de 300.000 bd[3].

Fuente: BP Statistical Review 2013.

El mayor productor latinoamericano de petróleo en 2012 era México, cuya producción alcanzó el pico en 2004 en unos 3,8 mbd, y desde entonces ha declinado con fuerza hasta 2,9 mbd, un 3,5% de la producción mundial. Por detrás de Canadá se sitúan Venezuela (2,7 mbd) y Brasil (2,1 mbd), dos modelos antitéticos de política petrolera. Venezuela alcanzó un pico de 3,5 mbd en 1998, un año antes del ascenso de Chávez al poder. Desde entonces la producción ha caído hasta los 2,7 mbd, casi una cuarta parte, y las exportaciones pasaron de 3 mbd en 2000 a 1,7 mbd en 2012. Brasil ha triplicado su producción desde 1992, convirtiéndose en el tercer productor latinoamericano, con un 2,7% de la producción mundial. Las proyecciones de la AIE apuntan a que Brasil podría ser exportador neto de líquidos desde 2013 por al aumento de su producción offshore. Para 2020 la producción brasileña podría alcanzar los 6 mbd, mientras que el consumo para esa fecha se estima en unos 3 mbd. De ser así, Brasil se convertiría en el principal productor y exportador latinoamericano de petróleo, por delante de México y Venezuela.

A gran distancia les siguen Colombia (1,2% de la producción mundial), Argentina (0,8%), Ecuador (0,7%) y Perú (0,1%). La producción de Argentina alcanzó su pico en 2001-2003 en los 0,9 mbd, y desde entonces está en declive. En Ecuador la producción de crudo se encuentra estancada en los 0,5 mbd, y en Colombia en unos 0,1 mbd, ya que ha aumentado con fuerza en la última década. El aumento de producción en Brasil y Colombia ha permitido compensar el declive o estancamiento de los demás productores, llevando la producción latinoamericana por encima de los 10 mbd, con una cuota superior al 12% de la producción mundial, muy inferior a la del conjunto de Oriente Medio y Norte de África (casi el 40%) y similar a la de grandes productores como Arabia Saudí, Rusia y EEUU. En el actual contexto de aumento de la producción de EEUU, los suministradores de la región pueden verse impelidos a encontrar nuevos mercados más allá de los asiáticos o españoles, ofreciendo una oportunidad de diversificación adicional para éstos u otros consumidores.

Estos datos suponen una gran concentración de reservas, producción, consumo y exportaciones en pocos países. A nivel agregado, la contribución de América Latina a la producción mundial de petróleo supera a su participación en el consumo. Venezuela posee con diferencia las mayores reservas, y junto con Brasil y México representan el 80% de la producción y las 2/3 partes del consumo de petróleo de América Latina, aunque las tasas de crecimiento del consumo más elevadas se dan en Brasil y Venezuela. Venezuela, México, Colombia y Ecuador son los únicos países que por ahora registran excedentes exportables significativos, y el de Venezuela supera al de los otros tres exportadores juntos. Hay productores en ascenso, como Brasil y Colombia; y otros que pese a su declive mantienen una mayor presencia en los mercados de exportación, como Venezuela y México. Existe por tanto un cambio en los equilibrios geopolíticos de la energía en América Latina, pero no una transformación radical del panorama estratégico. Pese a los cambios relativos, y aunque no se sabe por cuánto tiempo, la jerarquía petrolera se mantiene: Venezuela, México y, ahora, Brasil.

Fuente: BP Statistical Review 2013.

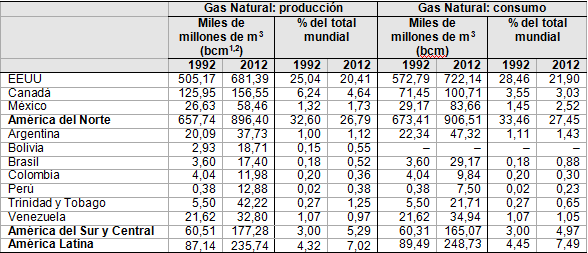

La producción de gas natural de América Latina, al igual que sus reservas, tiene un peso menor en el mercado mundial: unos 235 bcm, una cuota del 7% de la producción mundial en 2012. Los principales productores americanos son EEUU y Canadá (20,4% y 4,6% de la producción mundial), seguidos a mucha distancia por México (1,7%), Trinidad y Tobago (1,2%), Argentina (1,1%), Venezuela (1%), Bolivia y Brasil (0,5%), y Colombia y Perú (casi 0,4%). La producción se ha incrementado de manera importante en todos los productores latinoamericanos, casi cuadruplicándose en los últimos 20 años, pero no ha alcanzado la magnitud del gas no convencional en EEUU. Desde la perspectiva de la demanda, Argentina, Brasil, y Venezuela representan cerca del 80% del consumo de la región, que ha registrado un aumento igualmente considerable en las últimas dos décadas. Los únicos países que mantienen un excedente exportable, todos en aumento, son Trinidad y Tobago, Bolivia, Perú y Colombia.

Flujos

Según la AIE, EEUU se convertiría en exportador de gas natural en 2020. Aunque hay opiniones divergentes acerca de si este proceso puede acelerarse o retrasarse, parece claro que afectará a sus suministradores latinoamericanos tradicionales. Un caso claro es el aumento de las importaciones mexicanas de gas natural por gasoducto procedentes de EEUU. Dada la renuencia de las autoridades estadounidenses a aprobar la construcción de infraestructuras de exportación de Gas Natural Licuado (GNL), motivadas por la presión de los lobbies industriales para mantener la ventaja comparativa que les otorga el bajo nivel de precio del gas, no parece fácil que las exportaciones de gas se extiendan a otros países latinoamericanos. Si dichas instalaciones se construyesen, probablemente el destino del GNL estadounidense se destinaría a los mercados asiáticos, en principio más lucrativos por su mayor nivel de precios.

Paradójicamente, el impacto energético de la revolución estadounidense del gas no convencional podría ser menor en América Latina que la más modesta del petróleo no convencional, que sí incide en los flujos regionales. No obstante, sí que se está produciendo una mejora acelerada de la competitividad de EEUU en aquellas industrias más intensivas en el uso de energía, como la petroquímica y la industria pesada, que podrían pasar una factura geo-económica a determinados países latinoamericanos, especialmente aquellos más especializados en la industria pesada.

Los flujos de gas y petróleo mantienen pautas diferentes. Con datos del BP Statistical Review, en 2012 casi el 60% de las exportaciones de petróleo de América Latina se destinaban a EEUU, un 28% a Asia (12% a China y 9% a la India) y cerca de un 12% a Europa (sobre todo España). En sentido contrario, el 53% de las exportaciones de petróleo estadounidenses se dirigían a América Latina. Aunque el volumen de exportaciones latinoamericanas hacia EEUU dobla a las de éste hacia América Latina, en el primer caso se trata casi en exclusiva de crudo, mientras que las exportaciones estadounidenses son productos refinados de mayor valor añadido (y precio). Respecto al gas natural, conviene distinguir entre los flujos por gasoducto y el GNL.

Pese a los esfuerzos de la década de 1990, como el proyecto faraónico del “Gran Gasoducto del Sur”, la escasez de infraestructuras regionales de transporte, las incertidumbres de las políticas energéticas de algunos productores y consumidores, y el fuerte peso del nacionalismo en algunos casos han inhibido el desarrollo de un mercado regional del gas estructurado en una red de gasoductos transnacionales. La geopolítica de la energía en la región no tiene nada que ver con la maraña de gasoductos que pueblan los corredores energéticos euroasiáticos o euro-mediterráneos. El principal exportador por gasoducto es Bolivia, que exporta sobre todo a Brasil (unos 10 bcm en los últimos años) y, en menor medida, a Argentina (4,5 bcm en 2012). Le sigue Colombia, que exporta unos 2 bcm a Venezuela. Argentina exporta cantidades menores a Chile y Uruguay. En 2012 México importó 17,6 bcm de EEUU, un fuerte aumento frente a los 14 bcm importados en 2011. No se prevén grandes cambios en las interconexiones existentes, aunque podrían aumentar los volúmenes transportados de Bolivia a Argentina por el nuevo Gasoducto del Noreste Argentino (GNEA), recientemente licitado aunque con bastante retraso.

Sólo Trinidad y Tobago y Perú son exportadores relevantes de GNL, aunque hay planes de expansión en toda la región, especialmente en Brasil, que en 2012 exportó unos 0,4 bcm a Argentina y 0,1 bcm a Japón. EEUU también exportó pequeñas cantidades de GNL en 2012 a Brasil y Japón, pero en buena fueron re-exportaciones. Trinidad y Tobago es el principal exportador de gas natural del Caribe (unos 19 bcm en 2012), y el más diversificado. En 2012 la mitad de sus exportaciones se dirigieron hacia América Latina (Argentina casi 4 bcm y Chile más de 3 bcm), EEUU (unos 3 bcm), unos 2,5 bcm a España y cerca de 2 bcm a Asia, sobre todo Corea del Sur. Perú es un exportador de GNL en ascenso, que destina la mitad de sus exportaciones a España (2,6 bcm), Asia (1,5 bcm), y México (1,2 bcm). La flexibilidad del GNL parece haberse impuesto a las dificultades geopolíticas y las rigideces de la integración física, pero también a las inconsistencias entre modelos energéticos diferentes y a las incertidumbres que rodean la evolución de las políticas energéticas. Evidentemente, este juicio debe ser matizado ante algunos ejemplos de integración eléctrica (e hidroeléctrica), pero en el campo de los hidrocarburos la geopolítica de la fragmentación parece imperar sobre la de la integración.

Una cartera diversificada de fuentes energéticas

Otras fuentes acompañan al gas y al petróleo, configurando una cartera energética muy completa pero bien diferenciada por países. Fuera de Colombia y Brasil, sus reservas de carbón son pequeñas, y la producción del conjunto de la región apenas supone el 2% de la mundial. Sólo Brasil, México y Argentina cuentan con energía nuclear, pero su aportación a la generación eléctrica también es reducida y supone menos del 1,5% de la generación nuclear global. En cambio, América Latina representaba en 2012 más del 20% del consumo de hidroelectricidad mundial, un porcentaje similar al de Norteamérica, Europa y China. Brasil supuso más del 11% del consumo mundial de hidroelectricidad, sólo por detrás de China. El potencial es muy importante, si bien se ve obstaculizado por elementos como las dificultades de la gestión regional de las cuencas transnacionales, la falta de infraestructuras y la oposición de movimientos conservacionistas.

Para las renovables, el consumo regional apenas supuso el 7,5% del mundial, gracias al aumento de su consumo en Brasil (4,7% del consumo mundial de 2012 frente al 3,8% de 2011) y México (0,8% en 2012). Brasil es el segundo productor de biocombustibles del mundo, por detrás de EEUU, con más del 22% de la producción mundial. No obstante, mientras la producción brasileña se encuentra estancada, e incluso en retroceso en 2011 y 2012, EEUU ha seguido aumentado su producción a un fuerte ritmo desde que adelantó a Brasil como primer productor mundial en 2007. Argentina, por su parte, alcanza una cuota de casi el 4% de la producción mundial con una tendencia al alza más contenida.

La capacidad instalada y las inversiones en energías renovables en América Latina y el Caribe han crecido de forma sostenida en los últimos años. La capacidad total pasó de 11,3 GW en 2006 a 26,6 GW en 2012, con una tasa de crecimiento compuesta del 296% para todo el período. Sólo en 2012 se pusieron en funcionamiento 3,3 GW de energías renovables. Desde la perspectiva de inversiones en energías limpias, el desempeño de la región fue superior al de otras. En 2012 la inversión en renovables en América Latina y el Caribe supuso el 6% del total mundial, que alcanzó la suma de 268.7 billones de dólares. De este modo se amplió la cuota del 5,7% del año anterior. Aunque Brasil sigue manteniendo la mayor parte de esas inversiones, el resto de América Latina creció de forma espectacular, pasando de recibir el 11% de la inversión en 2011 al 45% de 2012.

Las mejores perspectivas se abren para la energía eólica, que puede beneficiarse de emplazamientos con elevado factor de carga que apenas precisan apoyos públicos a las tarifas. Siempre con datos de 2012, el consumo de energía eólica de América Latina apenas supone el 2% del consumo mundial, frente al 27% de EEUU. El mayor peso de la energía eólica se da en Brasil y México, que ha quintuplicado su consumo en los últimos cinco años. Brasil contaba en 2012 con unos 2.500 MW de capacidad instalada, mientras México tenía unos 1.500 MW, frente a los cerca de 22.000 instalados en España o los 31.000 de Alemania, lo que revela un amplio potencial de crecimiento. En energía solar, América Latina apenas suponía el 0,2% del consumo mundial en 2012, muy lejos del 5% alcanzado por EEUU.

Conclusiones

América Latina ha modificado considerablemente sus equilibrios energéticos en los últimos años. Aunque el mercado regional del petróleo sigue dominado por el crudo de Venezuela y México, y los derivados de EEUU, hay actores emergentes como Brasil que contrastan con el declive relativo de los actores regionales tradicionales. El cambio más determinante es el resurgimiento de EEUU como productor de crudo gracias al petróleo no convencional, que ha alterado los flujos petroleros en el Hemisferio Occidental, liberando recursos para otros consumidores y reforzando la presencia energética de China en América Latina.

Algo semejante ocurre con el gas, donde por el momento sólo EEUU y Canadá se benefician de la denominada revolución no convencional. Brasil emerge como exportador potencial de GNL y Perú consolida su posición de segundo exportador latinoamericano tras Trinidad y Tobago. En cambio, en gas China no alcanza la relevancia adquirida en el caso del petróleo, siendo todavía un cliente muy marginal del GNL de la región. Finalmente, algunos países mantienen posiciones importantes en otras fuentes energéticas, como Brasil en hidroelectricidad y biocombustibles, mientras se registran crecimientos importantes de otras energías renovables, sobre todo la eólica en Brasil y México.

Junto a un mayor peso en la producción y consumo de hidrocarburos, así como en las reservas de petróleo, América Latina presenta un perfil energético diferenciado del de otras regiones emergentes. Su matriz energética (y su propia base económica, salvo Venezuela) está más diversificada que la de Rusia y los grandes productores de Oriente Medio, Norte de África y Asia Central, cuenta con mayores recursos naturales que el resto de Asia, y sus capacidades empresariales y técnicas son muy superiores a las de África. Otro elemento diferencial es la combinación de recursos renovables y nuevos modelos de regulación de los mismos. Sin embargo, el aprovechamiento del conjunto de sus recursos ha dependido de las diferentes políticas energéticas aplicadas, tan importantes como la dotación de recursos para materializar los recursos en producción y renta y, por tanto, en proyección geopolítica regional y global. Adicionalmente, el aumento del consumo plantea retos importantes desde la perspectiva de la seguridad energética, las emisiones de CO2 y la lucha contra la pobreza energética.

[1] Salvo indicación en contrario, la sección utiliza datos de BP Statistical Review 2013, que permiten realizar un análisis comparado homogéneo por países, regiones y fuentes energéticas.

[2] Otras estimaciones como las del Oil & Gas Journal mantenían en 2011 a Arabia Saudí en primer lugar.

[3] Incluyendo además de 7,4 mbd de petróleo (3 mbd menos que Arabia Saudí), 2,5 mbd de líquidos de gas natural (NGL), 1 mbd de biocombustibles, y 1,3 mbd de ganancias de refinerías. “PIRA: Shale production growth makes US largest liquids producer”, Oil&Gas Journal Online, 16/X/2013, visitado el 24/X/2013.