Versión original en inglés: Correcting a mutual ignorance: rediscovering the Philippines as a gateway to ASEAN.

Tema: El foco del crecimiento asiático –ASEAN y Asia Oriental– mantiene fuertes lazos comerciales con la UE, EEUU y Japón. Pero Filipinas y España compartieron cuatro siglos de experiencia colonial y eso es algo que debería traducirse en una sólida relación poscolonial. Paradójicamente, el desconocimiento mutuo de las comunidades empresariales de los dos países ha agravado la retirada de España de Filipinas, culminando en una relación económica irrelevante.

Resumen: A la hora de explicar el insignificante papel de España en Asia, los expertos suelen alegar los siguientes obstáculos a una presencia española más extensa: la distancia geográfica, trabas burocráticas, diferencias culturales y abundantes oportunidades de negocio en Europa. Dichas opiniones siguen guiando la acción estratégica de los empresarios españoles a pesar de que la realidad podría ser muy diferente. Así, ha surgido una paradoja comercial cuyo fruto ha sido la poca importancia española en las relaciones comerciales poscoloniales.

En nuestro análisis atribuimos esa paradoja comercial al desconocimiento, tanto de los gestores españoles como de los filipinos, de todo el potencial para la colaboración que se les ofrece. Los empresarios siguen implementando estrategias que no se adaptan a la realidad del mercado y hacen peligrar la viabilidad de sus operaciones. Para revertir esta lamentable situación, recomendamos tres líneas de acción: (1) centrarse en potenciar fortalezas complementarias para así crear asociaciones efectivas; (2) crear políticas y mecanismos para desmantelar las barreras legales y administrativas al comercio y la inversión; y (3) profundizar en el entendimiento mutuo y reforzar las capacidades a través de una formación empresarial orientada a la ASEAN y mediante encuentros entre el sector público y privado.

Palabras clave: Filipinas, ASEAN, Marco Estrategia-Oportunidades.

Análisis: El crecimiento económico estelar que ha vivido Asia ha ido atrayendo inversiones de compañías multinacionales. Aunque las empresas europeas normalmente se centran en China, los inversores internacionales son plenamente conscientes de las oportunidades que ofrece la ASEAN.[1] Apodado “el hombre enfermo de Asia”, ahora es el turno de Filipinas de sorprender a todos. Fortalecido por la calificación crediticia al alza, a la vez que la europea se deteriora, el país ha aumentado su crecimiento económico del 6% al 7,2% desde el año 2008. Dichos resultados se deben al aumento de la transparencia y a una mayor entrada de divisas y de turismo. Para el año 2013, la Subcontratación de Procesos de Negocio (BPO por sus siglas en inglés) generó unos ingresos de 16.000 millones de dólares mientras que la afluencia de dinero enviado por los filipinos residentes en el extranjero alcanzó los 25.000 millones de dólares.

Cuatro siglos de experiencia colonial española en Filipinas deberían darle cierta ventaja comercial a España. Sin embargo, pasado un siglo de repliegue poscolonial que se ha ido intensificando a lo largo del siglo XX, llama la atención la poca presencia económica española. Los expertos en relaciones económicas entre Filipinas y España atribuyen esta falta de contacto a la distancia geográfica, las diferencias culturales y las barreras burocráticas.[2] La gran cantidad de oportunidades a nivel interno mantuvieron a las empresas españolas en casa. Cuando en 2008 la gran recesión golpeó España duramente, muchas de estas compañías eurocéntricas se hundieron.

El insignificante papel comercial de España contrasta con los picos alcanzados durante su monopolio del comercio de galeones (1565-1815). Benito Legarda, en su libro After the galleons: foreign trade, economic change, and entrepreneurship in the nineteenth century Philippines, apunta que Filipinas fue el centro asiático de la ruta comercial Sevilla-Acapulco-Manila. Mercancías como las especias, porcelana, marfil, laca y seda de China se intercambiaban por plata mexicana (como moneda de cambio). Se calcula que un tercio de la producción de plata en México –que fue significativa– acabó en las arcas filipinas como pago de las importaciones españolas.

El comercio de galeones monopolizado por España vinculaba Filipinas a la economía del imperio. El dominio comercial español disminuyó con la independencia de México en 1815. A fin de mantener un negocio lucrativo, a los buques privados también se les permitió navegar por la ruta comercial. Cada vez se reconocía más el potencial agrícola de Filipinas –los cultivos para la exportación transformaron Manila de la puerta de entrada a Asia a una fuente de suministro de productos agrícolas–. Los mercaderes británicos y norteamericanos vieron esta transición como una oportunidad y empezaron a financiar el desarrollo agrícola. Al final, Filipinas se convirtió en un importante exportador de azúcar, cáñamo de Manila, tabaco y aceite de coco y el control de su economía pasó a manos de británicos y estadounidenses. Fue en ese momento cuando la influencia española en el comercio de Filipinas se perdió irreversiblemente.

Una experiencia colonial compartida normalmente implica unos estrechos lazos económicos y comerciales entre las antiguas colonias y los colonizadores. Pankaj Ghemwat destacó esta hipótesis en el estudio de la Escuela de Negocios de DHL-IESE sobre la interconexión global. Como ejemplo, la Commonwealth le proporciona al Reino Unido una plataforma para ejercer influencia y a la vez mantener lazos comerciales con sus antiguas colonias. La proyección del poder estadounidense dejó una fuerte impronta en el panorama socio-económico de los países anfitriones, siendo Filipinas un ejemplo clásico. Cincuenta años de tutela han implantado estructuras políticas, legales, económicas y sociales estadounidenses pero con un sesgo filipino. Aunque hay poca influencia comercial española, la cristiandad sigue profundamente arraigada en las costumbres y la cultura filipinas.

Este contexto histórico plantea unas preguntas interesantes cuyas respuestas son relevantes para el desarrollo de los negocios. En concreto:

- ¿Qué fue lo que causó la desaparición de la influencia española y su consiguiente declive hacia la irrelevancia comercial en Filipinas y Asia en general?

- ¿Por otra parte, por qué determinadas marcas españolas prosperan y son omnipresentes entre los consumidores de Filipinas y otros países de la ASEAN?

- ¿Puede España recuperar su importancia comercial y de qué manera puede hacerlo?

El papel reducido de España se ve con una mezcla de pena y déjà vu. Los intentos de fortalecer los lazos entre España y Filipinas han resultado ser meras tentativas. A menudo el entusiasmo inicial se ve atemperado al comprender de repente que el terreno ha dejado de ser común. No obstante, las prácticas empresariales inconsistentes con la realidad del mercado siguen rigiendo las acciones estratégicas. Sobre todo, son de destacar las siguientes contradicciones:

- La distancia geográfica es una barrera insuperable. Sin embargo, a los ejecutivos españoles se les hace la boca agua a la hora de introducirse en el mercado chino, de 1.300 millones de personas. A solo tres horas de vuelo desde Shanghái, la ciudad preferida de los expatriados en China, Manila y las capitales de la ASEAN se ven como lugares lejanos y desconocidos.

- Las trabas burocráticas suponen una limitación importante a los negocios en los países de la ASEAN. Por otra parte, el entusiasmo de las empresas españolas por América Latina no se ha visto disminuido por los embargos, las expropiaciones y las suspensiones de pagos.

- También se menciona la diferencia cultural vista en términos de idioma y de la historia. Irónicamente, parece que el recuerdo de la experiencia colonial común se ha borrado de la mente de los empresarios españoles.

Estas creencias han arraigado en la mente de los empresarios españoles. Y, por ello, sus acciones estratégicas se han vuelto iberocéntricas. La expansión internacional selectiva tiende a centrarse en los “familiares” mercados latinoamericanos y los “seguros” mercados europeos.

Entonces, a partir de tales razonamientos, ¿de qué manera han influido estas creencias arraigadas en el posicionamiento estratégico de las empresas españolas?

Las oportunidades en América Latina empezaron a surgir cuando diferentes olas de privatización permitieron a las empresas españolas adquirir y controlar compañías locales. Sin embargo, los partidos populistas volvieron a ganar votos y el liberalismo económico de los gobiernos latinoamericanos se tornó en proteccionismo populista. Brasil fue el último en dar este giro político.[3] En resumen, la inversión extranjera, antaño considerada la salvadora de América Latina, ya no parecía tan bienvenida.

El mercado común europeo reforzó la estrategia eurocéntrica del comercio español. Está claro que el mercado común facilitó la entrada de capitales, mercancías, servicios y personas. Esto a su vez facilitó la expansión de las empresas españolas en un nuevo mercado doméstico europeo. Con alguna excepción puntual, la proyección más fuerte de los intereses comerciales españoles en Europa fue en el “cinturón meridional”: Portugal, sur de Francia e Italia. No obstante este sesgo regional, surgieron algunos sectores verdaderamente europeos y globales por su alcance: la construcción (Ferrovial, Acciona), energía (Iberdrola), comunicaciones (Telefónica) y servicios financieros (Banco Santander y BBVA).

La mayoría de las empresas españolas, sin embargo, siguen orientadas hacia el mercado local. Sin una cartera de instrumentos del mercado diversificada, empezaron a hundirse cuando la gran recesión golpeó Europa duramente en 2008. Los ingresos de las compañías eurocéntricas cayeron en picado y causaron pérdidas acumuladas. Los empresarios españoles, a los que la crisis cogió desprevenidos, reaccionaron tarde en su intento de pelear por las oportunidades vistas en el crecimiento asiático. Después de siete años de intentos, su esfuerzo ha dado poco fruto.

La irrelevancia de España en términos comerciales es auto-infligida y se debe en gran parte a errores de cálculo estratégicos. Nosotros planteamos que los siguientes factores específicos también contribuyen a ello:

- El oportunismo sustituyó una buena compresión del problema a la hora de elaborar estrategias.

- Las suposiciones se convirtieron en “verdades irrebatibles” reforzando así los postulados erróneos que guiaban la acción estratégica.

- Las operaciones de “compraventa” redujeron la importancia de las relaciones y compromisos que buscan asociaciones duraderas.

A favor de España se puede decir que su acceso a la UE transformó una economía de renta media en una potencia industrializada. El progreso económico de España se tradujo en infraestructuras modernas y el liderazgo tecnológico en ciertos sectores. Por ejemplo, las empresas españolas son líderes en el sector de las energías renovables (Iberdrola y Acciona), gestión de residuos (Masias) y servicios medioambientales (Ros Roca). En términos de escala, las empresas españolas ocupan las primeras posiciones en varios sectores como son la banca, telecomunicaciones, energía, construcción e infraestructuras, bienes de consumo y turismo.

Sin embargo, los empresarios filipinos en general conocen las empresas españolas por sus vicios y sus errores. Este punto de vista negativo se ve reforzado por la cobertura en los medios que, de manera cotidiana, hablan de la crisis económica y la corrupción en España. Tal vez por ello los empresarios filipinos se sorprenden de manera agradable al toparse con compañías españolas creíbles. La sorpresa inicial se convierte en entusiasmo ante la perspectiva de beneficiarse de las oportunidades comerciales. Esto se refuerza cuando los empresarios filipinos encuentran mercancías, servicios o tecnologías española que de hecho pueden utilizar. Sin embargo, al decaer el entusiasmo inicial, tienen que hacer el esfuerzo de conciliar la imagen de España con aquello que las empresas españolas realmente pueden ofrecer.

Los empresarios filipinos prudentemente buscan muestras tangibles de compromiso y capacidad en las compañías españolas. Desgraciadamente, a los empresarios españoles esto les resulta desconcertante. Convencidos de la “ventaja comercial” de España, algunos se jactan de que se trata de un hecho generalmente conocido y aceptado. En este punto, el desconocimiento mutuo llega a ser fatídico. Por mucho que algunos españoles proclaman su “superioridad comercial”, a menudo le son desconocidos a los ejecutivos filipinos y asiáticos. Y lo que es peor, algunos no están a la altura de las expectativas, socavando así aun más el entusiasmo inicial de los empresarios filipinos.

En este estudio queremos ofrecer una perspectiva que difiere del punto de vista de los expertos sobre las relaciones comerciales hispano-filipinas (o asiáticas). Empezaremos examinando lo que se pierden las empresas españolas ignorando Filipinas y ASEAN en sus estrategias. Identificamos puntos de entrada sostenibles a las oportunidades que ofrece la ASEAN y los modos en que Filipinas puede facilitarle esa entrada a las empresas españolas. En este análisis, utilizaremos nuestra estrategia Personas-Oportunidades-Lugar (POP por sus siglas en inglés) y Marcos Estrategia-Oportunidad para desarrollar una hoja de ruta coherente y práctica. En las conclusiones haremos hincapié en unas acciones específicas para los gobiernos y las empresas. Siguiendo el camino que ofrecemos, los empresarios pueden volver a descubrir la ruta de los galeones del siglo XXI y reconectar España con Asia (y viceversa) a través de Filipinas.

¿Qué se pierde España en la ASEAN?

La suerte está cambiando. El boom económico español se convirtió en fracaso y la recuperación ha sido un proceso lento y doloroso desde 2008. Por otra parte, “el hombre enfermo” –Filipinas– tuvo su mejor resultado económico, sobrepasando a otros países de la ASEAN. Ignorando Filipinas y ASEAN los empresarios españoles perdieron la oportunidad de: (a) participar en las oportunidades en unos mercados de alto crecimiento, que podría ser mayor que el de España; (b) reequilibrar su cartera de oportunidades apartándose de los mercados de bajo crecimiento y alto riesgo político; y (c) utilizar una cantera de talento con movilidad internacional para apoyar su expansión global.

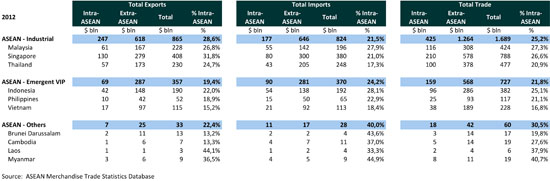

La ASEAN, con una población de 617,2 millones, registró un Producto Interior Bruto (PIB) de 2.392 millones de dólares en valor actual según se muestra en la Figura 1. La renta per cápita de los mayores países de ASEAN en 2013 fue bastante mayor que los 4.000 dólares de la India. Malasia y Tailandia superan los 9.800 dólares de China, mientras que Indonesia y Filipinas con su rápido crecimiento se acercan a los valores chinos. El comercio y la inversión fueron pilares importantes para el crecimiento sostenible y para asegurar una prosperidad continuada. Las tasas de inflación se movían dentro de un rango prudente, señalando la mejora de la capacidad de compra y la conservación de la riqueza. Las necesidades cambiantes de los consumidores y de las estructuras industriales en los países de la ASEAN pueden ofrecer amplias oportunidades para introducir nuevos servicios e inputs tecnológicos.

Figura 1. Perfil económico y comercial de la ASEAN

Filipinas ha tenido el mayor crecimiento económico aunque a la vez se ha quedado atrás a la hora de atraer inversiones extranjeras directas. La contribución española ha sido mínima, algo que los inversores atribuyen a las siguientes restricciones estructurales:

- La propiedad extranjera está limitada por ley a un máximo del 40%.

- La incertidumbre en el campo regulatorio es alta debido a cambios imprevisibles de la normativa.

- La ineficiencia de la burocracia contribuye a la baja calificación de la “facilidad de hacer negocios”.

Dichos factores se examinan de manera más detallada en el marco Personas-Oportunidades-Lugar (POP) analizado aquí. Basta decir por ahora que un entorno empresarial y normativo más restrictivo en Filipinas contrasta con la “facilidad” con la que las empresas españolas adquirieron el control de compañías latinoamericanas. Sin embargo, dicha “sabiduría empresarial” debe ser cuestionada. La realidad es como sigue: Bolivia[4] (Red Eléctrica e Iberdrola) expropiadas, Argentina[5] (Repsol) embargada y Venezuela[6] (Banco Santander) recompró los activos españoles. Argentina ha declarado la suspensión de pagos[7] por octava vez durante el último siglo.

Los expertos alegan la baja inversión extranjera directa en Filipinas como prueba de su “sabiduría empresarial”. Visto desde una perspectiva legal miope, hay abogados españoles que consideran el límite a la participación extranjera como un riesgo insuperable. Debido a ello han invertido en su mente los principios económicos: aconsejan a sus clientes “invierte lo menos que puedas, coge los máximos beneficios y no te expongas a riesgos financieros”.

Esa actitud legalista contrasta con lo que suelen hacer los empresarios. Ellos ven la una baja inversión extranjera directa como síntoma de una ineficiencia más profunda. Si reformulamos la situación debido a las trabas a los negocios, se pueden identificar dos series de oportunidades:

- Las empresas pueden crear oportunidades futuras ofreciendo soluciones para dichas trabas.

- Podrían tomar posiciones desde el principio, lo que les proporcionaría beneficios en el futuro.

Opinamos que el débil tejido industrial, el alto coste de la energía y las malas infraestructuras son los factores que más limitan la inversión en Filipinas y que, a la vez, podrían ofrecer beneficios atractivos. Pero los inversores con éxito, en vez de lamentarse, aprovecharon los puntos fuertes de Filipinas mientras buscaron remover los obstáculos que impedían la inversión.

Tal vez no sea de extrañar el hecho de que los expertos y sus abogados se centren en por qué no deberían investir en Filipinas. Por desgracia para ellos, los empresarios reconocieron una oportunidad más inmediata en el sector servicios y se pusieron en acción.

Afectados por estos impedimentos físicos, los empresarios filipinos trabajaron de la mano de sus socios extranjeros en la transformación del sector servicios construyendo capacidades BPO. Aprovecharon una infraestructura de comunicación más avanzada que se benefició de la anterior liberalización del mercado. Combinado con el alto nivel profesional y de conocimiento de idiomas de los filipinos, BPO supera las debilidades en este país debido a su menor dependencia de la energía barata y a mejores infraestructuras.

El dinamismo económico de la ASEAN, sostenido por la iniciativa empresarial, contrasta con el menor potencial de crecimiento de Europa y América Latina. Desde el punto de vista de las oportunidades, las empresas españolas suelen tener una excesiva exposición en Europa y América Latina y una insuficiente presencia en los países de alto crecimiento de ASEAN. Esta situación presagia una recuperación lenta y un incremento de los riesgos políticos. El mayor peso de la ASEAN podría reequilibrar los riesgos y beneficios.

En cuanto a Asia, los empresarios españoles se muestran deslumbrados por el enorme tamaño de China. La prioridad dada a su presencia en China se basa en unos cálculos simplistas y erróneos. La idea es la siguiente: si sólo una parte de la población china consume productos españoles sería posible beneficiarse de una demanda mayor que la europea. Pero si dejamos la fantasía y volvemos a la realidad, la pregunta es: ¿por qué el “boom del consumo” chino no fue aprovechado por la empresa española?

Consideremos un ejemplo típico: un fabricante de turbinas eólicas, muy a su pesar, se dio cuenta de su error de cálculo. Siendo pionero en China, suministraba el 85% del mercado emergente de turbinas eólicas basado en transacciones de “compraventa”. Esto incluía la exportación a China de modelos existentes de turbinas que ya se vendían en Europa, con mínimos servicios y financiación posventa y algún ensamblaje a nivel local.

En cinco años, las ventas cayeron a un nivel insignificante aunque el mercado de turbinas chino se expandía. Ocurrieron tres cosas: (1) los contratistas chinos aprendieron rápidamente y comenzaron a producir modelos más baratos y por lo tanto se convirtieron en competencia; (2) la tecnología de la competencia también mejoró; y (3) los que entraron más tarde obtuvieron cuotas de mercado ofreciendo servicios integrados, capacidad de desarrollo y financiación.

En Filipinas la empresa achacó sus resultados insatisfactorios a la falta de subvenciones. Es un dato curioso ya que el precio de la energía era alto y crecía aún más, por lo que los subsidios perdían relevancia. Además, la tarifa aprobada para los parques eólicos en Filipinas también era más alta que la mayoría de los subsidios europeos. Y mientras los empresarios estaban demasiado ocupados justificando sus previsiones, la danesa Vesta firmó un contrato con la Energy Development Corporation (EDC) filipina. A finales de 2014 un parque eólico de 150 MW, el proyecto más grande de ese tipo en Asia, estará listo y operativo.

¿Dónde falló el primer fabricante de turbinas eólicas?

La empresa eligió Singapur como su base regional, utilizando solo un pequeño equipo de venta en la región Asia-Pacífico. Dado el reducido tamaño y población de Singapur, es donde menos probabilidad de éxito tiene el negocio de los parques eólicos. Además, su equipo de venta estaba demasiado lejos –en comparación con los competidores– de los mayores centros de demanda en Filipinas, Tailandia e Indonesia de la ASEAN, así como de Australia y Nueva Zelanda. La decisión sobre la ubicación resultó en una deficiente cobertura de los consumidores. Por ello, la empresa fracasó completamente en el intento de mejorar su obsoleta oferta tecnológica y enfoque “compraventa”.

En el otro extremo, Inditex es un ejemplo de éxito. A través de Zara y sus marcas afiliadas, las franquicias filipinas de Inditex hacen un excelente negocio. Por el contrario, sus competidores españoles que exportan mercancía parecida fracasaron. ¿La diferencia? Inditex estableció una presencia física a través de sus franquicias, que, apoyadas por el marketing y la logística, llegaron a ser omnipresentes. Sus competidores, a su vez, utilizaron una modalidad de “compraventa”. En un mercado definido por la imagen, la combinación de la marca, la logística y el marketing fueron de fundamental importancia para proporcionar una oferta diferenciada. Y, por ello, unos precios más bajos dejaron de representar una fugaz (no) ventaja.

En el campo de los servicios financieros destaca el éxito de Mapfre (compañía de seguros española) y en el otro extremo la salida de un gran banco español durante la crisis financiera en Asia en 1997. El banco español al que le había sido concedida una de las 10 licencias bancarias completas adquirió empresas locales para extender su negocio en la bolsa. Al empezar a sufrir pérdidas el banco español vendió sus operaciones en Filipinas a Banco de Oro, un banco filipino de tamaño medio en aquel entonces. Si avanzamos hacia el siglo XXI, las adquisiciones y el crecimiento del Banco de Oro lo convirtieron en el mayor banco universal de Filipinas.

Mapfre optó por un enfoque gradual. Reconociendo su limitado conocimiento del mercado, utilizó el reaseguro para adquirir experiencia en diferentes segmentos de este negocio. A lo largo de varios años Mapfre ha ido adquiriendo compañías aseguradoras filipinas para ganar cuotas del mercado. Al final, fusionó sus operaciones en Filipinas con Insular Life, el centenario líder del mercado. A medida que evolucionaba, Mapfre introducía nuevos servicios como la asistencia vial y seguros de viaje a través de Ibero Asistencia, así como productos especializados.

En el año 2014 Mapfre alcanzó el liderazgo en el mercado de reaseguros, siendo la única empresa extranjera con presencia a nivel nacional. También ocupó el primer puesto en el segmento de seguros de vehículos a motor y el quinto en seguros generales. Gracias a su presencia en Filipinas, Mapfre ahora ofrece servicios de seguro y reaseguro a los países de la ASEAN.

Puntos de entrada y Zona de Libre Comercio de la ASEAN: dividendos demográficos e integración regional

Las empresas se benefician en gran medida de los dividendos demográficos de los países de la Asean de dos modos: (1) ofreciendo mercancías y servicios adecuados a las economías emergentes; y (2) proporcionando el input tecnológico que amplía las ofertas de las compañías locales en el mercado. La Zona de Libre Comercio de la ASEAN podría impulsar la convergencia de normas y una mayor libertad del flujo de capitales, mercancías, servicios y trabajadores.

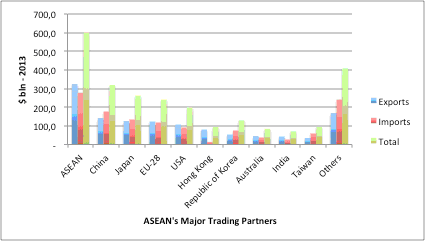

Figura 2. Comercio e interconexión dentro de la ASEAN

En el marco de esa emergente liberalización económica, los que quieren ser la puerta de entrada a la ASEAN deben presentar un mínimo de condiciones:

- El tamaño del mercado nacional. Una presencia acreditada en al menos uno de los mercados más importantes identificados como “industrializados” o “emergentes VIP” en la Figura 1.

- La existencia de una cantera de talentos. Entre los talentos locales se buscan gestores competentes y potenciales consumidores.

- La transparencia e interconexión en el mercado. Un mercado conectado también facilita el acceso a los mercados de AFTA (Zona de Libre Comercio de la ASEAN) que permitirán el comercio libre de aranceles a partir del año 2015.

Exceptuando los servicios financieros dominados por Singapur, los cinco miembros de la ASEAN cumplen estas condiciones. Son los emergentes VIP (Vietnam, Indonesia y Filipinas) y dos economías industrializadas (Tailandia y Malasia) según se puede ver en la Figura 2. Myanmar está trabajando en su transición política y presenta oportunidades y retos particulares.

A pesar de que los políticos intentan proteger las industrias locales, la integración de la ASEAN ha progresado más de lo que se suele reconocer. La complementación industrial en el sector automovilístico, el de la electrónica y de la tecnología de información es una realidad y las fábricas filipinas y tailandesas se apoyan en los suministradores de Malasia (y viceversa). Este hecho explica el alto nivel de comercio intrarregional tal y como se muestra en el Figura 1. También las cadenas de suministro y producción de la ASEAN están conectadas con la logística global de las empresas multinacionales.

Figura 3. Flujos comerciales internacionales de la ASEAN

Fuente: Estadísticas de comercio de la ASEAN.

La complementación industrial se trasladó a un contexto transcontinental. Alliance Global Group, una compañía filipina, es propietaria de Emperador, la segunda marca mundial de brandy según destaca The Spirits Business. La empresa importa desde España los destilados de brandy, un producto estrella de la exportación a Filipinas en 2013, para su mezcla y embotellamiento, creando así un número uno de ventas en el mercado nacional filipino: Emperador Light. Para asegurar el suministro de los destilados, la empresa adquirió un viñedo de 1.000 hectáreas y una destilería en Jerez de la Frontera en España. Con esta adquisición, Alliance Global Group se convirtió en el mayor inversor filipino en España.

La compañía por sí sola dio a conocer tanto en España como en Filipinas de qué manera la complementación estratégica puede crear una fuerte presencia internacional. Aunque todavía representa sólo la mitad del tamaño de la empresa líder del sector, Jinro, la Global Alliance Group ofrece un ejemplo de cómo las empresas filipinas pueden proyectar sus intereses comerciales. En 2013 la empresa vendió 31,9 millones de cajas de contenedores de nueve litros, en comparación con las 65,9 millones de cajas de Jinro.

Replicando el éxito del brandy español, Global Alliance Group adquirió Whyte & MacKay de las United Distilleries de Escocia. Aunque es todavía pronto, el negocio del whiskey tiene la oportunidad de obtener resultados parecidos a los del brandy.

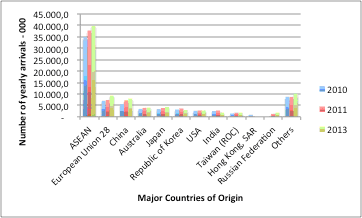

Figura 4. Llegada de turistas a los países de la ASEAN

Fuente: Estadísticas de la ASEAN.

El turismo sigue las mismas pautas que el comercio, según se puede ver en la Figura 4. Los turistas europeos son los primeros en número de llegadas a los países de la ASEAN, excluyendo los flujos intra-ASEAN. La alta interconexión en la región no es ninguna sorpresa y en parte se puede explicar por factores administrativos y económicos.

Los turistas filipinos necesitan por lo menos un mes para obtener un visado Schengen necesario para viajar a Europa. Salvo contadas excepciones, los demás países de la ASEAN se enfrentan a obstáculos parecidos. Dentro de la ASEAN la exención de visados para los ciudadanos de estos países contribuyó al crecimiento del turismo intra-regional. En los últimos meses, Japón suprimió los visados a Filipinas, lo que resultó en un importante crecimiento de turismo filipino en Japón.

Los costes del viaje representan la traba más importante para los turistas europeos que viajan a los países de la ASEAN. Por otra parte, las barreras administrativas y no-económicas pueden explicar la pequeña cuota del mercado turístico español que ocupa Filipinas. Un repaso rápido de la publicidad de los agentes de viaje españoles respecto a los viajes a Asia nos da alguna pista. Mientras Tailandia es un país bien publicitado, Filipinas casi no aparece como destino turístico. Sin este vínculo institucionalizado con el turismo español, los visitantes de este último país normalmente descubren Filipinas accidentalmente a través de amigos, familiares o empleados domésticos.

Aunque las limitaciones son reales, el desconocimiento mutuo de los empresarios españoles y filipinos también perjudica la expansión de sus intereses comerciales. Hay que tener en cuenta lo siguiente:

- El comercio intra-ASEAN de la Figura 1 reproduce los vínculos mercantiles de la colonia donde Filipinas era la puerta de entrada de España a China, Japón y sus vecinos como importantes socios comerciales.

- En el Figura 5, la dominación europea –que reemplaza a la española– hoy en día reproduce las posiciones de las compañías coloniales de las Indias Orientales creadas por los comerciantes holandeses y británicos, con la extinguida Tabacalera (o Tabacos de Filipinas) como el equivalente español más cercano.

Alemania, los Países Bajos y el Reino Unido se han beneficiado de la larga presencia de sus empresas. En Filipinas las empresas privadas como Siemens, Royal Dutch Shell, Unilever, Philips y Lufthansa Teknik, pora mencionar algunas, han sustituido las compañías de las Indias Orientales. A pesar de la menor afinidad filipina con los productos franceses, las marcas francesas están omnipresentes en el sector de la moda (Yves Saint Laurent, Chanel), alimentos (Danone), perfumes (Christian Dior) y productos de lujo (Louis Vuitton), entre otros. En el sector de la energía las entradas en el mercado son más recientes (Total), una vez liberalizado el mercado.

Figura 5. El comercio entre la UE y la ASEAN

Fuente: Estadísticas de la ASEAN.

El acuerdo de doble imposición entre los Países Bajos y Filipinas redujo la carga fiscal y aumentó la retención de ingresos por parte de los inversores y las empresas. Respecto al Reino Unido, la eficiencia administrativa facilita los acuerdos financieros con menor coste. En el extremo opuesto, las comisiones que cobran los bancos españoles y filipinos en transacciones financieras son de las más altas. Desgraciadamente, también son los menos sofisticados a la hora de responder a la demanda de servicios financieros de los inversores internacionales.

Las empresas en España y Filipinas que invierten o exportan tienen dos posibles opciones cuando se enfrentan a estas barreras: (1) abandonar la inversión o el comercio; o (2) financiar la transacción a través de bancos que operan desde jurisdicciones más eficientes en términos administrativos. En este último caso, la poca presencia de las empresas españolas en Asia fue aún más debilitada.

¿Es viable Filipinas como puerta de entrada a la ASEAN?

Las estrategias de entrada en el mercado y la elección de los puntos de entrada se examinan aquí utilizando el marco Personas-Oportunidades-Lugar (POP). A través de una interacción dinámica entre ellos, las ideas empresariales pueden producir beneficios cuya totalidad sería para los inversores. En concreto:

- “Personas” supone una fuente de consumidores y talentos que alimentan un círculo virtuoso (o vicioso). Una población joven y en aumento es el combustible de las oportunidades económicas.

- Las “oportunidades” se expanden cuando la competencia aviva las respuestas de las empresas a las perturbaciones económicas y del mercado. En una situación de interacción dinámica, los nichos cambiantes del mercado abren los puntos de entrada para nuevas ofertas de productos o servicios.

- “Lugar” define las estructuras del mercado que marcan su atractivo. Una legislación y un marco normativo seguros y la transparencia permiten que las empresas cosechen beneficios como justa recompensa por asumir riesgos.

Ahora vamos a analizar el caso filipino en cada una de las tres dimensiones estratégicas en relación con sus socios de la ASEAN. Nos centraremos en cómo España y Filipinas pueden volver a descubrir la “Ruta de Galeones” del siglo XXI en beneficio mutuo.

Personas: aprovechando la cantera de talentos y el creciente mercado

Los trabajadores filipinos en el extranjero están muy presentes tanto en Europa como en Oriente Medio y EEUU. Contribuyen al bienestar de sus familias de acogida ocupándose de las personas mayores y proveyendo servicios domésticos. Además, el número de profesionales en los sectores de servicios, náutico y técnico está en aumento. Por ejemplo, los marineros filipinos representan la tercera parte de la mano de obra en el sector marítimo a nivel global. Los artistas y animadores filipinos están presentes en las capitales de Asia, en el Broadway neoyorquino, el West End londinense y también en los cruceros.

En total, los filipinos residentes en el extranjero en 2013 enviaron más de 25.000 millones de dólares a sus familias, lo que compensa una mísera inversión extranjera directa de solo 4.000 millones de dólares. Los envíos de dinero tienen un impacto en el crecimiento económico parecido al de las inversiones. Los hogares filipinos gastan principalmente en educación, vivienda y consumo mientras que el resto de sus ahorros lo invierten en proyectos emprendedores. Debido a ello, los envíos de dinero impulsan la expansión del mercado inmobiliario y de construcción que, a su vez, a medida que se forman nuevos hogares, sostienen el aumento del consumo de bienes duraderos. La moda, la alimentación y el entretenimiento siguen las tendencias globales debido a la movilidad de los filipinos y sus ganas de experimentar. El aumento de los ingresos ha llevado a un mayor consumo que incrementa la demanda de los bienes de consumo y superficies comerciales.

El énfasis que las familias filipinas ponen en la educación ha creado una cantera de talento con movilidad global. La movilidad ha dado lugar a una nueva clase gestora presente en todas las capitales asiáticas, así como en las agencias y organismos internacionales como son las Naciones Unidas y sus agencias. Más cerca de casa, el excelente conocimiento de los filipinos de inglés, tecnología de información, ingeniería, contabilidad y medicina, entre otros, proporcionan una fuente de talentos que sostiene la rápida expansión de los BPO.

Junto con los envíos de dinero, los ingresos de los BPO han crecido más de 20% anualmente en la última década. Debido a ello, Filipinas relevó a la India en el primer puesto entre los proveedores de servicios BPO, ingresando 16.000 millones de dólares en 2013 y empleando a 917.000 filipinos. Los BPO filipinos tuvieron gran éxito, sobre todo porque predomina la iniciativa privada, mientras que el gobierno juega un papel secundario de apoyo.

Entonces, si los talentos filipinos tienen tanto éxito, ¿por qué los empresarios consideran la falta de capacidad como un obstáculo a la expansión internacional?

Lo gestores españoles y filipinos por defecto contratan a sus conciudadanos para ocupar puestos directivos. Este enfoque aumenta las limitaciones a la expansión como son: (a) problemas con el idioma; y (b) conocimiento técnico poco adecuado para operar en la ASEAN o Europa. Claro está, los empresarios alegan la falta de talento como un obstáculo y así justifican sus previsiones. Sin embargo, dicho diagnóstico puede ser erróneo: los graduados de las universidades españolas, de los que la mitad no encuentran empleo en casa, emigran y buscan trabajo en el extranjero. Además, los estudiantes filipinos salen cada año de las mejores escuelas de negocios, como IESE y ESADE, para después ocupar puestos de alta gerencia en compañías globales. Entonces, mientras las empresas multinacionales de manera rutinaria reclutan los mejores talentos a nivel global, las empresas españolas y filipinas se las desean para ocupar puestos ejecutivos con talentos capacitados para trabajar en el mercado.

¿La diferencia? En estas compañías globales prevalece la meritocracia y a los profesionales se les facilita la movilidad, las recompensas económicas y el reconocimiento por sus logros.

En ese contexto, algunos obstáculos son de hecho autoimpuestos. Salvo algunas excepciones, las empresas españolas y filipinas no están plenamente capacitadas para contratar, y menos aún para delegar la gerencia de las empresas a extranjeros. Así, a falta de talentos probados a nivel local o internacional, la entrada en el mercado se ve limitada por la falta de capacidad de los directivos. O, incluso peor, las operaciones pueden fracasar por emplear medios inadecuados.

Oportunidades: ¿cómo pueden beneficiarse mutuamente las empresas españolas y filipinas?

Mientras los BPO y el mercado de consumo están floreciendo, los sectores de la industria y agroindustria están en proceso de transición hacia una mayor competitividad dentro del AFTA. Esto significa una necesidad de adaptar la producción, las cadenas de suministro, tecnologías y estrategias de negocio a la realidad competitiva de la ASEAN.

A la hora de afrontar estos retos, las necesidades de las empresas filipinas han cambiado de manera considerable. Con un flujo de caja social copioso y un sector bancario repleto de liquidez, la necesidad de inversiones no tiene tanta prioridad. En su lugar, las empresas filipinas están buscando socios viables en áreas de tecnología, sistemas de procesamiento, automatización y acceso a los mercados globales.

Esta situación en el mercado cuestiona la viabilidad del modelo de “compraventa” al que están acostumbrados los empresarios. En él, los exportadores españoles producen y venden mientras que los importadores filipinos compran y distribuyen en el mercado filipino. La “compraventa” no requiere muchos recursos y todos los esfuerzos de marketing se añaden a las iniciativas en el mercado nacional. Los costes más altos hacen a esta estrategia cada vez menos sostenible de cara a la competencia de las bien posicionadas marcas globales o competidores asiáticos y filipinos.

En este punto, la distancia geográfica y los costes desaniman a las empresas españolas, que dejan de buscar oportunidades en Asia y Filipinas. Sin embargo, ¿está justificada esta auto-exclusión?

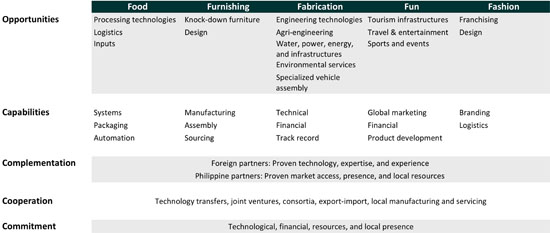

Figura 6. Marco Estrategia-Oportunidades

Nuestro Marco Estrategia-Oportunidades (Figura 3) ofrece la alternativa al enfoque de “compraventa”. Para complementar sus capacidades y recursos, las empresas filipinas se benefician de los inputs tecnológicos que mejoran el diseño, la eficiencia y la logística. A cambio, las empresas españolas podrían salir favorecidas por el acceso directo a mercados en rápido proceso de crecimiento. Para que partenariados de esta naturaleza prosperen es esencial entender bien de qué manera podrían trabajar las empresas conjuntamente.

Las oportunidades en Filipinas se agrupan por sectores (las “cinco efes”) en proceso de transición estructural: comida (food), mobiliario (furnishings), fabricación (fabrication), ocio (fun) y moda (fashion). En concreto:

- La transformación de alimentos y la agroindustria requieren tecnologías de procesado avanzadas para poder aumentar el rendimiento. Sufriendo altas tasas de deterioro, el rendimiento podría ser aumentado a través de las mejoras en la logística, manipulación y reconfiguración de las cadenas de suministro.

- El sector mobiliario se beneficia del crecimiento rápido de la construcción residencial y comercial. Para enfrentarse a una demanda más alta se requiere una producción a escala industrial para fabricar muebles y mobiliario accesibles y de alta calidad.

- La “fabricación” requiere tecnologías y conocimiento especializados que mejoren su eficiencia, escala y alcance. Mientras que las empresas filipinas están avanzadas en obra civil, requieren tecnología extranjera para la ingeniería de estructuras y procesos en infraestructuras. Una transferencia parecida de tecnología es viable en el sector de vehículos especializados (por ejemplo, ambulancias y aplicaciones militares), servicios medioambientales (como el waste-to-cash, residuo como negocio) y tecnologías de información especializadas (medición inteligente y ciudades inteligentes).

- El ocio incluye turismo, entretenimiento y deportes, que se benefician del aumento de las rentas y la mayor integración dentro del AFTA. El potencial turístico filipino, sin embargo, sigue siendo desatendido si se tiene en cuenta su limitada integración en los mercados turísticos globales. Esto contrasta con el turismo y programas deportivos españoles, con mucho éxito y que crecen a pesar de la crisis económica.

- El sector de la moda requiere cambios dado el incremento en las rentas. Filipinas es un mercado metropolitano (especialmente Manila y Cebú) donde los niveles de renta son aproximadamente tres veces mayores a la media nacional. Gracias a la ampliación de los BPO a los mercados regionales, el aumento de las rentas en las provincias ha ampliado el mercado de la moda.

Harbest AgriBusiness Corporation, el mayor grupo agroindustrial, integra tecnología extranjera en su proyecto de modernización agrícola. Empezando como especialistas en el mercado de las semillas, Harbest y la taiwanesa Known You Seeds ampliaron su empresa conjunta para incluir la investigación y el cultivo de semillas en Filipinas. En un archipiélago la logística e infraestructuras deficientes constituyen el mayor obstáculo al desarrollo agrícola. Para enfrentarse a este problema, Harbest reconfiguró su cadena de suministros alentando a los agricultores a que cultivaran alimentos para sus mercados locales. Debido a ello, se redujo la necesidad de transporte entre las islas y de cámaras frigoríficas. A continuación se añadieron el riego por goteo de Jain de la India y de Israel, tractores manuales de Taiwán y e insumos agrícolas de Prathista de la India para proporcionar un servicio integrado a los agricultores. La Fundación SM organizó la formación continua de agricultores, mientras que sus productos locales se vendían a través de los supermercados de SM, que disponen de la red más amplia de tiendas a nivel nacional.

Aprendiendo de las experiencias de Harbest, las empresas españolas pueden utilizar nuestro marco estratégico (las “cuatro ces”), como se puede ver en la Figura 3, para orientar su acción estratégica. En concreto:

- La evaluación de la capacidad empieza por “saber lo que uno tiene” para poder complementar las ofertas de los socios. Esto requiere un proceso de experimentación y validación.

- La complementación se apoya en la fuerza de las empresas españolas en el ámbito de la tecnología y la ingeniería de procesos mientras que los socios filipinos pueden contribuir con el acceso al mercado.

- La cooperación define la estructura y la gestión del proyecto.

- El compromiso es la prueba decisiva sobre el modo en el que la acción estratégica acordada se ve apoyada en términos de tiempo, dinero y personas.

Para entender mejor el porqué de la poca importancia española a nivel comercial, debemos analizar el siguiente escenario:

- Una empresa agrícola española presumía de sus productos de “primera clase”. En repetidas pruebas de campo al final fueron los últimos, detrás de otros cuatro competidores: una empresa india, otra taiwanesa y dos filipinas. Su reacción al fracaso fue el siguiente: (a) consideró que los ensayos fallaron; (b) requirió a su posible futuro socio que comprara los insumos pero insuficiente apoyo de marketing; y (c) se negó a dar apoyo técnico porque el mercado estaba demasiado lejos. Por desgracia, este tipo de respuesta era muy común entre las empresas que usan el enfoque de “compraventa” para ganar cuotas de mercado.

- Sus competidores, en cambio, han apoyado la introducción de sus productos con formación técnica, educación de agricultores y extensos ensayos sobre el terreno. Así, mientras los empresarios españoles pasaban el rato justificando su mala fortuna, la competencia ya cosechaba éxitos comerciales. El éxito de estos últimos se debe al hecho de que ayudaron a sus socios filipinos a convertirse en líderes de mercado.

La transformación de alimentos y las clínicas de fútbol son algunos ejemplos opuestos. Analicemos el siguiente ejemplo:

- Leche Pascual, productora de lácteos procesados, probó varios de sus yogures en Filipinas. Sus primeros intentos fueron trasladar las ofertas (sabores) españolas, y fracasó. La empresa efectuó el análisis del porqué falló su yogur “superior” mientras que competidores como Yakult y Danone tenían éxito. Descubrió que a los paladares filipinos el yogur no les resultaba tan familiar y que no les gustaba su sabor agrio. Para adaptarse al gusto filipino se ha añadido azúcar a la receta existente y se ha introducido el yogur con sabor de mango. Siendo rico en calcio y otros ingredientes vitales, el yogur se postuló entonces como un producto que podría contribuir al estilo de vida saludable de los filipinos. Este cambio en la estrategia de marketing consiguió la aceptación de los consumidores. En un plazo de 18 meses desde la introducción del producto nuevo, Leche Pascual obtuvo un 30% de cuota de mercado.

- El Fútbol Club Barcelona (FCB, Barça) gestiona clínicas de fútbol en Filipinas y Singapur. Aunque el fútbol era menos popular que el baloncesto, deportistas más jóvenes se empezaban a aficionar al juego. La creciente popularidad coincidió con la aceptación de Sandro Reyes, un niño de 11 años, a la Escola del FCB en Barcelona. La Escola del FCB es una escuela de fútbol altamente selectiva que prepara a los jóvenes jugadores para la Masía, el programa de entrenamiento del que salen los grandes del fútbol. Alumnos de la Escola fueron Lionel Messi, Andrés Iniesta, Gerard Piqué, Carles Puyol y Cesc Fábregas. Esta reconexión con Filipinas tardó 87 años en conseguirse. Paulino Alcántara Riestá, un hispano-filipino, ostentaba en 1927 el récord como mayor goleador del Barça. Su récord perduró hasta que lo superó Lionel Messi en 2013. Mientras tanto, el Real Madrid y el Sevilla han constituido sociedades con empresas filipinas para gestionar clínicas de fútbol. El Real Club Deportivo Espanyol y otros clubes de la primera división española están explorando el mismo tipo de sociedades.

El éxito español en la transformación de alimentos y las clínicas de fútbol es instructivo: Leche Pascual y el Barça han aprendido a adaptar sus capacidades a lo que necesitaba el mercado filipino. Los éxitos de Inditex y de Mapfre subrayan el valor de la complementación estratégica como alternativa al modelo transaccional de “compraventa”. Colaboraron con socios filipinos y, así, los productos, servicios y marcas españolas ampliaron la oferta y el alcance de las empresas filipinas. Al complementarse mutuamente las fuerzas, el tiempo que se requería para sacar provecho de negocio se acortó bastante. Con una adecuada asignación de recursos, las empresas florecieron.

La educación empresarial contribuye a remediar el desconocimiento mutuo entre los empresarios. El “What MBA?” para el año 2014 de The Economist sitúa las escuelas españolas de negocios en puestos muy altos: IESE (en el quinto puesto a nivel mundial) y ESADE (en el puesto 24). Bloomberg Businessweek sitúa al IESE en el octavo puesto, el Instituto de Empresa en el segundo y ESADE en el puesto 19 entre las escuelas empresariales internacionales, mientras que el Financial Times continuamente destaca al IESE como uno de los tres mejores proveedores de programas de educación para los negocios. Como resultado, se ven como buenas alternativas europeas a la formación empresarial estadounidense. Cada vez más filipinos se gradúan anualmente en dichas escuelas. Esta inmersión es un instrumento para la el fomento de las capacidades y el mutuo entendimiento. Aunque las escuelas de negocio españolas ofrecen cursos sobre Asia en sus programas, dicha área sigue siendo un mercado desatendido con un importante potencial de crecimiento. Este es particularmente el caso con los programas enfocados a la ASEAN para empresarios españoles y europeos.

Lugar: el redescubrimiento de la ruta de galeones en el siglo XXI

El tercer pilar estratégico es el mercado en el que las oportunidades y los riesgos interactúan con la legislación para hacer los mercados atractivos a los inversores. En este contexto, los indicadores económicos muestran las tendencias y el tamaño de los mercados. Los factores institucionales como las garantías legales y los derechos de propiedad influyen en la capacidad de los inversores de quedarse con los beneficios como justa recompensa por los riesgos que asumen.

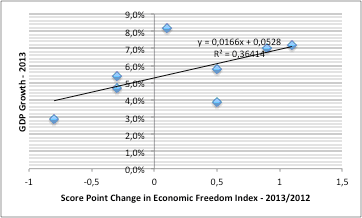

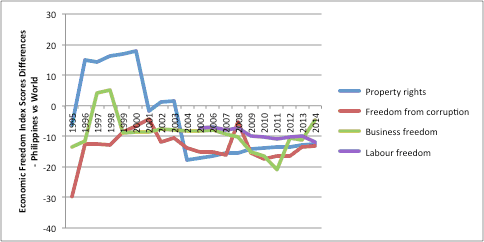

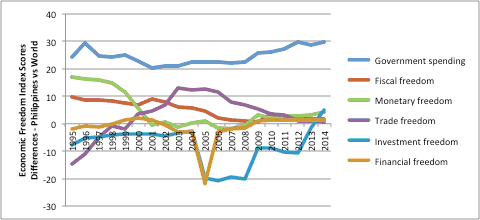

El Heritage Foundation publica una encuesta anual sobre la libertad económica. Este índice global puntúa el comportamiento institucional de los países. Los mercados con buena puntuación tienden a alcanzar un mayor crecimiento económico y atraer más flujo de capitales. Una muestra de la ASEAN reproduce esta relación en la Figura 7.

Figura 7. Crecimiento del PIB y cambio de la puntuación del índice

Fuente: Heritage Foundation Economic Freedom Index, 2014.

Aunque una golondrina no hace verano, hay que decir que la evolución del PIB en el año 2013 siguió la tendencia previa. Los países de la ASEAN que más mejoraron su puntuación de la libertad económica –Filipinas (1,1%) y Camboya (0,9%)– también consiguieron las tasas más altas de crecimiento económico (7,2% y 7,0% respectivamente). Por otra parte, los resultados de Malasia (-0,3), Tailandia (-0,8) y Vietnam (-0,3) empeoraron. Sus tasas de crecimiento del PIB se colocaron en la parte baja del rango de la ASEAN, siendo del 4,7%, 2,9% y 5,4%, respectivamente.

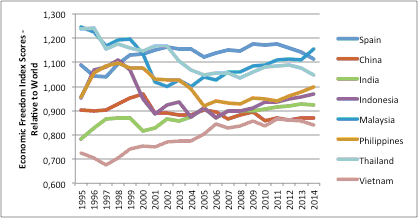

Figura 8. Puntuación del índice respecto al Índice mundial

Fuente: Heritage Foundation Economic Freedom Index, 2014.

Desde 1995, la libertad económica de la ASEAN ha estado convergiendo hacia una mejora consistente con los resultados mundiales según se ve en el Figura 8. Dividiendo el índice de cada país por el Índice Mundial, un valor cercano a 1 implica que el comportamiento se aproxima al Índice Mundial, mientras que los países mejor posicionados aparecen por encima del 1 (y viceversa).

Malasia y Tailandia siguen superando el Índice Mundial y Filipinas está mejorando ligeramente. Por otra parte, China y la India, que se encontraban entre los destinos preferidos de las empresas europeas, cayeron por debajo del Índice Mundial y se colocaron detrás de otros países asiáticos. Esto implica que la transparencia institucional fue más débil.

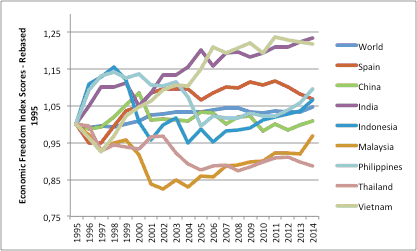

El impulso o las tasas de variación en los resultados de la Figura 9 indican una mejora en el mercado (o viceversa). El rendimiento de China en el campo de las reformas económicas e institucionales fue lento y vacilante, ralentizando ya el crecimiento del PIB. Por otra parte, la India y Vietnam, que empezaron desde más abajo, superaron a los otros países al conseguir una mayor transparencia económica e institucional.

Figura 9. Resultados del índice de variación

Fuente: Heritage Foundation Economic Freedom Index, 2014.

Indonesia y Filipinas son dos países que requieren un análisis más detallado. De 1995 a 1997 unas políticas decisivas encaminadas hacia la reforma de las economías mejoraron de manera significativa su transparencia institucional y liberalización económica. La crisis en Asia en 1997 cortó de raíz la tendencia de crecimiento, pero la economía filipina, orientada al mercado doméstico, se quedó en gran medida al margen de los efectos adversos de la crisis.

Mientras la mayoría de los analistas se centra en las políticas del gobierno actuales, el dinamismo económico de Filipinas realmente es fruto de resultados acumulados de las reformas efectuadas en el pasado. Como se puede ver en la Figura 10, la creciente influencia tecnocrática en la formulación de las políticas ha contribuido a la creación de un mejor entorno para los negocios.

El ex presidente Fidel V. Ramos liberalizó los sectores estratégicos de la economía filipina. Y aunque sus logros fueron reconocidos, algunos críticos hicieron hincapié en que el empuje de sus reformas fue cortoplacista. Dichos críticos alegan que los presidentes que le sucedieron no continuaron las reformas de Ramos. Pero si se analiza con más detalle, los críticos podrían haberse equivocado. En realidad, el legado de cada presidente ha proporcionado una plataforma más coherente para el crecimiento de lo que pueda parecer a primera vista.

Dicha observación, que apunta a una mayor coherencia política, no es producto de la intuición. La opinión general a la hora de describir la política filipina es que el proceso político es caótico y privado de cualquier afán de continuidad. Nosotros sugerimos una perspectiva alternativa en nuestros siguientes argumentos.

Figura 10. Los presidentes filipinos y sus legados

De forma resumida: la Constitución filipina de 1987, a pesar de sus disposiciones económicas obsoletas, restauró y fortaleció las instituciones democráticas que durante los 14 años de ley marcial estaban prácticamente inservibles. Filipinas era uno de los pocos países con economía de mercado que restringía la propiedad extranjera. A pesar de un listado cada vez mayor de sectores exentos de dicha restricción, en los que se permite plena participación extranjera, la percepción de un entorno de negocios restrictivo continúa.

Figura 11. El desarrollo filipino, ámbito y retos

Fuente: Heritage Foundation Economic Freedom Index, 2014.

Fidel V. Ramos restauró, en este orden, el suministro eléctrico, la estabilidad política y los flujos de capital. A pesar de haber sido destituido y condenado por robo, Joseph E. Estrada hizo dos importantes contribuciones: abandonó las políticas fallidas de sustitución de importaciones y reorientó las políticas hacia la agricultura y el desarrollo regional. Consciente de que el desarrollo regional se expande estableciendo vínculos fuertes, Gloria Macapagal-Arroyo conectó los mercados de las islas a través de las rutas marítimas, además de promover las BPO. En este proceso, también reforzó la base fiscal del país y las BPO que alcanzaron liderazgo global. Todos estos legados resultaron en la subida de la calificación crediticia soberana. El presidente actual, Benigno S.C. Aquino, en su lucha contra los políticos corruptos, podría ayudar a hacer menos habituales dichas prácticas en futuros gobiernos.

Generalmente percibido como un país subdesarrollado, los titulares de prensa sobre la economía filipina se han visto dominados por noticias negativas sobre la corrupción, el peor aeropuerto internacional del mundo y una burocracia incompetente. Sin embargo, la evolución de las instituciones filipinas, según se muestra en los Figuras 12 y 13 ofrece perspectivas más prometedoras. A medida que estos factores contribuyan a afrontar los cuatro retos políticos identificados en la Figura 12, la libertad empresarial y los derechos de propiedad también mejoraron, aunque siguen lejos de alcanzar los mejores resultados de la época 1995-1998.

Figura 12. Ámbitos en los que Filipinas muestra un rendimiento superior

Fuente: Heritage Foundation Economic Freedom Index, 2014.

Las mejoras progresivas en seis áreas de la libertad económica, según se ve en la Figura 12, se perdieron entre titulares negativos. Filipinas sobrepasó a los otros países asiáticos en el campo del gasto público, inversiones y libertad financiera. En estos contextos, el rendimiento económico e institucional de Filipinas se ha ido desarrollando de una manera más sostenible de lo que generalmente se percibe. Debido a ello, los buenos resultados económicos notados a partir del año 2008 se basaron en la estabilidad política restablecida por Fidel V. Ramos y sostenida por los presidentes que le sucedieron.

Pero a pesar de estos logros, Filipinas sigue en un puesto bajo en la categoría de “facilidad de hacer negocios” (o libertad empresarial). Un entorno empresarial restrictivo y una normativa incierta se han señalado como las debilidades institucionales de Filipinas. Para hacer frente a estos obstáculos, el gobierno y los inversores globales se han mostrado pragmáticos.

Varios abogados españoles, a menudo sin conocimiento del sistema jurídico filipino o estadounidense (que es la base de la jurisprudencia filipina), alegaban que sus clientes se enfrentaban a riesgos infranqueables. Si invertían en calidad de accionistas minoritarios, sus socios filipinos siempre tendrían la última palabra. Desde un punto de vista estrictamente legalista, esta afirmación parece sensata, aunque sólo si nos olvidamos de que las leyes filipinas amparan los intereses minoritarios. Algunos abogados españoles incluso insistirían en utilizar la normativa española para proteger los intereses de sus inversores. Aunque los esfuerzos de los juristas son dignos de elogio, las formas legales españolas rara vez cumplen con la legislación filipina (y viceversa). Como resultado, cuando un punto de vista legal miope prevalece respecto a la lógica económica y estratégica de una transacción, las negociaciones empiezan a ser arduas si no onerosas para ambas partes. En resumen, la falta de confianza acaba por deshacer cualquier acuerdo cuidadosamente elaborado sobre la base de objetivos comerciales.

Las cuestiones legales tienen que facilitar, y no impedir, las aspiraciones empresariales de los socios en un negocio. Por ello, el pragmatismo del gobierno filipino reconoce la existencia de unas determinadas “restricciones sobre la propiedad”. Para afrontar ese reto, la legislación filipina permite separar las operaciones en las que existe el límite a la propiedad extranjera de aquellas donde tales restricciones no existen y se permite la plena participación de socios extranjeros. En concreto:

- Las actividades restringidas abarcan: servicios públicos, recursos naturales e industrias estratégicas. En todas ellas se aplica la restricción sobre la participación extranjera a un máximo de 40%. Dichas actividades pueden escindirse en forma de ente legal separado con propiedad sobre su licencia, ciertos activos y reservas minerales.

- Actividades sin restricción, donde no hay limitación a la participación extranjera, como son los servicios, las operaciones y la gestión se contratan con empresas colaboradoras o proveedores externos.

Este marco legal permite a los inversores reconciliar sus aspiraciones económicas con las restricciones a la propiedad extranjera. Debido a ello, las empresas se estructuran para estar en consonancia con el criterio de recompensa justa. Es decir, beneficios que compensan los riesgos. En ese contexto, los derechos de voto se evalúan en base a sus efectos económicos sobre el rendimiento y los riesgos de los inversores.

Para ilustrar de qué manera se aplica este enfoque pragmático, veamos unos ejemplos:

- En la cima de la crisis energética de 1992, el presidente Fidel V. Ramos adaptó el esquema construir-operar-transferir (BOT por sus siglas en inglés) para permitir la propiedad extranjera plena en el sector de la generación de energía. De acuerdo con el proceso de escisión, la generación y el suministro de energía fueron separados del sector de servicios públicos y de tal manera se permitió la participación extranjera ilimitada. La transmisión y la distribución se quedaron dentro del sector servicios públicos y por lo tanto sujetas al régimen del 40% máximo de propiedad extranjera. A través de licitaciones, los inversores de EEUU, Japón y Corea se han perfilado como jugadores dominantes. En paralelo con la liberalización, las grandes empresas energéticas filipinas como Aboitiz Power, San Miguel Power y DMCI Power se convirtieron en líderes del sector de generación de energía.

- Tras la ola de liberalización, el Banco Central de Filipinas otorgó 10 licencias a los mayores bancos extranjeros. De esa manera se preparó el camino para que los bancos extranjeros se convirtiesen en propietarios del negocio bancario en Filipinas. Un gran banco español fue el primero en entrar con éxito, aunque también fue el primero en salir a la primera señal de alarma. Cuando sobrevino la crisis asiática, las pérdidas acumuladas convirtieron la situación del banco español en insostenible.

- El experimento inicial con la liberalización del mercado bancario del año 1992 fue seguido por un desmantelamiento gradual de las restricciones a la propiedad extranjera. En 2014 se aprobó la legislación que permite la plena propiedad extranjera de los bancos filipinos. Después de la aprobación de las normas y reglamentos de aplicación, se prevé que la ley entre plenamente en vigor en 2015.

- La distribución de agua fue privatizada durante el mandato de Ramos. Para resolver los problemas de la propiedad extranjera, el gobierno dividió Manila Water and Sewerage Services (MWSS) en una entidad propietaria de activos y franquicias y en dos proveedores de servicios. La MWSS en manos del Estado ha mantenido los activos mientras que el arrendamiento de activos, servicios y contrato operativo se otorgaron a las dos empresas nuevas: Manila Water y Maynilad Water. Las empresas de servicios fueron luego privatizadas con las compañías de agua francesas General des Eaux y Lyinnaise des Eaux al frente de los consorcios creados.

- La generación de energía hidráulica incluyó dos actividades: (a) la extracción del agua, de acuerdo con la normativa sobre la explotación de los recursos naturales y por ello reservada solo a filipinos; y (b) la generación de energía, sin restricciones. Aboitiz Power y su socio noruego estructuraron su empresa Magat Hydro Power creando SNAP para cumplir con sus fines comerciales. Con SNAP se pudo segregar la licencia y el negocio de extracción del agua, sujetos a la restricción de 40% de propiedad extranjera, del negocio de generación de energía. Este enfoque ha permitido la distribución de los intereses y obligaciones económicas de acuerdo con la contribución de cada socio. Después de SNAP, K-Water hizo algo parecido con su empresa Angat Hydro Power.

El concepto BOT siguió siendo predominante y se convirtió en una cooperación público-privada (PPP) bajo el auspicio del presidente Benigno S.C. Aquino. Para reforzar el compromiso del gobierno con la transparencia económica, el presidente del Senado filipino, Franklin Drilon, emprendió una revisión de todas las leyes que restringen la propiedad extranjera para sus posibles enmiendas.

La certidumbre normativa logré que los inversores empezaran a esperar una garantía parecida a la estatal para asegurar el rendimiento de sus inversiones. De hecho, se esperaba que el gobierno amortiguase cualquier adversidad proporcionando subsidios fijos. Y así, arriesgando muy poco, los inversores cosecharon todos los beneficios, que a veces fueron sustanciales.

Dichas expectativas no eran realistas debido a que los beneficios se apropiaban como recompensa justa de los riesgos. Sin embargo, esta expectativa viciada persistió en ciertos círculos, sobre todo entre los abogados españoles. Bajo el criterio de la “seguridad normativa” ningún régimen legislativo aprobaría el examen ni las garantías “semi-gubernamentales” podrían utilizarse para valorar la solidez de las normas. En concreto, analizaremos las siguientes situaciones:

- Los subsidios, especialmente en cuanto a las energías renovables, se vieron como una condición sine qua non para invertir. Sin embargo, por muy “seguras” que se consideraran las estructuras normativas europeas –España y Alemania son ejemplos– los subsidios se recortaron en cuanto la restricción presupuestaria advirtió que su continuidad era imposible desde el punto de vista político. Este cambio de políticas llevó a la quiebra de muchas empresas del sector de energías renovables que dependían de los subsidios. Ahora, la cuestión es: ¿la inseguridad normativa acabó con las inversiones en los negocios “verdes”?, ¿o es que la base de inversión fue un error de cálculo estratégico? Parafraseando, cuando los subsidios llegaron a ser necesarios para obtener beneficios, ¿los inversores, sin darse cuenta, empezaron a preocuparse más en recoger estos que en generar energía verde? Si eso es cierto, la cambiante política del gobierno debería incluirse directamente en la gestión de riesgos de los inversores.

- La corrupción y la indecisión burocrática van de la mano a la hora de frustrar a los inversores. Aunque Filipinas fueron objeto de una mala imagen en la prensa debido a la disputa Fraport, repetidas sentencias de los juzgados filipinos y de Singapur así como laudos de arbitraje internacional dieron la razón al gobierno filipino. Irónicamente, la reputación filipina sufrió cuando el país quiso ejercer sus derechos con respecto a una multinacional alemana que infringió sus leyes.

- La pugna latinoamericana por conseguir una política económica liberal resultó ser fugaz en Argentina, Bolivia[8] y Venezuela.[9] Los fantasmas de las expropiaciones, embargos[10] y suspensión de pagos[11] vuelven a asomarse y perseguir el negocio español.

En general, la tolerancia de los empresarios hacia los riesgos políticos depende de su conocimiento del mercado y de sus mecanismos de solución de disputas. Sobre el papel, la legislación filipina apoya una economía de mercado funcional. La ineficiencia burocrática, sin embargo, reta la capacidad de los inversores a navegar por un laberinto de normas y reglamentos. Diferentes niveles de competencia hacen a las agencias gubernamentales filipinas más (o menos) eficaces a la hora de apoyar las inversiones.

Filipinas ha mostrado su habilidad de adherirse al derecho internacional. En gran medida, Filipinas fue justamente criticado por el excesivo énfasis en el cumplimiento de las normas legales desde un punto de vista técnico más que sustancial. Por ello, ciertos abogados extranjeros sin experiencia en la jurisprudencia filipina sin pensarlo dos veces echaron la culpa a la burocracia por su propia ineptitud. Sin embargo, la idea de que Filipinas es un país de alto riesgo persistió en los círculos empresariales españoles. Por otra parte, repetidas experiencias de expropiación, embargo y deuda en América Latina no disminuyeron el entusiasmo español hacia un continente “más familiar”.

Las premisas para las asociaciones empresariales filipinas han cambiado a lo largo de los años. Anteriormente, el capital, el conocimiento especializado y la tecnología fueron contribuciones de los socios extranjeros. Eso dejó poco margen para que los socios filipinos justificasen su 60% de participación en las empresas. Como resultado, una distribución de riesgos y beneficios desigual desde el mismo principio plantó las semillas de la futura discordia.

La aparición de empresas filipinas fuertes se unió a una capacidad tecnológica fortalecida. Eso cambio las bases de asociación con los extranjeros donde el capital de estos últimos perdió importancia. Las empresas filipinas cada vez más buscaban complementar sus fuerzas con los inputs tecnológicos de los socios de fuera. Por consiguiente, las sociedades de ahora se basan en un entendimiento explícito de lo que pueda contribuir cada parte. Este entendimiento mutuo tiende a sostener relaciones comerciales a largo plazo.

La habilidad de navegar por el laberinto burocrático de Filipinas pertenece a los locales y a menudo es subestimada. Irónicamente, los obstáculos burocráticos se resuelven cuando los inversores se toman el tiempo para entender cómo debe operar la empresa de acuerdo con las reglas. En muchos casos, la burocracia agradece las propuestas de las empresas ya que reconoce sus propias limitaciones. Si los problemas se enfocan desde un punto de vista cooperativo, pueden resolverse más rápidamente y a la vez cumplir las leyes filipinas e internacionales.

Los socios extranjeros, con la experiencia adquirida en el país, han aprendido a valorar a sus socios filipinos. En este momento, las preocupaciones respecto a los derechos de voto se ven dentro de la realidad de participación de cada parte. De ahí que las sociedades controladas por los filipinos son más comunes incluso en los sectores donde no se aplica la restricción a la propiedad extranjera.

Conclusiones

El camino hacia adelante

La poca importancia comercial de España en Filipinas y Asia se debe al desconocimiento mutuo entre los empresarios españoles y filipinos. Sin conocer los potenciales, las capacidades y las necesidades de cada uno, las acciones estratégicas se basaban en percepciones erróneas alejadas de la realidad del mercado. Nosotros afirmamos que la (a) la distancia geográfica, (b) las barreras burocráticas y (c) las diferencias culturales enmascaran unos errores de cálculo estratégicos de los empresarios.

Utilizando nuestro POP y Marcos Estrategia-Oportunidades, los gestores de empresas pueden beneficiarse de sus fuerzas específicas. Combinando las capacidades tecnológicas con el acceso al mercado, el tiempo de comercialización de las oportunidades de negocios seguramente será abreviado. A fin de conseguirlo, los empresarios tienen que trabajar juntos, comprometer su tiempo, recursos y capital para crear una presencia viable en el mercado. De ahí que el modelo de “compraventa” preferido por los empresarios no parece tener éxito y mucho menos sostenibilidad.

Las respuestas estratégicas a las oportunidades presentadas en los países de la ASEAN pueden centrarse en tres líneas de acción:

(1) Iniciativa privada

La interacción comercial es más efectiva cuando se desarrolla a través de la iniciativa privada. Así se reconoce la naturaleza específica de las capacidades y recursos que abren el camino a la complementación. En dicho contexto, las oportunidades de la ASEAN requerirían un enfoque estratégico en el que el compromiso de construir unas relaciones a largo plazo es igual de importante que una utilización exitosa de recursos adecuados. De ahí que el oportunismo que caracteriza muchos “esfuerzos de marketing” pueden resultar faltos de recursos corporativos.

Adoptando la estrategia de complementación, los empresarios españoles y filipinos tendrían que trabajar juntos y de manera más estrecha. En el proceso para complementar las fuerzas, la entrada en la ASEAN por Filipinas es viable solo a través de sociedades efectivas. A menudo esta viabilidad se alcanza cuando se persiguen proyectos u oportunidades concretas.

Las infraestructuras filipinas débiles ofrecen oportunidades a las compañías industriales españolas. Las constructoras filipinas tienen experiencia y habilidades en el sector de ingeniería civil. Sin embargo, siguen apoyándose en los expertos extranjeros para la ingeniería estructural, diseño y tecnologías de construcción avanzadas. Complementando las capacidades de las empresas filipinas, la tecnología y el conocimiento especializado español podrían permitir la persecución conjunta de las oportunidades en Filipinas y la ASEAN.

(2) El apoyo de la diplomacia económica

Las actividades patrocinadas por el Estado son las que crean los mejores mecanismos para desmantelar barreras al comercio y la inversión. Áreas específicas para la acción serían: (a) relajar las restricciones de visado; (b) levantar aranceles a la importación; y (c) crear normas de producto y procedimientos más eficientes para un mejor acceso al mercado.

El compromiso del presidente del Senado filipino de revisar las leyes que limitan la propiedad extranjera es una buena oportunidad para la cooperación inter-parlamentaria. Ésta puede tomar la forma de: (a) el intercambio de experiencias legislativas; (b) el apoyo legislativo de expertos multidisciplinarios; o (c) las consultas con líderes en los negocios. La pericia de los españoles y filipinos puede traducirse en el apoyo a las nuevas iniciativas legislativas.

Los encuentros entre el sector público y privado pueden complementar el trabajo de ambos gobiernos. Organizados en grupos de trabajo, pueden identificar ciertas áreas de política donde se puede actuar para facilitar las oportunidades comerciales.

La débil burocracia filipina ofrece oportunidades a España y a Filipinas para aprender los unos de los otros. El éxito español con la transformación de su economía dentro de la UE proporciona lecciones valiosas para Filipinas. Este intercambio de experiencias se consigue a través de dos canales: (a) iniciativas que amplían el marco de políticas filipinas a través del intercambio bilateral de expertos, tecnócratas y encargados de formular políticas; y (b) acciones que apoyan la empresa privada proporcionando facilidades fiscales y políticas y marcos y procedimientos de jubilación y seguridad social y alineando los criterios y los procesos de acreditación para las tecnologías y las normas.

(3) Líderes de desarrollo

La formación empresarial puede remediar el desconocimiento mutuo entre los ejecutivos españoles y filipinos. La educación para los negocios es un instrumento de mejora de las capacidades ejecutivas y de la transmisión de habilidades y conocimiento especializado con el objetivo de empoderar a los empresarios para la conquista de las oportunidades en la ASEAN.

Los programas para ejecutivos ofrecidos por las escuelas líderes de negocios son unos canales eficaces para que los futuros líderes de la ASEAN conozcan mejor la cultura de negocios española y europea. España es la sede de algunas de las mejores escuelas de negocios del mundo como el IESE, el Instituto de Empresa y ESADE.

Una reflexión de los empresarios

En última instancia, los ejecutivos españoles y filipinos tienen la llave para revertir el lamentable estado de las relaciones comerciales entre los dos países. Para una mente ignorante, la expansión hacia Asia (o Europa) se forja con “riesgos”. Los ejecutivos se quedan en la comodidad de lo “familiar”, que limita su capacidad de desarrollarse y les hace fallar a la hora de captar las amenazas de la obsolescencia tecnológica y económica. De ahí, cuando la falta de acción se convierte en inercia porque las creencias erróneas arraigadas no se cuestionan, el negocio está condenado a la irrelevancia.

Por eso, la próxima vez que los empresarios atribuyan su fracaso comercial a la geografía, la burocracia o la cultura, deberían pensar de nuevo. Tal vez, por muy legítimas que puedan parecer estas razones, las causas reales están justo delante de sus caras.

Ricardo G. Barcelona

Consejero delegado, Barcino Advisers Limited y doctor en Gestión empresarial por King’s College, Londres

Bernardo M. Villegas

Presidente de Barcino Advisers Limited y doctor en Economía por la Universidad de Harvard

[1] La Asociación de Naciones del Sudeste Asiático incluye Brunei, Camboya, Indonesia, Laos, Malasia, Myanmar, Filipinas, Tailandia, Singapur y Vietnam.

[2] Estos factores fueron identificados por Manuel Varela Bellido (2008) en «El Plan Asia-Pacífico: un balance económico», pp. 53-63, y en ‘Relaciones económicas y comerciales entre España y Asia en la última década’, p. 17-40, del Ministerio de Industria, Turismo y Comercio, España, España, Asia y el Banco Asiático de Desarrollo. Boletín Económico, 2937, 1-15/V/2008.

[3] Véanse, por ejemplo: Rose Marie Boudeguer Yerkovic (2014), “Brasil: El desafío económico de Dilma Rousseff”, Expansión, 28/X/2014, y Nyshka Chandran (2014), “Watch out! Brazil markets slide after elections”, CNBC, 27/X/2014.

[4] Associated Press (2012). “Bolivia expropriates Spanish energy subsidiaries”, USA Today, 29/XII/2012.

[5] Wire Staff (2012), “Argentina, Spain at odds over oil company expropriation”, CNN, 17/IV/2012.

[6] Miles Johnson (2012), “Risks: seizures highlight pitfalls of Latin America”, Financial Times, 29/XI/2012.

[7] The Economist (2014), “Argentina defaults: eighth time unlucky”, The Economist, 2/VIII/2014.

[8] The Economist (2012), “Just when you thought it was safe: Evo Morales nationalizes a Spanish electric company”, The Economist, 5/V/2012.

[9] El Universal (2011), “Venezuela government has seized 988 companies”, El Universal, 29/VIII/2011.

[10] Véase, por ejemplo: Agustino Fontevecchia (2012), “US condemns YPF expropriation as Spain-Argentina trade war nears”, Forbes, 18/IV/2012; y Lauren Frayer (2012), “Spain concerned by expropriation in Latin America”, NPR, 3/V/2012.

[11] Hans Humes (2014), “Who to blame for Argentina’s disastrous defaults? It’s lawyers, of course”, The Guardian, 20/VIII/2014.