Tema: La crisis económica ha interrumpido súbitamente el proceso de convergencia real de los países del este y centro de la UE, provocando dudas sobre la solidez de su fundamentación micro y macroeconómica. Presentar cómo ha sucedido y qué respuestas se han dado constituye la finalidad del presente ARI.

Resumen: La reciente crisis económica internacional ha supuesto un duro despertar para las economías de la Europa Central y Oriental. Las especiales características de éstas, y en especial su fuerte vínculo con la economía global, contribuyen solo en parte a explicar la magnitud del shock y el frenazo en el crecimiento económico de este grupo de países. Y solo en parte, puesto que la crisis internacional no ha venido sino a exacerbar unos desequilibrios ya generados durante la fase de auge que no habían sido debidamente contrarrestados por la actuación de la política económica. El análisis comparado de las coyunturas previas al shock y de las actuaciones en respuesta a la crisis arroja luz sobre su diferente impacto y sobre qué lecciones podrían sacarse de la coyuntura actual para consolidar sus procesos de integración.

Análisis

Introducción

A lo largo de la última década, la UE ha continuado su proceso de ampliación con la incorporación de 12 nuevos miembros en 2004 y 2007. En el caso de los países del centro y este de Europa, la adhesión supuso la definitiva eliminación de la división histórica que trajo consigo el final de la Segunda Guerra Mundial.

Esta adhesión ha impulsado, en los últimos años, un proceso de crecimiento económico intenso en todos los países del área gracias al efecto combinado de diversos factores. Desde una perspectiva política, la adhesión afianzó definitivamente la democracia y el Estado de Derecho, consolidando cambios institucionales y de gobierno. Desde una óptica económica, la progresiva consolidación de la economía de mercado, la apertura comercial y financiera de estos países al resto de Europa y del mundo y un claro efecto de expectativas positivo han alimentado un impulso económico que se ha concretado en elevadas tasas de crecimiento del PIB y en una intensificación del proceso de convergencia real.

En este contexto, la crisis económica y financiera internacional ha supuesto un severo revés en la evolución de estos países. Por un lado, ha puesto de manifiesto las vulnerabilidades acumuladas durante el auge económico, y, por otro, ha desembocado en una costosa corrección de los desequilibrios, que está condicionando el diseño de las políticas económicas de estos países de cara a su avance hacia la ulterior fase de integración económica con la UE: su incorporación a la zona euro.

El objetivo de este ARI es presentar el impacto de la crisis internacional sobre estas economías, así como las alternativas de estabilización adoptadas con una especial referencia a las implicaciones que sobre las finanzas públicas ha tenido el desencadenamiento de la recesión económica.

La crisis en los nuevos Estados miembros

La contracción económica para el conjunto de la Europa emergente a raíz de la crisis financiera internacional es indudablemente significativa. Las más recientes estimaciones del Fondo Monetario Internacional (FMI) cifran la caída del PIB en un -4,3% para el año 2009, frente a un crecimiento del 6% y del 4,1%, respectivamente, para 2007 y 2008. Además, la recuperación se prevé lenta, de manera que se estima un casi estancamiento del PIB para 2010, con una tasa de crecimiento del 0,5% para el conjunto del área.

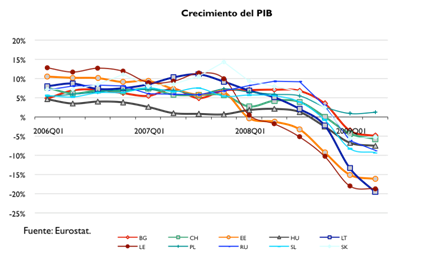

Estas cifras globales no dan idea, sin embargo, de la distinta dimensión de la crisis según el país. Como puede verse en el Gráfico 1, los dos casos extremos los protagonizan Polonia y Lituania: en 2009, para el primero está previsto un avance positivo del PIB del 1,2%, frente a una contracción del -18,1% para el segundo. La distinta naturaleza de las vulnerabilidades previas a la crisis, las diversas condiciones estructurales de partida y una diferente gestión de políticas económicas contribuyen a explicar estas disparidades.

Gráfico 1. Crecimiento del PIB, 2006-2009

En el caso de los países bálticos, su evolución económica reciente ha quedado marcada por la fortaleza de su demanda interna impulsada por un boom del crédito doméstico. El dinamismo de la demanda de consumo y de inversión (entre otros, en el sector inmobiliario) ha impulsado a la economía hasta registrar tasas de crecimiento por encima de la capacidad de su oferta, generando tensiones inflacionistas, un creciente déficit por cuenta corriente (estimado en un -17,7% del PIB en promedio para los tres países en 2007) y un aumento del peso de la deuda externa con respecto al PIB (véase el Anexo estadístico). Constreñidas por un compromiso cambiario y con una política fiscal procíclica, la vulnerabilidad a un eventual frenazo de las entradas de capital en estas pequeñas economías resultaba así extrema, máxime ante un sistema bancario, esencialmente de capital extranjero, también sumamente frágil. No en vano, su política de captación de recursos se había basado fundamentalmente en la captación de préstamos o depósitos de no residentes para la financiación de sus operaciones de activo domésticas, al tiempo que se había expuesto indirectamente al riesgo de cambio por las operaciones de endeudamiento en moneda extranjera de los hogares y sociedades no financieras residentes.

Los casos de Rumanía y Bulgaria son similares al de los bálticos en lo relativo a las vulnerabilidades de sus sistemas bancarios, sus extraordinarios déficit por cuenta corriente (-13,6% y -22,5% del PIB, respectivamente, para 2007) y al tensionamiento interno de la economía, estimulada por el fuerte crecimiento del crédito. En Rumanía, además, la política fiscal había sido fuertemente desestabilizadora durante el auge, tanto por el fuerte crecimiento del gasto corriente, que agravó el déficit estructural, como por las deficiencias estructurales en el sistema de presupuestación, que generaron recurrentes desviaciones presupuestarias y un déficit de transparencia y previsibilidad en la gestión del presupuesto público. En Bulgaria, por el contrario, los superávit públicos generados compensaron en parte el progresivo deterioro del saldo de la balanza por cuenta corriente, apoyando el compromiso cambiario y generando margen para la aplicación de una política fiscal contracíclica en caso de un cambio de coyuntura. Con todo, y a pesar de las fuertes entradas de inversión directa extranjera, el proceso de endeudamiento con el exterior había sido muy fuerte, constituyendo el principal talón de Aquiles de la economía búlgara.

En Hungría, la crisis se sumó a la débil situación económica interna ya existente. Desde el año 2005, la demanda externa había sido el motor del crecimiento económico ante la atonía de la demanda interna, lastrada por los intentos de corregir los desequilibrios de la política fiscal. El saldo público fuertemente deficitario amenazaba con generar un problema de sostenibilidad ante la progresiva acumulación de deuda pública y la debilidad del crecimiento económico. La apertura de un procedimiento comunitario de déficit excesivo en 2004 era sistemáticamente desoído hasta que, finalmente en 2006, el gobierno puso en marcha un programa de consolidación presupuestaria. La austeridad así aplicada ponía fin a la tendencia alcista del déficit y deuda públicos pero ahogó a la demanda interna. Además, y a pesar de la desaceleración interna, el déficit por cuenta corriente no acababa de contraerse a consecuencia del abultado déficit de la balanza de rentas, generado por el pago de dividendos y la repatriación de beneficios. Las necesidades de financiación de Hungría no cesaban de incrementarse, colocándola en una delicada situación externa sin apenas margen para las políticas estabilizadoras.

Por lo que se refiere a Eslovenia y Eslovaquia, su posición cíclica previa a la crisis era sustancialmente más estable. Los desequilibrios externos eran mucho más moderados aunque importantes debido al rápido proceso de convergencia real de estas economías. Sin embargo, en el caso de Eslovenia, destacaban tres fuentes de debilidad: (1) el agravamiento del déficit por cuenta corriente debido a una pérdida de competitividad externa, reflejada en el estancamiento de las cuotas de mercado de las exportaciones; (2) una financiación externa crecientemente basada en préstamos del resto del mundo; y (3) un sector bancario crecientemente expuesto a un shock financiero internacional o a un efecto contagio al haber aumentado la importancia de préstamos y depósitos de no residentes en su pasivo. En Eslovaquia, la coyuntura macroeconómica tan solo se veía enturbiada internamente por una tasa de desempleo relativamente alta para el dinamismo económico y por un saldo público deficitario, reflejo de una política fiscal insuficientemente compensadora. Con todo, su principal riesgo provenía de su fuerte exposición a un cambio en el ciclo de sus principales mercados de exportación dada su elevada tasa de apertura (167,6% del PIB en 2008, con un peso de las exportaciones igual al 82,6% del PIB) y la fuerte correlación de su ciclo económico con el de aquellos.

Finalmente, también Polonia y República Checa gozaban de una situación macroeconómica relativamente estable antes de la crisis. Solo en 2007 se apreciaban ciertos signos de sobrecalentamiento con una relativa aceleración de sus tasas de inflación tanto por la generación de tensiones en el mercado de trabajo como por el efecto de factores externos, como la evolución en 2008 de los precios de los alimentos y del petróleo. Desde la óptica de los desequilibrios externos, el saldo por cuenta corriente se mantenía en valores moderados antes de la crisis aunque comenzó a deteriorarse a partir de 2007 ante la desaceleración de la demanda de exportaciones de ambos países. En cualquier caso, el déficit exterior se había financiado fundamentalmente por medio de inversión directa y la deuda externa se había mantenido en valores reducidos. Además, en el caso de Polonia, el propio tamaño del mercado doméstico y el menor peso de las exportaciones sobre el PIB (tan solo igual al 39,4% del PIB para 2008) moderaban la sensibilidad cíclica de éste a las fluctuaciones en la demanda externa. Con todo, la fuerte integración de sus respectivos sistemas bancarios en el entorno europeo las hacía sensibles a un shock financiero por vía de un efecto contagio.

Siendo éstas las condiciones macroeconómicas de partida, la crisis económica internacional golpeó a estos países por una doble vía. En primer lugar, el colapso del comercio internacional provocó la contracción de la demanda de exportaciones ante la entrada en crisis de sus principales socios comerciales. En segundo lugar, la reevaluación de riesgos a nivel internacional que acompañó a la crisis y el subsiguiente proceso de desinversión, desapalancamiento y preferencia por la liquidez frenaron en seco la entrada de capitales, poniendo a su vez súbito fin a la expansión del crédito doméstico que alimentaba la expansión de la demanda interna.

Dada la magnitud de la vulnerabilidad externa y la exposición de sus respectivos sistemas bancarios, este doble shock provocó la entrada en crisis de estos países originando un frenazo, e incluso un desplome, de sus demandas internas. Así, el clima de incertidumbre internacional y el impacto sobre el sector exportador de la caída del comercio internacional fueron las primeras vías de transmisión interna de la crisis. Las restricciones de liquidez internacional se tradujeron en restricciones de liquidez internas, viéndose sacudidos los mercados interbancarios por un endurecimiento de las condiciones para la captación de financiación y por un incremento de la incertidumbre sobre la solvencia bancaria. La contracción de la oferta de crédito doméstico arrastró consigo a la demanda de inversión y de consumo, ya debilitadas por el deterioro del clima económico y por los efectos riqueza negativos asociados a las drásticas correcciones de los valores de los activos ante las caídas de las bolsas y el final del boom inmobiliario. La ralentización económica y el incremento del paro resultante han generado, además, una tendencia al crecimiento de los préstamos impagados y un deterioro de la calidad de las operaciones de activo de los bancos, aumentando así la inestabilidad general y convirtiéndose en factores de riesgo para la futura recuperación.

En cuanto a la evolución del sector exterior, la caída de la actividad doméstica sin duda ha contribuido a una atemperación de los déficit por cuenta corriente, pero las consecuencias de la crisis internacional han sido especialmente duras para algunos países. La crisis internacional desencadenó el cierre del acceso a los mercados financieros internacionales para Letonia, Rumanía y Hungría, obligados a recurrir al apoyo financiero institucional para atender sus obligaciones de pago. Incluso Polonia se vio forzada en última instancia a recurrir, con carácter preventivo, a la Línea de Crédito Flexible del Fondo Monetario Internacional en abril de 2009. No en vano, el desapalancamiento financiero, las previsiones macroeconómicas negativas y la incertidumbre sobre los sistemas financieros provocaron las depreciaciones del zloty polaco, de la corona checa, del forint húngaro y del leu rumano, generando en estos dos últimos países tensiones adicionales sobre hogares, empresas y sector bancario ante su exposición al riesgo cambiario.

Alternativas de estabilización

Las respuestas a la desfavorable coyuntura económica se han orientado en todos los países a un doble objetivo: restablecer el normal funcionamiento del sistema financiero y recuperar la estabilidad macroeconómica.

Centrándonos en ésta última, no todos los países han dispuesto de los mismos márgenes de maniobra. Los compromisos cambiarios de los bálticos han desprovisto a estos de la posibilidad de la devaluación del tipo de cambio como política estabilizadora. De hecho, la renuncia en la situación actual al compromiso cambiario tendría severas consecuencias por la fuerte pérdida de credibilidad de las autoridades económicas y el impacto que una potencial devaluación tendría sobre la estabilidad de precios y sobre los balances de los agentes domésticos. Así, las autoridades han reafirmado su compromiso de mantenimiento del régimen cambiario y han buscado potenciar aún más la flexibilidad de sus respectivos mercados de trabajo, única vía junto con el ajuste de los mercados de bienes para la recuperación de la competitividad perdida. Estas correcciones se han materializado ya en intensos procesos de desinflación, en caída del empleo, subida de las tasas de desempleo y caídas en los salarios nominales tanto del sector público como del privado. El deterioro de las condiciones en el mercado de trabajo, aunque imprescindibles, no han ayudado precisamente a la recuperación de la demanda interna. Las expectativas desfavorables y la contracción en la renta disponible de las familias mantienen la demanda de consumo deprimida, lo que contribuye parcialmente a explicar el hecho de que las más fuertes caídas del PIB se hayan producido en estos países. Además, y a pesar del fuerte apoyo popular a los respectivos compromisos cambiarios, el empeoramiento de la situación económica y de la coyuntura laboral se han traducido igualmente en inestabilidad política, especialmente en Letonia y Lituania, lo que no hace sino incrementar la incertidumbre en unas condiciones ya extremas.

El recurso a la política monetaria autónoma no ha estado tampoco al alcance de estos países, como tampoco lo ha estado para Eslovenia y Eslovaquia, integradas en el marco de la política monetaria única, ni para Bulgaria, también condicionada por su Currency-Board. Por tanto, tan solo Polonia, la República Checa, Hungría y Rumanía han podido recurrir, con iniciativa propia, a este instrumento para la estabilización macroeconómica. El diseño de sus políticas monetarias está actualmente basado en un esquema de objetivo de inflación con el que anclar las expectativas inflacionistas. En este marco, la ralentización de la demanda interna que ha acompañado a la crisis junto con la favorable evolución del precio de las commodities y la distensión de los mercados de trabajo han facilitado la aplicación de una política monetaria compensadora en Polonia y República Checa. En los casos de Hungría y Rumanía, la inestabilidad cambiaria inicial impidió la puesta en práctica inmediata de una política monetaria contracíclica. En la actualidad, aunque la inflación ha tendido a moderarse, la incertidumbre que todavía existe sobre la evolución macroeconómica de estos países hace pensar en una relajación solo progresiva.

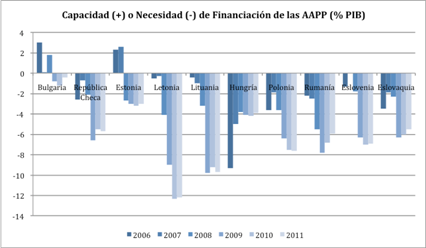

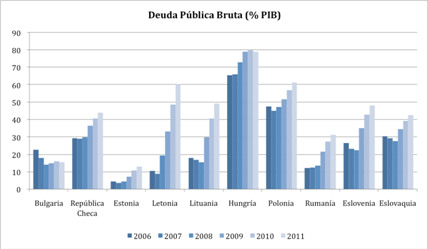

Por lo que se refiere a las finanzas públicas, la crisis económica ha deteriorado sustancialmente la situación de todos los países del área generalizándose los déficit públicos e incrementándose el peso de la deuda pública sobre el PIB. En última instancia, el empeoramiento de las finanzas públicas ha desencadenado la apertura de siete nuevos Procedimientos de Déficit Excesivo desde febrero de 2009, como se recoge en los Gráficos 2 y 3 y la Tabla 4.

Gráfico 2. Capacidad (+) o necesidad de financiación de las AAPP (% PIB)

Fuente: Ameco.

Gráfico 3. Deuda pública bruta (% PIB)

Fuente: Ameco.

Tabla 1. Situación actual de los Procedimientos de Déficit Excesivo en Europa Central y Oriental

| País | Fecha del informe de la Comisión | Decisión del Consejo sobre la existencia de un Déficit Excesivo (art. 104.6) | Fecha actual fijada para la corrección | Fecha anunciada para la adopción del euro |

| Hungría | 12 de mayo de 2004 | 5 de julio de 2004 | 2011 | No se ha fijado |

| Letonia | 18 de febrero de 2009 | 7 de julio de 2009 | 2012 | No se ha fijado. Con todo, las autoridades letonas han manifiestado su voluntad de incorporarse al euro en 2014 |

| Polonia | 13 de mayo de 2009 | 7 de julio de 2009 | 2012 | 1 de enero de 2012 |

| Rumanía | 13 de mayo de 2009 | 7 de julio de 2009 | 2011 | 1 de enero de 2015 |

| Lituania | 13 de mayo de 2009 | 7 de julio de 2009 | 2011 | No se ha fijado |

| República Checa | 7 de octubre de 2009 | – | – | No se ha fijado |

| Eslovenia | 7 de octubre de 2009 | – | – | Incorporado al euro desde el 1 de enero de 2007 |

| Eslovaquia | 7 de octubre de 2009 | – | – | Incorporado al euro desde el 1 de enero de 2009 |

| Estonia | No tiene PDE abierto | – | – | 1 de enero de 2011 |

| Bulgaria | No tiene PDE abierto | – | – | No se ha fijado |

El deterioro cuantitativo generalizado esconde, sin embargo, notables diferencias cualitativas entre países. Así, para un subgrupo de ellos, el deterioro ha sido fruto de la combinación de medidas contracíclicas con el impacto de los estabilizadores automáticos sobre el saldo público. Mientras que, por el contrario, otros se han visto forzados a renunciar a las medidas de política fiscal compensadoras, debiendo recurrir a severos procesos de consolidación presupuestaria para evitar que la política fiscal se convirtiera en un factor adicional de desestabilización económica.

No obstante, sin duda el caso más excepcional ha sido el protagonizado por Letonia, donde la gestión de la política fiscal se enfrenta actualmente a la imperiosa necesidad de eliminar las dudas surgidas en torno a la sostenibilidad de su deuda pública. Varios son los factores de riesgo. En primer lugar, las dificultades económicas internas han ampliado el ya abultado déficit estructural generado antes de la crisis. Así, a pesar de las subidas de tipos impositivos, la recesión económica ha supuesto un drástico recorte en los ingresos impositivos ante el descalabro de la demanda interna y el estallido de la burbuja inmobiliaria. Las perspectivas de una pronta recuperación en este ámbito no son favorables dado el progresivo deterioro del mercado de trabajo y la reinante incertidumbre macroeconómica. Tampoco la demanda externa parece que vaya a despuntar con rapidez dada la lenta salida de la crisis de los principales socios comerciales de Letonia y el efecto negativo sobre su competitividad exterior que han tenido las depreciaciones de las monedas de otros países de la zona. Por el lado de los gastos, su ritmo de moderación ha sido menor al esperado, en parte por las dificultades de ajustar determinadas partidas en un contexto de inestabilidad política interna y en parte por el impacto de las medidas de apoyo al sector financiero. El pago por intereses de la deuda tampoco se ve aminorado, pues la incertidumbre impide una revisión de las primas de riesgo y el consiguiente abaratamiento de los costes de financiación. La situación deflacionista también contribuye negativamente a la evolución de la deuda pública, incrementando su valor real y erosionando la base impositiva. Finalmente, el presumible impacto de la crisis sobre el output potencial –ya sea por la vía de un renovado proceso de inmigración, ya sea por sus efectos sobre el capital– reduce la magnitud de los superávit primarios futuros. La actitud de las autoridades económicas frente a este desafío es de firme compromiso con la consolidación presupuestaria y, a tales efectos, en junio de 2009 se adoptó un presupuesto complementario que contemplaba medidas de ajuste equivalentes al 4,5% del PIB, fundamentalmente por el lado del gasto. Además, cuentan con el compromiso explícito de la UE de apoyar el proceso de ajuste económico, evidenciado en el hecho de que ésta resulta ser la principal proveedora de fondos dentro del esquema de apoyo multilateral arbitrado para Letonia. El reto no es despreciable y de ahí que en el Procedimiento de Déficit Excesivo abierto al país báltico se haya reconocido la excepcionalidad de la situación presupuestaria y se haya concedido un margen de tres años para su definitiva corrección. Institucionalmente se significa así la magnitud del ajuste a emprender, el cual, solo si en última instancia resulta creíble, permitirá superar las graves incertidumbres que pesan actualmente sobre la evolución macroeconómica de Letonia.

Además de las medidas puramente nacionales, debe destacarse la actuación coordinada a nivel internacional, sintetizada en la Tabla 2, sin duda crucial para la recuperación de la estabilidad. No obstante, su aplicación en la práctica no ha estado exenta de cierta precipitación y controversia.

Tabla 2. Principales iniciativas de coordinación internacional

| País | Apoyo institucional | Objetivos del paquete |

| Hungría | Fecha de la concesión: noviembre de 2008Importe del apoyo:UE: 6.500 millones de euros, bajo la Facilidad de Asistencia de la Balanza de PagosFMI: 12.500 millones de euros, bajo la modalidad del Mecanismo de Financiación de EmergenciaBM: 1.000 millones de euros | Drástico ajuste presupuestario para garantizar que el gobierno podrá hacer frente a sus necesidades de financiación a corto y medio plazoApoyo a la capitalización del sistema bancario para reforzar su resistencia ante la recesión económica interna y externaAsistencia financiera para evitar el desencadenamiento de una crisis cambiaria y de deuda |

| Letonia | Fecha de la concesión: enero de 2009Importe del apoyo: 7.500 millones de eurosUE: 3.100 millones de euros, bajo la Facilidad de Asistencia de la Balanza de PagosFMI: 1.700 millones de euros, bajo la modalidad del Mecanismo de Financiación de EmergenciaBM: 400 millones de eurosBERD: entrada en el capital de Parex Bank (2º banco comercial del país) por un importe equivalente al 25%+1 acciones del capital social y concesión adicional de un préstamo subordinado por importe de 22 millones de eurosSuecia, Dinamarca, Finlandia, Noruega, República Checa, Polonia y Estonia | Adopción de medidas inmediatas para frenar la pérdida de reservas y la caída de depósitos bancariosRestaurar la confianza en el sistema bancario en el medio plazoApoyo a la reestructuración de deuda privadaMedidas de ajuste presupuestario para frenar el deterioro del déficit público y lograr el pronto cumplimiento de los criterios de MaastrichtAplicación de políticas de rentas y de reformas estructurales para recuperar competitividad en el marco del compromiso cambiario |

| Rumanía | Fecha de la concesión: mayo de 2009Importe del apoyo:UE: 5.000 millones de euros, bajo la Facilidad de Asistencia de la Balanza de PagosFMI: 12.950 millones de euros, en el marco de la política de acceso excepcionalBM: 1.000 millones de eurosBEI+BERD: 1.000 millones de euros | Fortalecer las finanzas públicas para reducir las necesidades de financiación y fortalecer la sostenibilidad en el largo plazoMantener un adecuado nivel de capitalización de los bancos y de liquidez en los mercados financieros internosCumplir el objetivo de inflación |

| Polonia | Fecha de la concesión: mayo de 2009Importe del apoyo: 20.580 millones de dólares, exclusivamente concedido por el FMI bajo la modalidad de la Línea de Crédito Flexible | |

| País | Apoyo en conjunción con el sector privado | |

| Hungría | Puesta en marcha de la Iniciativa de Viena o European Bank Coordination Initiative para coordinar la respuesta de los bancos extranjeros operativos en estos países. Su objetivo ha sido evitar que los incentivos individuales a abandonar estos mercados y limitar las pérdidas individuales ocasionara una huida generalizada que degenerase en una crisis sistémica. | |

| Letonia | ||

| Rumanía | ||

| Estonia | Aunque no se inserte dentro de la Iniciativa de Viena, tanto Estonia como Bulgaria se han beneficiado también del compromiso asumido por las matrices financieras extranjeras de mantener operativas y capitalizadas sus sucursales o filiales operativas en ambos países. | |

| Bulgaria |

En el marco de la actuación de origen institucional, el apoyo concedido ha sido cuantioso y efectivo a la hora de aportar la financiación extra requerida por los países que han recurrido a él. Las actuaciones del Fondo y de la Unión se han coordinado tanto en el contenido de los respectivos paquetes de ajuste exigidos como en el seguimiento de su aplicación y en el sucesivo desembolso de los fondos. Sin embargo, esta coordinación se ha generado ex novo al no existir a priori ningún cauce formal ni informal que la sustentara. Además, resulta significativo el recurso simultáneo a ambas vías: por un lado, es cierto que ha resultado inevitable, dada la normativa reguladora del instrumento comunitario y su manifiesta insuficiencia de fondos; pero, por otro lado, ha sido una coordinación hasta ahora inédita y explícitamente buscada por la UE. Quizá esto se explique por las evidentes funciones del FMI o quizá la Unión haya buscado excluir, de esta forma, su consolidación como prestamista de última instancia ante las potenciales necesidades de una Europa emergente, relativamente más volátil e inestable. En cualquier caso, las conclusiones del Consejo Europeo de marzo de 2009 consagran esta actuación coordinada y asientan el tratamiento “país por país” hasta ahora seguido, descartando de plano la propuesta de Hungría de elaborar un paquete conjunto de ayuda para recapitalizar los sistemas bancarios de los países del centro y este de Europa y renegociar sus préstamos en moneda extranjera. De hecho, la propuesta húngara no solo había recibido críticas de Alemania, sino que tampoco había gozado del apoyo de otros países del área, especialmente Polonia y República Checa, cuya trayectoria pasada y coyuntura presente les permite señalizarse y diferenciarse de los demás países en peores circunstancias.

Por lo que se refiere a la integración del sector privado en la gestión y resolución de la crisis, también el esquema de la Iniciativa Europea para la Coordinación Bancaria surgió de manera un tanto sobrevenida a comienzos de 2009. Auspiciada por el BERD, se podría decir que de alguna manera ha venido a cubrir el vacío generado por la asimetría entre la fuerte integración del sistema financiero europeo y el esquema vigente de regulación y supervisión financieros.

Conclusión: La reciente crisis económica internacional ha supuesto un duro despertar para las economías de la Europa emergente inmersas, la mayoría de ellas, en una profunda contracción económica. Dado que, en parte, las diferencias en el impacto último han dependido de las disparidades previas en términos de características institucionales/estructurales y menú de políticas económicas disponible/aplicado, el análisis comparado de estos países pone de actualidad algunos de los debates tradicionales en materia de política económica. Por ejemplo, el relativo a las propiedades estabilizadoras del régimen cambiario elegido o el relativo al tamaño del país como variable fundamental para entender su grado de autonomía frente al resto del mundo.

Sin embargo, más trascendente es el hecho de que haya tenido que ser una crisis la que, súbitamente, haya recordado la existencia de tales diferencias. No en vano, no es descartable pensar que durante la fase de expansión económica la percepción de dichas disimilitudes pasara a un segundo plano. Aspectos como la práctica adhesión en bloque de los 10 países, la pronta adopción del euro por Eslovenia y su asimilación dentro del contexto de la UE habrían podido contribuir, de facto, a ello. Como contrapartida, esta homogeneización excesivamente simplista habría podido contribuir, a su vez, a exacerbar la deficiente percepción y valoración del riesgo que ha acompañado a esta crisis, alimentando en última instancia los desequilibrios que se iban generando.

Por otro lado, la crisis económica ha venido a resaltar también las diferencias que todavía existen entre los nuevos y los más veteranos miembros de la Unión. En particular, la juventud de sus procesos de transformación estructural los hace dependientes de algunos recursos imprescindibles para la estabilidad y el crecimiento económico: recursos financieros para salvar la insuficiencia de su ahorro doméstico; recursos intangibles asociados a la inversión directa para suplir carencias en el tejido empresarial y sectorial; incluso recursos institucionales, como la importación de credibilidad antiinflacionista, para atender ciertas debilidades en el diseño, instrumentación y ejecución de las políticas económicas. Estas dependencias les hacen especialmente vulnerables a cambios en la coyuntura externa, incrementan la volatilidad de su ciclo y lastran su proceso de convergencia real.

Su pertenencia a la UE ha supuesto sin duda alguna un acicate para emprender medidas de reforma estructural que contrarresten estas dependencias. Asimismo, su integración ha generado tales interdependencias económicas y políticas que difícilmente se podría haber concebido una salida de la crisis sin la respuesta coordinada de todos los miembros. Pero la actuación coordinada no ha dejado de ser costosa. Su instrumentación precipitada denota una insuficiente capacidad de anticipación y un déficit de preparación ante una eventual crisis. La actuación coordinada con las Instituciones Financieras Internacionales siembra dudas respecto de la capacidad o incluso voluntad de la Unión de apoyar los procesos de reajuste nacionales, máxime cuando no puede eximirse a las propias autoridades nacionales de cierta responsabilidad en lo acontecido.

Por todo lo anterior, es importante que la crisis no se convierta en un revulsivo de las transformaciones hasta ahora emprendidas ni que se emplee como excusa para retrasar indebidamente los cambios pendientes. Tampoco la integración en la Unión ni el respaldo que de ella pueda obtenerse pueden entenderse como sustitutivos de las reformas internas. Lo que es más, el aprovechamiento pleno de las ventajas de su pertenencia y la consolidación de los progresos realizados exigen a estos 10 países profundizar en el fortalecimiento de sus instituciones y sus sistemas económicos. La experiencia pasada y el análisis comparado entre países son ilustrativos de las ventajas de esta estrategia.

Olga Valero

Técnico comercial y economista del Estado

Anexo estadístico

Tabla 3. Crecimiento real del PIB

| 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | |

| Bulgaria | 6,3 | 6,2 | 6,0 | -5,9 | -1,1 | 3,1 |

| República Checa | 6,8 | 6,1 | 2,5 | -4,8 | 0,8 | 2,3 |

| Estonia | 10,0 | 7,2 | -3,6 | -13,7 | -0,1 | 4,2 |

| Letonia | 12,2 | 10 | -4,6 | -18,0 | -4,0 | 2,0 |

| Lituania | 7,8 | 9,8 | 2,8 | -18,1 | -3,9 | 2,5 |

| Hungría | 4,0 | 1,0 | 0,6 | -6,5 | -0,5 | 3,1 |

| Polonia | 6,2 | 6,8 | 5,0 | 1,2 | 1,8 | 3,2 |

| Rumanía | 7,9 | 6,3 | 6,2 | -8,0 | 0,5 | 2,6 |

| Eslovenia | 5,8 | 6,8 | 3,5 | -7,4 | 1,3 | 2,0 |

| Eslovaquia | 8,5 | 10,4 | 6,4 | -5,8 | 1,9 | 2,6 |

Fuente: EUROSTAT.

Tabla 4. Capacidad (+) o necesidad (-) de financiación

| Datos en % del PIB para | Capacidad (+) o necesidad (-) de financiación | |||||

| el total de AAPP | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 |

| Bulgaria | 3,0 | 0,1 | 1,8 | -0,8 | -1,2 | -0,4 |

| República Checa | -2,6 | -0,7 | -2,1 | -6,6 | -5,5 | -5,7 |

| Estonia | 2,3 | 2,6 | -2,7 | -3,0 | -3,2 | -3,0 |

| Letonia | -0,5 | -0,3 | -4,1 | -9,0 | -12,3 | -12,2 |

| Lituania | -0,4 | -1,0 | -3,2 | -9,8 | -9,2 | -9,7 |

| Hungría | -9,3 | -5,0 | -3,8 | -4,1 | -4,2 | -3,9 |

| Polonia | -3,6 | -1,9 | -3,6 | -6,4 | -7,5 | -7,6 |

| Rumanía | -2,2 | -2,5 | -5,5 | -7,8 | -6,8 | -5,9 |

| Eslovenia | -1,3 | 0,0 | -1,8 | -6,3 | -7,0 | -6,9 |

| Eslovaquia | -3,5 | -1,9 | -2,3 | -6,3 | -6,0 | -5,5 |

Fuente: AMECO.

Tabla 5. Capacidad (+) o necesidad (-) de financiación excluidos intereses

| Datos en % del PIB | Capacidad (+) o necesidad (-) de financiación excluidos intereses | |||||

| para el total de AAPP | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 |

| Bulgaria | 4,4 | 1,1 | 2,7 | 0,0 | -0,3 | 0,5 |

| República Checa | -1,5 | 0,5 | -1,0 | -5,2 | -3,9 | -4,1 |

| Estonia | 2,5 | 2,8 | -2,5 | -2,6 | -2,6 | -2,3 |

| Letonia | 0,0 | 0,1 | -3,4 | -7,6 | -9,9 | -8,3 |

| Lituania | 0,3 | -0,3 | -2,6 | -8,4 | -7,0 | -7,1 |

| Hungría | -5,4 | -0,9 | 0,4 | 0,2 | -0,1 | -0,2 |

| Polonia | -1,0 | 0,4 | -1,4 | -3,8 | -4,6 | -4,6 |

| Rumanía | -1,3 | -1,8 | -4,8 | -6,2 | -5,0 | -3,9 |

| Eslovenia | 0,1 | 1,3 | -0,7 | -4,8 | -5,1 | -4,9 |

| Eslovaquia | -2,0 | -0,5 | -1,1 | -5,0 | -4,7 | -4,1 |

Fuente: AMECO.

Tabla 6. Capacidad (+) o necesidad (-) de financiación cíclicamente ajustada (1)

| Datos en % del PIB | Capacidad (+) o necesidad (-) de financiación cíclicamente ajustada | |||||

| Para el total de AAPP | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 |

| Bulgaria | 1,4 | -1,8 | -0,3 | 0,3 | 1,0 | 1,5 |

| República Checa | -4,2 | -3,1 | -4,1 | -6,0 | -4,5 | -4,8 |

| Estonia | -0,2 | -0,7 | -4,2 | -0,1 | -0,4 | -1,3 |

| Letonia | -3,4 | -4,8 | -6,7 | -6,4 | -9,3 | -10,2 |

| Lituania | -2,4 | -4,2 | -6,4 | -7,6 | -6,3 | -7,5 |

| Hungría | -10,9 | -6,4 | -5,1 | -2,2 | -2,1 | -3,0 |

| Polonia | -4,1 | -2,9 | -4,7 | -6,3 | -6,6 | -6,7 |

| Rumanía | -4,4 | -5,1 | -8,5 | -7,1 | -5,5 | -4,6 |

| Eslovenia | -2,3 | -2,6 | -4,5 | -4,8 | -5,4 | -5,6 |

| Eslovaquia | -4,2 | -4,0 | -5,0 | -6,0 | -5,4 | -4,6 |

(1) Ajuste basado en PIB potencial.

Fuente: AMECO.

Tabla 7. Saldo de la balanza por cuenta corriente

| % del PIB | Saldo de la balanza por cuenta corriente | |||||

| 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | |

| Bulgaria | -18,6 | -22,5 | -22,9 | -13,7 | -9,8 | -7,9 |

| República Checa | -2,1 | -2,6 | -3,3 | -2,5 | -1,4 | -0,8 |

| Estonia | -17,0 | -17,9 | -9,1 | 3,9 | 1,3 | -0,3 |

| Letonia | -22,5 | -22,5 | -13,0 | 6,8 | 5,4 | 3,4 |

| Lituania | -10,4 | -15,0 | -12,4 | 0,1 | 0,3 | -0,4 |

| Hungría | -7,5 | -6,5 | -6,6 | -1,3 | -1,7 | -1,8 |

| Polonia | -3,0 | -5,2 | -5,1 | -1,9 | -2,8 | -3,2 |

| Rumanía | -10,6 | -13,6 | -12,3 | -5,5 | -5,5 | -5,7 |

| Eslovenia | -2,4 | -4,5 | -6,1 | -0,8 | -0,2 | -0,6 |

| Eslovaquia | -7,4 | -5,1 | -6,8 | -5,8 | -5,3 | -5,0 |

Fuente: AMECO.

Tabla 8. Capacidad (+) o necesidad (-) de financiación con el resto del mundo

| % del PIB | Capacidad (+) o necesidad (-) de financiación con el resto del mundo | |||||

| 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | |

| Bulgaria | -17,9 | -21,3 | -22,1 | -12,8 | -8,7 | -6,7 |

| República Checa | -1,7 | -1,9 | -2,2 | -1,5 | -0,7 | -0,4 |

| Estonia | -15,0 | -16,9 | -8,2 | 6,3 | 3,7 | 2,4 |

| Letonia | -21,3 | -20,6 | -11,5 | 8,9 | 8,0 | 6,1 |

| Lituania | -8,9 | -13,1 | -10,6 | 3,3 | 4,8 | 4,3 |

| Hungría | -6,9 | -5,5 | -5,6 | 0,5 | 0,3 | 0,4 |

| Polonia | -2,1 | -4,1 | -4,0 | -0,2 | -0,3 | -0,7 |

| Rumanía | -10,4 | -13,1 | -11,8 | -5,0 | -5,1 | -5,2 |

| Eslovenia | -2,8 | -4,6 | -6,0 | -0,7 | -0,1 | -0,5 |

| Eslovaquia | -7,0 | -4,7 | -5,6 | -4,8 | -4,3 | -4,2 |

Fuente: AMECO.

Tabla 9. Régimen cambiario

| Régimen cambiario | |

| Bulgaria | Currency Board entre el leu y el euro |

| República Checa | Flotación libre |

| Estonia | Incorporado al SME II desde 28/VI/2004; márgenes de fluctuación: ±15% |

| Letonia | Incorporado al SME II desde el 2/V/2005; banda de fluctuación de ±15%, pero Letonia mantiene unilateralmente una banda de fluctuación del ±1% en torno al tipo central |

| Lituania | Incorporado al SME II desde el 28/VI/2004; bandas de fluctuación ±15% |

| Hungría | Flotación libre |

| Polonia | Flotación libre |

| Rumanía | Flotación libre |

| Eslovenia | Miembro de la zona euro |

| Eslovaquia | Miembro de la zona euro |

Fuente: AMECO.

Tabla 10. Deuda pública bruta (% del PIB para el total de AAPP)

| Deuda pública bruta (% del PIB para el total de AAPP) | ||||||

| 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | |

| Bulgaria | 22,7 | 18,2 | 14,1 | 15,1 | 16,2 | 15,7 |

| República Checa | 29,4 | 29,0 | 30,0 | 36,5 | 40,6 | 44 |

| Estonia | 4,5 | 3,8 | 4,6 | 7,4 | 10,9 | 13,2 |

| Letonia | 10,7 | 9,0 | 19,5 | 33,2 | 48,6 | 60,4 |

| Lituania | 18,0 | 16,9 | 15,6 | 29,9 | 40,7 | 49,3 |

| Hungría | 65,6 | 65,9 | 72,9 | 79,1 | 79,8 | 79,1 |

| Polonia | 47,7 | 45,0 | 47,2 | 51,7 | 57,0 | 61,3 |

| Rumanía | 12,4 | 12,6 | 13,6 | 21,8 | 27,4 | 31,3 |

| Eslovenia | 26,7 | 23,3 | 22,5 | 35,1 | 42,8 | 48,2 |

| Eslovaquia | 30,5 | 29,3 | 27,7 | 34,6 | 39,2 | 42,7 |

Fuente: AMECO.

Tabla 11. Deuda bruta externa (% del PIB)

| Deuda bruta externa (% del PIB) | |||

| 2006 | 2007 | 2008 | |

| Bulgaria | 81,9 | 100,2 | 107,6 |

| República Checa | 38,2 | 40,5 | 38,8 |

| Estonia | 97,7 | 112,4 | 120,2 |

| Letonia | 113,9 | 126,6 | 127,1 |

| Lituania | 60,2 | 72,3 | 71,3 |

| Hungría | 92,5 | 98,9 | 106,0 |

| Polonia | 48,3 | 51,7 | 50,6 |

| Rumanía | 42,0 | 47,3 | 53,4 |

| Eslovenia | 77,1 | 99,7 | 105,3 |

| Eslovaquia | 44,3 | 49,5 | 57,2 |

Fuente: WDI, EcoWin Economic, tabla p. 11, “1989-2009: 20 years after the collapse of the socialist economy”, National Bank of Poland.

Tabla 12. Rating de la deuda soberana

| Rating deuda soberana | |||

| Datos para | Rating | Outlook | |

| Bulgaria | oct-09 | BB | Estable |

| República Checa | oct-09 | BBB | Estable |

| Estonia | oct-09 | BB | Estable |

| Letonia | oct-09 | B | Estable |

| Lituania | oct-09 | BB | Negativo |

| Hungría | oct-09 | B | Estable |

| Polonia | oct-09 | BB | Estable |

| Rumanía | oct-09 | BB | Estable |

| Eslovenia | oct-09 | A | Estable |

| Eslovaquia | oct-09 | BBB | Estable |

Fuente: EIU.