Resumen

Todos los sectores energéticos latinoamericanos se van a ver afectados por la crisis del coronavirus, especialmente los hidrocarburos, y en menor medida el sector eléctrico y las energías renovables. El impacto será por tanto mayor en las economías más dependientes del gas y el petróleo, algunas de las cuales son también las peor preparadas para afrontar la crisis sanitaria y sus consecuencias económicas.

Análisis

La energía supone para América Latina un vector de transmisión de las múltiples crisis desatadas por la pandemia de COVID-19, pero también ofrece alternativas de recuperación. La región deberá afrontar la crisis sanitaria en un contexto energético difícil por la combinación del colapso de los precios del gas y el petróleo, la caída de la demanda asiática de hidrocarburos, el desplome de las demandas nacionales de combustibles y electricidad y el previsible deterioro del acceso a la financiación del sector energético.1 Aunque sea una crisis global, no es simétrica en sus efectos. Algunas regiones y países disponen de más influencia en la diplomacia petrolera, mayores capacidades sanitarias y economías menos vulnerables a la volatilidad de los mercados energéticos. Los diferentes sectores y subsectores energéticos latinoamericanos y sus empresas también presentan debilidades (y fortalezas) asimétricas frente a la crisis del Gran Confinamiento, como la denomina el FMI.

Como siempre en la región, debe diferenciarse cuidadosamente la intensidad de cada vector de impacto por sectores y países. La crisis no tendrá las mismas repercusiones ni ofrecerá las mismas oportunidades en el sector petrolero venezolano que en el colombiano; en PEMEX y Petrobras; para el shale gas de Vaca Muerta que para los campos convencionales bolivianos; en la hidroelectricidad en Ecuador y la transmisión en Venezuela; ni, dentro de las renovables, en la eólica o solar en Chile que en el etanol argentino, mexicano o brasileño; y aun dependerá según sea etanol de maíz o de caña. Aunque todos los sectores y subsectores se verán afectados, en general el de hidrocarburos afronta las mayores dificultades, y con él los países más dependientes del petróleo y el gas. Tal vez no por casualidad, éstos tienden a partir de las condiciones menos favorables, mientras que los dotados de una matriz energética más diversificada parecen menos vulnerables.

El documento examina primero las negociaciones entre los principales actores del mercado del petróleo y el papel jugado por los países latinoamericanos para valorar su capacidad de influencia en la nueva diplomacia petrolera surgida de la crisis. El siguiente apartado propone una visión de conjunto sobre la diferente capacidad económica para responder a la crisis sanitaria de los actores más activos en los mercados de gas y petróleo, mientras que la siguiente sección explora los impactos por países en ambos sectores, sin duda los más perjudicados. A continuación, se analiza el impacto sobre el sector eléctrico, con especial atención a las energías renovables que, en principio, deberían verse menos afectadas. El último apartado resume las principales conclusiones.

América Latina en la nueva diplomacia petrolera

El sector de hidrocarburos está siendo el más afectado a nivel global por las crisis gemelas causadas por la pandemia y el hundimiento de los precios, y América Latina no es una excepción. La guerra de precios desatada a principios de marzo entre Rusia y Arabia Saudí para capturar cuota de mercado y expulsar a los productores de hidrocarburos no convencionales estadounidenses no podía darse en peor momento. Efectivamente, los productores estadounidenses se han visto muy dañados, con los precios del petróleo en algunos de sus hubs cayendo por debajo de los 10 dólares por barril (caso del crudo de Dakota del Norte), y en el caso de Canadá, por debajo de los 4 dólares (para el crudo de Alberta). Pero, como ha quedado demostrado, lanzarse a una guerra de precios en medio de una pandemia supuso un grave error de cálculo.

Los propios corredores de ese peligroso juego del cobarde, como se denomina en teoría de juegos, han intentado rectificar al borde del abismo aceptando promover un acuerdo casi contra natura y a tres bandas entre la OPEC+, el G20 y la Agencia Internacional de la Energía (AIE) para reducir la oferta mundial entre 10 y 20 millones de barriles diarios (mbd). La cantidad oscila en ese amplio rango según a quién se escuche y, sobre todo, a quién se dé credibilidad. No obstante, como ocurre en la recordada escena de Rebelde sin causa, tanto Rusia como Arabia Saudí corren el riesgo de engancharse la manga en la manecilla de sus respectivos vehículos y precipitarse por el acantilado, arrastrando consigo a todo el sector del petróleo y el gas.2

Entre los daños a terceros de esa guerra de precios que ha profundizado el colapso de la demanda inducido por la extensión de la pandemia, figura de manera prominente el impacto sobre los productores latinoamericanos de crudo. Y en la medida en que muchos de los contratos de gas de la región están indexados a los precios del petróleo y compiten con las exportaciones estadounidenses, que también están en precios mínimos históricos, los productores de gas se han visto igualmente perjudicados. Y también las cotizaciones de las petroleras, que han registrado caídas récord desde el inicio de la guerra de precios el pasado 7 de marzo hasta el 13 de abril: en apenas un mes el desplome ha sido del 29% para la colombiana Ecopetrol, del 36% para la brasileña Petrobras y del 45% para la argentina YPF.

La participación latinoamericana ha sido relevante en los acuerdos alcanzados, aunque ha habido ausencias relevantes, especialmente en la OPEP. Venezuela, miembro fundador y halcón histórico del cártel, y único miembro latinoamericano tras la salida de Ecuador a principios de año, no ha tenido ningún peso en las negociaciones, pues su producción está en caída libre y exenta de cuota. En el lado propositivo, Brasil se ha ofrecido en el G20 a recortar su producción, aunque en realidad haciendo de la necesidad virtud, pues la caída de precios, la destrucción de demanda y la falta de suficiente capacidad de almacenamiento le obligaba a reducir la producción en todo caso.

Pero sin duda el principal actor latinoamericano ha sido México, en el marco de la OPEP+, conformada por la OPEP y 10 países más entre los que están Rusia y México. Este último se ha negado a reducir su producción en 400.000 barriles diarios (bd) para cumplir con el recorte del 23% propuesto para todos los participantes. De hecho, la negativa mexicana estuvo a punto de hacer fracasar las negociaciones de la OPEP+, pese a la oferta de EEUU de hacerse cargo de la reducción restante de 300.000 bd en un desbordamiento de las negociaciones hacia el G20. Arabia Saudí no quería sentar precedentes y, sobre todo, no quedaba claro a nadie como piensa EEUU aplicar esa reducción adicional. Tras la entrada en terreno negativo de los futuros de mayo del WTI el 20 de abril, como resultado del desbordamiento de la capacidad de almacenamiento estadounidense, la posibilidad de que el regulador de Texas a cargo de un eventual recorte conjunto se ha desvanecido, pues las compañías privadas ven inevitable que a esos niveles de precios se produzca un recorte de la producción por las propias fuerzas del mercado.

El acuerdo fue intermediado por Donald Trump y presentado por el presidente López Obrador como un éxito negociador, aunque el enfado de los restantes participantes en la OPEP+ ha sido tan severo que se contempla la posibilidad de expulsar a México del grupo. La reunión de la OPEP+ también contó con observadores invitados (la denominada OPEP++), algunos de ellos latinoamericanos, que no entraron en ningún momento a discutir cuotas ni reducciones formales ni pautadas de su producción: Argentina, Colombia, Trinidad y Tobago, y Ecuador, que abandonó la OPEP a principios de año.

Argentina, Brasil y México también participaron en este ejercicio de diplomacia petrolera como miembros del G20, y México además como miembro de la AIE al formar parte de la OCDE. Sin embargo, la participación de G20 y AIE está literalmente en el aire, con unos compromisos que probablemente nadie piensa cumplir ni, en su caso, sabría cómo hacerlo. Para algunos de los países del G20 que han comprometido recortes, éstos resultan difíciles de aplicar sin incumplir su legislación anti-cártel, mientras que muchos miembros de la AIE no tienen tan claro el programa de compra de crudo para rellenar sus reservas estratégicas, como lo ha manifestado EEUU. Otros países del G20 que han comprometido compras para sus reservas estratégicas, como China y la India, tampoco han adoptado compromisos vinculantes. Y mejor, dado que la evolución de los acontecimientos ha mostrado que no hay capacidad de almacenamiento para tanto crudo excedente.

En realidad tampoco importa mucho, dada la aritmética más bien simple de los actuales fundamentales del mercado: de un lado, una reducción de la oferta, en el mejor de los casos, de 20mbd: 10 mbd por parte de la OPEP+, más otra de unos 5 mbd prometida por el G20, y otros tantos a retirar del mercado por las compras de reservas estratégicas de China y la India, así como por ciertos miembros de la AIE que casi prefieren no darse por enterados;3 por otro, una caída de la demanda que la AIE estima en casi 30 mbd para abril,4 y cuya recuperación progresiva sigue siendo contingente a la remisión de la crisis sanitaria, el fin de los confinamientos y el reinicio paulatino de la actividad económica.

En suma, aunque los países latinoamericanos han estado presentes en la nueva arquitectura petrolera mundial, su influencia ha sido limitada, salvo en el caso mexicano y no en el sentido más constructivo. Vista la evolución de los mercados, resulta evidente que sólo la recuperación de la demanda puede restablecer una mínima estabilidad de los precios, por lo que la irrelevancia de los productores latinoamericanos en la diplomacia petrolera es ampliamente compartida, incluso por los actores principales. El 20 de abril, por primera vez en la historia, los futuros a un mes del WTI cayeron a terreno negativo, hasta tocar los -40 dólares, evidenciando el fracaso de los acuerdos mencionados y la incapacidad de EEUU y muchos otros países de seguir almacenando crudo en unas instalaciones ya repletas.5

Productores de petróleo y gas: visión de conjunto de una situación heterogénea

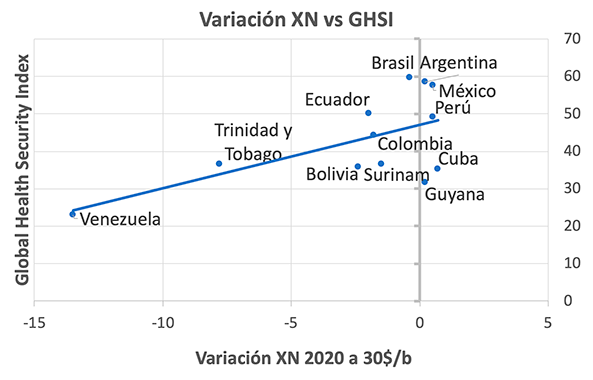

Al margen de su papel en las negociaciones, la situación de los sectores del petróleo y el gas es muy diferente en los principales productores latinoamericanos, y también lo es la capacidad que brinda a sus economías para afrontar la crisis sanitaria de la pandemia. Como punto de partida, la Figura 1 muestra la distribución de algunos países de interés para el análisis relacionando el impacto esperado de la caída de los precios del petróleo sobre sus exportaciones y su situación de salud pública. El gráfico no pretende establecer correlaciones, ni mucho menos causalidades, sino exponer cómo algunos de los países más perjudicados por la crisis debido al deterioro de sus exportaciones netas son los que se encuentran en una peor situación de salud pública de partida.

Venezuela parece el país más vulnerable, con la mayor caída del valor de sus exportaciones netas (XN = -13,5%) y el GHSI más bajo de la región (posición 176/195 en el ránking de GHSI, entre Djibouti y Burundi). Los otros países por debajo de la línea de tendencia son Bolivia (-2,4% en XN y GHSI 102/195), Surinam (XN = -1,5%; GHSI 100/195), Guyana (XN = 0,2%; GHSI 137/195) y Cuba (XN = 0,7% y GHSI 110/195). Surinam se incluye por el potencial de los descubrimientos offshore y Cuba como potencial re-exportador del petróleo venezolano. Como otros importadores netos de energía, la bajada del precio del petróleo mejora el valor de las exportaciones netas cubanas: quizá no las importaciones de crudo venezolano, pero sí las pagadas a precio de mercado como las rusas.

Por encima de la línea de ajuste, el país más vulnerable parece Trinidad y Tobago (XN = -7,8%; GHSI 99/195). Ecuador (XN = -2%; GHSI 45/195), Colombia (XN = -1,8%; GHSI 65/195) y Brasil (XN =- 0,4%; GHSI 22/195) están entre los países por encima de la línea de tendencia que registrarían un descenso de sus exportaciones netas, pero Brasil tiene el GHSI más alto de América Latina, muy cercano a los índices europeos (como referencia, España tiene un GHSI = 65,9 y ocupa el puesto 15º del ránking). Los países restantes registrarían un aumento de sus exportaciones netas: Argentina (XN = 0,2%; GHSI 25/195), Perú (XN = 0,5%; GHSI 49/195) y México (XN = 0,5%; GHSI 28/195), con Argentina situándose como segundo país con mayor GHSI regional, mientras que México ocupa la cuarta plaza tras Chile.

Las implicaciones fiscales de la caída de precios del petróleo también deben destacarse, en la medida en que el descenso de ingresos afecta a la capacidad de los países para responder a la crisis sanitaria, pero también para activar medidas de estímulo y propiciar la recuperación económica. Según algunas estimaciones, cada bajada de 10 dólares en el precio del barril representa una pérdida de ingresos fiscales cercana al 1% del PIB en Ecuador y Venezuela, y alrededor de la mitad en Brasil, Colombia y México. Además, el precio del petróleo que requerían muchos productores latinoamericanos para alcanzar el equilibrio fiscal (fiscal break-even) era ya muy superior a las cotizaciones del barril antes del desplome iniciado en marzo.6 Y sin contar con el impacto fiscal añadido de los confinamientos. Los propios presupuestos para 2020 de muchos productores también se elaboraron con precios muy superiores a los actuales: alrededor de 50 dólares/barril en Ecuador y México, unos 60 dólares/barril en Brasil y Venezuela, y casi 70 dólares/barril en Colombia.7 México, Brasil, Colombia, Ecuador, Bolivia y Venezuela, que dependen de los ingresos del petróleo y el gas para financiar sus presupuestos, sufrirán mucho los bajos niveles de precio.8

Finalmente, el impacto sobre el crecimiento económico promete también ser muy importante. Según el Banco Mundial, la elasticidad parcial del crecimiento económico de cada país latinoamericano varía considerablemente. Según sus estimaciones para un grupo seleccionado de países (que no incluye a Ecuador, Bolivia ni Venezuela, previsiblemente entre los más afectados), la elasticidad parcial de la tasa de crecimiento del PIB a la caída de los precios de la energía es muy elevada. Un descenso de un 1% de los precios de los recursos energéticos repercutiría en caídas de la tasa de crecimiento del PIB de entre 0 y 0,5 puntos porcentuales para productores de hidrocarburos como Argentina, Brasil, Colombia o México.9

Productores de petróleo y gas: impacto por países

Tras la visión de conjunto de la sección anterior, ésta ofrece un breve recorrido por la realidad nacional de los principales productores latinoamericanos.

En Argentina, el desplome de los precios del gas y el petróleo supone un golpe muy duro para la explotación de los ingentes recursos de hidrocarburos no convencionales de Vaca Muerta. Sus elevados costes requieren precios de entre 45 y 50 dólares por barril para que resulte rentable, pero incluso con precios superiores la inversión estaba casi paralizada desde la elección de Alberto Fernández por el aumento del riesgo político.10 Sin embargo, algunos analistas consideran que, contra-intuitivamente, las peculiares características de la producción no convencional desincentivan la interferencia de gobiernos y eventuales expropiaciones.11

La caída de los precios disipa las dudas, pues a los niveles actuales la producción de gas y petróleo resulta inviable para nuevos proyectos, y los ya existentes operan en muchos casos con costes marginales superiores.12 El gobierno de la provincia de Neuquén y varias empresas productoras han demandado un precio sostén temporal (el denominado “barril criollo”) en el entorno de los 45-50 dólares, más del doble del precio actual del WTI. Sin embargo, la medida plantea dificultades por la oposición de YPF, principal operador del país, y su elevado coste económico en un momento en el que Argentina necesita el apoyo del FMI para renegociar su deuda.13

La caída de la demanda de combustibles por el confinamiento está dejando a YPF sin almacenamiento, por lo que cerró el 50% de sus pozos en Loma Campana, principal área de Vaca Muerta. Otras compañías también han reducido su producción, aunque sin hacer pública la magnitud. En sentido contrario, las importaciones de Gas Natural Licuado (GNL) de la empresa estatal Integración Energética Argentina (Ieasa) están registrando los precios más bajos de la historia de la compañía, con el consiguiente ahorro para el país.14

El hundimiento de los precios del crudo también afectará seriamente a Bolivia, cuyos contratos de gas están indexados al petróleo mediante la denominada “fórmula mágica”, que Bolivia aplica desde los años 90, con algunas modificaciones, en los contratos con Brasil y Argentina. Para Brasil, dichas fórmulas se actualizan cada seis meses en base a promedios ponderados, y para Argentina cada tres, y no implican que precios negativos del WTI impliquen precios negativos ni nulos del gas boliviano, pero sí descensos muy importantes.15 Este impacto se verá reforzado por las consecuencias económicas de la crisis sobre sus dos mercados de exportación, Brasil y Argentina, que ya habían reducido sus compras de gas boliviano.

Algunas estimaciones previas al último colapso de precios apuntaban a que los ingresos por exportaciones del gas podrían caer en un 30%-35%, pero sin descartar que puedan ser mayores si Argentina entra en mora y a Bolivia deja de compensarle exportar su gas a precios tan bajos, una posibilidad cada vez más real a los precios actuales.16 Además, el contrato con Petrobras expirado el año pasado fue prorrogado temporalmente por el gobierno de transición con la misma indexación de precios, pero menores volúmenes. Ahora deberá negociarse un nuevo contrato que resultará clave para el futuro gasista y económico de Bolivia, en un momento de inestabilidad política, declive de la producción y dificultades para aumentar la inversión en exploración que permita reponer las reservas del país.17

En Brasil, Petrobras ha sido la gran petrolera más activa en recortar producción e inversiones. Planea reducir su producción de petróleo en 200.000 bd para responder al colapso de precios y demanda, y dejar ociosas las plataformas de aguas poco profundas de mayores costes de extracción que no ha conseguido vender en los últimos meses.18 En el Presal, una de las regiones petroleras de mayor crecimiento de producción esperado en los próximos años, el precio de equilibrio (breakeven price, o precio necesario para cubrir los costes de producción) se sitúan en los 35-45 dólares por barril, lo que pone en claro riesgo la rentabilidad de la producción, especialmente en los pozos de extracción más costosa.

Antes del hundimiento de los precios, el gobierno ya preveía pausar la convocatoria de nuevas rondas de exploración tras las numerosas concesiones de los últimos años, pero ahora el parón parece obligado.19 Petrobras también planea reducir sus inversiones, tanto en upstream como downstream, revisando a la baja sus planes de inversión en unos 3.500 millones de dólares y suspendiendo la venta de ocho refinerías que figuraba en su plan de desinversiones. El impacto también puede ser importante sobre el mercado del gas, retrasando la nueva ley gasista y el programa del gobierno para crear un mercado del gas abierto y competitivo.20

En Colombia, el coste de extracción medio del crudo es menor que en Argentina o Brasil, situándose en una media ligeramente por debajo de los 30 dólares/barril en los campos de Ecopetrol, pero el colapso del mercado ya se ha traducido en cierres de pozos y miles de despidos.21 Ecopetrol, la compañía nacional participada en un 88,5% por el Estado y que representa alrededor del 60% de la producción, ha anunciado una reducción del capex (inversiones en bienes de capital) de 1.200 millones de dólares.

A principios de enero, China suspendió las compras de petróleo a Colombia por la disminución de actividad en sus refinerías, lo que afectará negativamente a la producción, pues en 2019 representó el 11% de los ingresos totales de exportación colombianos.22 Colombia tiene además un problema de agotamiento de sus campos, con una ratio de producción/reservas de unos ocho años, por lo que la esperanza de la menguante producción petrolera del país estaba en desarrollar sus recursos no convencionales y seguir la estela de la revolución del fracking en EEUU. La propuesta ya encontraba una oposición previa entre la población, pero a los precios actuales ha dejado de tener sentido, paralizando los proyectos piloto.23

La situación económica en Ecuador es una de las más difíciles de la región, y el gobierno afronta una inestabilidad social muy importante que le obligó en 2019 a revertir un paquete de reformas económicas ante las revueltas populares en todo el país.24 Aunque la caída de precios supone una oportunidad para reformar el regresivo sistema de subsidios a los combustibles fósiles, el gobierno es muy dependiente de los ingresos petroleros y ha tenido que aplicar nuevos recortes de urgencia. El bajo nivel de precios del WTI, de referencia en el país, ha hecho que alguna venta reciente haya tenido que ser cancelada porque los dos únicos compradores hicieron pujas con enormes descuentos de precio.

A los niveles actuales de precios y dada la limitada capacidad de almacenamiento, la reducción de la producción parece inevitable, especialmente considerando el descenso del consumo interno por el confinamiento y la caída de la actividad económica, lo que también ha obligado a reducir el refino. A ello se suma el complicado acceso a la región del Amazonas, donde están los campos de petróleo, dada la vulnerabilidad de las comunidades indígenas a los posibles contagios, lo que ha obligado a establecer estrictos protocolos.25 En otra vuelta de tuerca a la ya de por sí difícil situación del sector petrolero, un corrimiento de tierras el pasado 7 de abril dañó varios oleoductos y redujo la producción de 512.000 bd a principios de abril a apenas 70.000 bd.26

En Guyana, lo que prometía ser una de las historias de éxito de 2020 puede terminar en cierta decepción. Exxon sigue esperando empezar a producir unos 120,000 bd de crudo, a los que seguirían otros 200.000 a partir de 2022 y nuevos barriles de otros proyectos en curso, incluido uno de Repsol. El país empezaba a proyectarse como un modelo para escapar a la maldición del petróleo por su adhesión a la Iniciativa para la Transparencia de las Industrias Extractivas (EITI, por sus siglas en inglés), la creación de un fondo petrolero y la adopción de una estrategia de desarrollo sostenible a financiar por los ingresos del petróleo.27 El proyecto en marcha de Exxon no parece amenazado, pese a tener costes operativos superiores a los 35 dólares/barril. Pero la combinación del colapso de precios y una elección presidencial con sospechas de fraude frenarán el desarrollo de otros nuevos, y ya está dificultando la comercialización de la parte del crudo correspondiente al Estado. Con todo, el FMI prevé que registrará el crecimiento del PIB más alto del mundo en 2020, casi un 53%, aunque lejos del 86% previsto antes de la crisis.28

La política energética de México bajo la presidencia de López Obrador se basa en recuperar la producción de petróleo, una de las medidas estrella de su Cuarta Transformación (4T), que la crisis parece haber paralizado.29 Por ello, le resultaba inviable políticamente rectificar ese resultado y aceptar el recorte de 400.000 bd exigido por la OPEP+. La realidad es que la demanda de combustibles se ha hundido (en la primera quincena de abril, la de gasolina un 60% y la de diésel el 35%) y que PEMEX, la compañía petrolera nacional, no dispone de capacidad de almacenamiento y ha recurrido al costoso procedimiento de almacenar su crudo en petroleros.30 Además, los descuentos de precios de Arabia Saudí pueden agravar la situación de PEMEX, que los analistas consideran la empresa petrolera latinoamericana más afectada por el hundimiento de los precios, especialmente con los futuros del WTI en negativo.31

Por otro lado, el gobierno mexicano está inmerso en un plan de inversiones energéticas de 13.000 millones de dólares, en el que destaca la ampliación de la capacidad de refino del país, pese a que ésta se encuentra en apenas el 30% por los bajos niveles de mantenimiento. El plan, que el presidente pretende apuntalar con la limitación de las exportaciones de crudo, incluye la construcción de la refinería de Dos Bocas en su Tabasco natal, con un coste estimado de 8.000 millones de dólares ya considerado inviable por muchos expertos.32 En la actual coyuntura de caída de la demanda mundial, regional (EEUU está cerrando refinerías) y nacional de crudo, mantener semejante programa de inversiones parece todavía más irracional. Algunos analistas mexicanos consideran que López Obrador tendrá que optar entre revertir el nacionalismo de su política petrolera y aprovechar las posibilidades que ofrece la reforma energética de 2013, especialmente las empresas mixtas de PEMEX con compañías internacionales, o emprender una huida hacia adelante y radicalizar aún más su postura.33

Ya en fechas recientes, PEMEX tuvo que rebajar el precio del crudo Maya, y aunque México cuenta con una cobertura parcial de sus ingresos del petróleo (aproximadamente en unas 2/3 partes), se prevé que los ingresos petroleros serán un 20% menores a los aprobados por el Congreso para 2020. Pese a que el gobierno pretende reducir la carga fiscal de PEMEX en 2.500 millones de dólares, la mala situación financiera de la compañía desaconseja nuevas emisiones de deuda, dado el rápido aumento del rendimiento exigido a sus bonos y un vencimiento de 6.000 millones de dólares este año.34 Los bonos de PEMEX fueron rebajados a categoría de bono basura por Fitch el pasado 3 de abril y por Moody’s el 17, lo que inducirá una salida de inversores y un aumento del coste de financiación.

El orden alfabético deja para el final a Venezuela,35 el país más afectado por el desplome de precios y demanda causado por el Gran Confinamiento. La crisis percute sobre una situación previa de colapso de la producción y de su industria petrolera, sometida a sanciones y con la compañía petrolera nacional PdVSA descapitalizada (financiera y humanamente). En enero de este año, Venezuela produjo 882.000 bd, la cifra más baja desde 1945 y un 68% menos que en 2013, cuando Nicolás Maduro llegó a la presidencia.36 La producción en marzo cayó en 155.000 bd respecto a enero, y algunos analistas prevén un descenso del 45% mensual en abril.37 La situación ha obligado a PdVSA a vender su crudo con grandes descuentos y a pérdidas: frente a un precio medio de exportación de más de 40 dólares de 2019, el 17 de abril el precio de la cesta venezolana cerraba a 13 dólares/barril.38 Al igual que en Ecuador, una vez agote su capacidad de almacenamiento deberá recortar la producción a niveles desconocidos desde el primer boom petrolero venezolano del período de entreguerras. Por el momento, PdVSA está consiguiendo petroleros para la exportación, pero su planificación ya no es mensual, sino semanal.

El actual contexto del mercado del petróleo tiene ahora un impacto mayor sobre la producción que las sanciones. Pese a las noticias de un endurecimiento de las mismas,39 no parece que esto tuviera un efecto adicional: la situación de Chevron bajo la licencia número 8E emitida por el Tesoro estadounidense ha cambiado, pues la compañía está cerrando sus campos y ha dejado de perforar porque el precio está por debajo del coste de producción; y el valor actual de la licencia ya no estriba en mantener la producción, sino en mantener la presencia en el país esperando la recuperación del mercado y poder seguir pagando las nóminas y los alimentos a sus empleados.40 China ha dejado de comprar petróleo venezolano, y aunque la india Reliance ha seguido haciéndolo, no está claro hasta cuándo ni en qué cantidad.

Esta situación ha obligado a PdVSA a recurrir a empresas poco habituales, muchas de ellas mexicanas, en operaciones de swap de petróleo por alimentos que en principio no están sometidas a sanciones. Aunque algunas son conocidas, como Libre Abordo (con un plan para comprar hasta 15 millones de barriles de crudo venezolano),41 otras son empresas de reciente creación sin historial en el mercado del petróleo. Independientemente de la veracidad de los rumores respecto a la naturaleza y conexiones de tales empresas, estos mecanismos reducen la transparencia de la comercialización del crudo venezolano, tanto en lo referente a sus condiciones contractuales y de precio como a los actores implicados. El colapso del refino, las sanciones y la carencia de divisas han generado una gran penuria de combustibles, creando cuellos de botella en todos los sectores económicos e invirtiendo los flujos de contrabando con los países vecinos. La falta de combustible no sólo está afectando al suministro de alimentos, debido a la pérdida de cosechas y falta de medios de transporte, sino que los propios trabajadores de PdVSA no pueden acudir a trabajar, y algo semejante ocurre en amplios sectores de la economía.

Electricidad y renovables

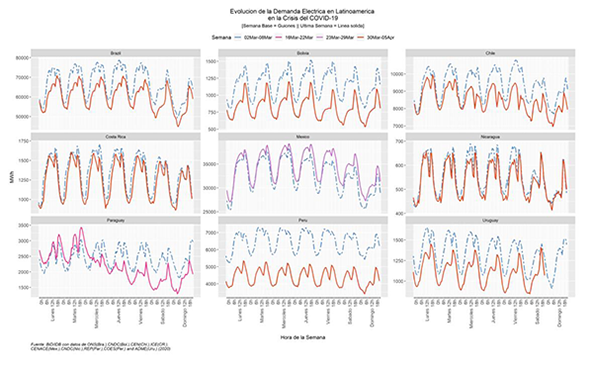

Aunque menos afectados que el del gas y el petróleo, el sector eléctrico y el de las energías renovables también afrontan retos importantes ante la crisis del coronavirus. El problema más inmediato del sector eléctrico es el descenso de la demanda, que afecta tanto a la generación como al transporte y la distribución. El impacto depende mucho del momento en que se decretaron medidas de confinamiento, su severidad y la propia naturaleza de la actividad económica del país. La Figura 2 muestra la evolución de la demanda eléctrica en algunos países seleccionados, en la que se aprecian fuertes descensos en Perú, Brasil, Bolivia, Chile, Paraguay y Uruguay; en cambio, la reducción es relativamente menor en México, Costa Rica y Nicaragua.

Venezuela es de nuevo un caso aparte, pues lo que parece estar detrás de la caída del consumo no es la falta de demanda, sino de capacidad del sector eléctrico para seguir generando y, quizá en mayor medida, asegurar la transmisión. Todos los esfuerzos están puestos en mantener una mínima estabilidad en Caracas, pero en Occidente hay apagones cada vez más prolongados y frecuentes, e incluso en Oriente empieza a haber fallos pese a albergar la planta hidroeléctrica de Guri. Algunos analistas estiman que el hundimiento de la generación térmica ha hecho que Guri represente alrededor del 75% de la generación eléctrica, de la cual depende de manera creciente todo el sistema eléctrico. Aunque hay capacidad de generación disponible en el Oriente, el mal estado de las líneas de transmisión hace que no sean capaces de transportar más electricidad. El mal funcionamiento del sistema eléctrico venezolano se debe al mal estado de sus infraestructuras, que genera cuellos de botella que no pueden achacarse a la crisis, pero limita su capacidad de respuesta.

Las caídas son más pronunciadas en países con medidas de confinamiento más estrictas y tempranas, así como en las economías más mecanizadas, como la industria en Brasil o la minería en Bolivia, Chile y Perú. El impacto se aprecia también en la pauta del consumo, pues los países con medidas más restrictivas muestran descensos más acusados en el horario laboral, entre las 10 y las 16 horas del día, para luego recuperarse en parte con la llegada de la noche por el consumo de los hogares. Por el contrario, los países que tardaron más en tomar medidas de confinamiento registran menores caídas y pautas horarias algo menos divergentes con la situación previa a la crisis, como México, Nicaragua o Costa Rica. Sin embargo, en aquellos países con un mayor peso de los servicios (turismo, comercio minorista), una menor reducción del consumo eléctrico puede implicar impactos económicos similares, o incluso superiores, al padecido por economías más electro-intensivas.42

Debido a la caída de la demanda y la obligación de pagar contratos por oferta contratada en firme, es probable que algunas empresas eléctricas experimenten problemas de liquidez. El conjunto del sector eléctrico también afronta, quizá en mayor medida que el de hidrocarburos, problemas derivados de las interrupciones de la cadena de suministros en equipamientos, lo que puede acarrear demoras en la ejecución de los proyectos e incluso su paralización invocando causa de fuerza mayor. También deben considerarse las dificultades añadidas para el mantenimiento del sistema, tanto por los desplazamientos como por el material necesario para llevarlo a cabo.

Respecto al impacto sobre el despliegue de las energías renovables, aunque comparativamente menor, pueden anticiparse varios efectos negativos a corto plazo. En primer lugar, son previsibles retrasos en el lanzamiento de nuevas subastas, que ya suponen el grueso de la nueva capacidad de renovables en América Latina, y han llevado a un rápido crecimiento en la inversión a unos precios cada vez más competitivos frente a la generación con hidrocarburos y la hidroelectricidad. Otro riesgo potencial es el descenso a corto plazo de la financiación para nuevos proyectos renovables, que dependerá mucho de la duración de la crisis sanitaria y los recursos que consuma, así como de su impacto sobre la demanda eléctrica. Las empresas de renovables también afrontan un mayor riesgo si los acuerdos de venta de electricidad (PPA en su acrónimo inglés, Power Purchase Agreement) están fijados en monedas locales que pueden verse afectadas por devaluaciones, o, si el comprador es una empresa pública con problemas financieros, que ésta pueda llegar a entrar en mora.43

La importancia de China en la cadena de valor de las renovables está teniendo un impacto especialmente importante sobre el sector en todo el mundo, con el consiguiente riesgo añadido de retrasos en la ejecución de los proyectos.44 Un caso aparte es el del etanol de caña en Brasil (segundo productor mundial tras EEUU), muy afectado por la caída de la demanda de combustibles, y cuyo precio está por debajo del coste de producción justo cuando comienza la cosecha de caña de azúcar; algo semejante ocurre en Argentina, tanto con el etanol de caña como con el de maíz.45 Como en este caso, la caída del precio del gas y el petróleo también puede reducir la competitividad-precio percibida de otras tecnologías renovables en la generación eléctrica y desincentivar su despliegue, siempre a corto plazo. A diferencia de lo que ocurre en Europa y otros países industrializados, donde las preferencias de la población, las regulaciones ambientales y los compromisos climáticos erosionan la tracción de unos precios relativos bajos de los hidrocarburos, en América Latina tanto el espacio de política energética de los gobiernos como de las estrategias empresariales resulta más amplio.

En sentido contrario, las crisis gemelas del coronavirus y los hidrocarburos también ofrecen oportunidades para las energías renovables, más allá de que las tendencias a medio y largo plazo se mantendrán favorables en términos de competitividad y sostenibilidad. Así, si los precios de los hidrocarburos se mantienen bajos en el tiempo de manera más o menos sostenida, pueden expulsar a los inversores de ese sector y atraerlos hacia el renovable en busca de rendimientos más altos. También debería permitir una reducción de los elevados subsidios a los combustibles fósiles vigentes en muchos países de la región, favoreciendo simultáneamente el despliegue de las renovables, la lucha contra la polución (importante en muchas ciudades latinoamericanas y que agrava las consecuencias sanitarias de la pandemia de COVID-19) y contra el cambio climático. La descapitalización de las compañías nacionales de hidrocarburos también puede reducir su posición de incumbentes, facilitando otras reformas energéticas que han sido capaces de bloquear hasta la fecha y que redundarían en una mayor competencia y eficiencia del sector eléctrico y energético en general.

Finalmente, como ha destacado la CEPAL, para responder a la crisis América Latina debe avanzar hacia un modelo de desarrollo más sostenible a través de una mayor integración. Aunque este enfoque puede pecar de un voluntarismo ingenuo, sí cabe abogar en el corto y medio plazo por una mayor cooperación y colaboración regional a nivel sectorial, y el sector eléctrico y renovable ofrece esa oportunidad de integración funcional. En esa línea, la Organización Latinoamericana de la Energía (OLADE) apuesta por que la crisis proporcione una oportunidad para impulsar la hasta ahora fallida integración energética de la región mediante un tratado ad hoc de integración eléctrica e impulso a las renovables, con financiación y apoyo técnico de los organismos financieros internacionales y regionales. El Tratado podría incluir un compromiso de integración eléctrica para un año dado a partir del cual sólo se construyesen plantas de generación eléctrica renovable. Los países más dependientes de los hidrocarburos podrían acceder a financiación para mitigar el impacto y acelerar su reconversión hacia una generación sostenible mediante la participación en un mercado más amplio.47

Conclusiones

El papel de los países latinoamericanos en la diplomacia petrolera para responder a la crisis de demanda ha sido relevante tanto por las presencias como por las ausencias. En el seno de la OPEP, Venezuela no ha tenido ningún peso en las negociaciones por estar exento de cuota. Dentro del G20, Brasil se ha comprometido a recortar su producción haciendo de la necesidad virtud, pues estaba abocada a ello en todo caso. Pero la estrella latinoamericana, esta vez en el marco de la OPEP+, ha sido México, negándose a reducir su producción en la cantidad acordada y obligando a EEUU a asumirla parcialmente en el G20. Así, aunque los países de la región han sido invitados al estreno de la nueva arquitectura petrolera mundial, su protagonismo ha sido limitado, con la salvedad de México en el papel de villano. En todo caso, tras registrar los futuros de mayo del WTI precios negativos, esa irrelevancia de los productores latinoamericanos en la diplomacia petrolera es ampliamente compartida.

Los productores latinoamericanos de gas y petróleo se están viendo afectados severamente, pero no de manera homogénea. La combinación de situaciones sanitarias de partida diferentes e impactos económicos de distinta magnitud dibuja un escenario muy diverso. Venezuela, Trinidad y Tobago, Bolivia, Ecuador y Colombia, por ese orden, presentan las combinaciones de indicadores sanitarios y exportaciones netas más complicadas, pero con un rango de variación muy elevado entre el previsible desastre humanitario de Venezuela y una situación más manejable en Colombia. Perú, México, Argentina y Brasil presentan una combinación de variables más favorable, aunque la heterogeneidad de la región exige una evaluación por países. El impacto fiscal de la caída de los precios del petróleo y el gas es igualmente heterogéneo, siendo Venezuela y Ecuador los más perjudicados, mientras que en el plano empresarial PdVSA, PEMEX, YPFB e YPF serían las más afectadas.

Aunque menos que los hidrocarburos, el sector eléctrico también está sufriendo descensos pronunciados de la demanda en aquellos países con medidas de confinamiento más estrictas y tempranas y una estructura económica más electro-intensiva. La demanda eléctrica ha caído con fuerza en Perú, Brasil, Bolivia, Chile, Paraguay y Uruguay, mientras que el descenso parece comparativamente menor en países como México, Costa Rica y Nicaragua. Venezuela es un caso aparte, con una profundización del deterioro de la capacidad de funcionamiento de su sistema eléctrico y apagones generalizados. En el resto de países, la caída del consumo eléctrico puede generar problemas de liquidez y riesgos ante eventuales devaluaciones o moras.

Las energías renovables parecen menos afectadas, aunque pueden sufrir efectos negativos a corto plazo, como retrasos en la convocatoria de nuevas subastas y una menor financiación. En cambio, el creciente papel de China en la cadena de valor de la industria renovable sí parece estar teniendo un mayor impacto en el sector. Además, la caída de precios de los hidrocarburos podría reducir su competitividad a corto plazo más que en los países industrializados, donde las preferencias de los ciudadanos y las regulaciones ambientales y climáticas limitan en mayor medida el espacio de política energética de los gobiernos y las estrategias empresariales.

Para cerrar con una reflexión constructiva, la crisis también abre oportunidades energéticas para la región. Si los precios de gas y petróleo se mantienen bajos, pueden atraer a los inversores hacia los proyectos renovables buscando rentabilidades mayores y/o más estables. También permitiría reducir los subsidios a los combustibles fósiles, reduciendo la contaminación y contribuyendo a la lucha contra el cambio climático. Por otro lado, la erosión de la posición dominante de los incumbentes puede desbloquear otras reformas energéticas introduciendo una mayor competencia y eficiencia. Además, el sector energético brinda un vector de recuperación canalizando los estímulos económicos hacia una integración eléctrica regional protagonizada por las renovables, ofreciendo a los países más afectados por la crisis de los hidrocarburos incentivos para mitigar el impacto y acelerar su reconversión hacia un modelo energético más sostenible ambiental y económicamente.

Gonzalo Escribano

Director del Programa de Energía y Cambio Climático del Real Instituto Elcano y profesor titular de Política Económica en el Departamento de Economía Aplicada de la Universidad Nacional de Educación a Distancia (UNED) | @g_escribano

1 Banco Mundial (2020), “La economía en los tiempos del Covid-19”, LAC Semiannual Report, abril, Washington DC.

2 Gonzalo Escribano y Lara Lázaro Touza (2020), “Energía, clima y coronavirus”, ARI, nº 31/2020, Real Instituto Elcano, 27/III/2020. Hay una versión en inglés en formato Documento de Trabajo, más exhaustiva y actualizada, aunque dado el ritmo de los acontecimientos en el mercado del petróleo toda actualización queda rápidamente obsoleta: “Oil markets, energy transition, climate governance and COVID-19: the short, the medium and the long term”.

3 Para un tratamiento más detallado de los acuerdos y sus limitaciones, véase el artículo de opinión “Pascua petrolera”, publicado el 14/IV/2020 en Expansión y disponible en la web del Real Instituto Elcano.

4 AIE (2020), “Oil Market Report”, abril.

5 John van Schaik (2020), “Storage shortage causes cushing blockage”, Oil Daily, Energy Intelligence, 21/IV/2020.

6 Mauricio Cárdenas (2020), “The impact of coronavirus and the oil price war on Latin America”, State of the Planet Blog Post, Earth Institute, Columbia University, 18/IV/2020.

7 The Dialogue (2020), “Pandemic and price collapse: impacts for energy in Latin America”, 27/III/2020.

8 Latin America Watch (2020), 13/IV/2020.

9 Banco Mundial (2020), “La Economía en los Tiempos del Covid-19”, LAC Semiannual Report, abril, Washington DC, tablas 1 y 2, p. 22.

10 The Dialogue (2020), op. cit.

11 Francisco J. Monaldi, Gabriel Collins, Jim Krane, Kenneth B. Medlock III y Mark P. Jones (2020), “Shale renders the ‘obsolescing bargain’ obsolete: political risk and foreign investment in Argentina’s Vaca Muerta”, Baker Institute Working Paper, febrero.

12 Daniel Gustavo Montamat (2020), “Del barril criollo al barril de la pandemia”, El Cronista, 8/IV/2020.

13 Nicolás Gandini (2020), “Barril criollo: el gobierno busca un acuerdo hasta diciembre con revisiones periódicas”, EconoJournal, 6/IV/2020.

14 Latin America Watch (2020), op. cit.

15 Alcides Flores (2020), “La caída del petróleo tiene amortiguador en el gas boliviano”, Página Siete, 21/IV/2020.

16 BNAmericas (2020), “La batalla en dos frentes de Bolivia en exportaciones de gas natural”, 30/III/2020.

17 Álvaro Ríos Roca (2020), “Contratos de exportación de gas de YPFB y sus bemoles”, Página 7, 2/II/2020.

18 Christopher Sell (2020), “In the Big OPEC++ Output Deal, who’s in and who’s out?”, Bloomberg, 6/IV/2020.

19 The Dialogue (2020), op. cit.

20 Institute of the Americas (2020), COVID-19 and Latin America’s energy sector: today, tomorrow and beyond the crisis, Special Report, 8/IV/2020.

21 Ibid.

22 Latin America Watch (2020), op. cit.

23 The Dialogue (2020), op. cit.

24 Gonzalo Escribano (2019), “Ecuador y los subsidios a los combustibles”, ARI, nº 110/2019, Real Instituto Elcano, 15/XI/2019.

25 Institute of the Americas (2020), op. cit.

26 Argus (2020), “Ecuador oil flow tumbles, pipeline repairs advance”, 15/IV/2020.

27 Gonzalo Escribano (2020), “Conjeturas energéticas para 2020: geopolíticas del petróleo, el gas y el Pacto Verde Europeo”, ARI, nº 7/2020, Real Instituto Elcano, 27/I/2020.

28 Actualización de abril de las “Perspectivas de la Economía Mundial del FMI”.

29 Carlos Malamud (2020), “AMLO y el COVID-19”, Post en Blog Elcano, Real Instituto Elcano, 17/IV/2020.

30 Amy Stillman y Jeffrey Bair (2020), “Mexico’s Pemex has too much fuel and nowhere to store it”, Bloomberg, 18/IV/2020.

31 Enrique Campos Suárez (2020), “La 4T y Pemex ante una derrota mundial”, El Economista, 13/IV/2020.

32 Emily Medina (2020), “Continuar con la estrategia de refinación no es viable”, El Financiero, 3/IV/2020.

33 Latin America Watch (2020), op. cit.

34 Arnulfo Rodríguez y Carlos Serrano (2020), “Recomendaciones a Pemex ante recorte a producción petrolera”, BBVA Research, 14/IV/2020.

35 Estas y otras reflexiones sobre Venezuela en el presente documento se han beneficiado de las aportaciones de Patricia Ventura y David Voght (IPDLatinAmerica).

36 Victor Salmerón (2020), “Por qué el derrumbe en el precio del petróleo agrava aún más la bancarrota de la Venezuela de Nicolás Maduro”, Infobae, 9/III/2020.

37 Véase el análisis de David Voght en Institute of the Americas (2020), op. cit.

38 Aymara Higuera (2020), “La cesta local de crudo recayó al culminar la semana, situándose en $13,03”, El Universal, 17/IV/2020.

39 Argus (2020), “US reviews need for Venezuela oil sanctions waivers”, 15/IV/2020.

40 La Licencia General 8E otorgada por el Departamento del Tesoro expira el 22 de abril y se aplica a Chevron y las compañías de servicios Halliburton, Schlumberger, Baker Hughes y Weatherford.

41 Marianna Parraga y Ana Isabel Martinez (2020), “Mexicana Libre Abordo dice planea tomar hasta 15 mln barriles de petróleo venezolano”, Infobae, 24/III/2020.

42 Chueca et al. (2020), op. cit.

43 The Dialogue (2020), op. cit.

44 Michelle Hallack y Ariel Yepez (2020), “Retos del sector de energía con la crisis del Coronavirus”, Blog del BID, 27/03/2020.

45 Nicolás Degano (2020), “Radiografía de la crisis del etanol en medio de la pandemia”, AgrofyNews, 17/IV/2020.

46 CEPAL (2020), “La única opción estratégica en el mediano plazo para mitigar los efectos del COVID-19 en la región es avanzar hacia un nuevo modelo de desarrollo a través de una mayor integración”, Comunicado de prensa, 3/IV/2020.

47 Leonardo Beltrán (2020), “Ante la tormenta perfecta, integración energética”, blog de OLADE, 8/IV/2020.