Tema

La economía argentina es un laberinto complejo. Está plagada de distorsiones, controles, precios del dólar de todo tipo y color, hasta blue, una pléyade de instrumentos financieros con nombres en jeroglífico, detracciones a las exportaciones y autorizaciones previas de importación, déficits fiscales y cuasi fiscales, decretos de necesidad y urgencia y leyes ómnibus, una inflación galopante y una economía en recesión. Este análisis se propone desentrañar el laberinto económico de Argentina separando la paja del trigo y rescatando lo esencial (un back to basics, por su expresión en inglés), usando los mínimos elementos necesarios del análisis económico para intentar arrojar luz sobre el presente y el futuro del programa de estabilización del gobierno del presidente Javier Milei.

Resumen

En los tres meses de mandato del presidente Javier Milei, la inflación escaló 100 puntos hasta el 270% anual y la economía entró en una profunda recesión. Pero las variables financieras evolucionaron de manera muy positiva: se estabilizó el dólar blue, la brecha entre el oficial y el paralelo se desplomó al 30% y las reservas internacionales aumentaron en un 25%.

¿Cómo se explica esta combinación tan atípica: “mal en lo económico y bien en lo financiero”?

La llegada de Milei trajo aparejada la eliminación total o parcial las distorsiones de precios: una devaluación del 100% en el tipo de cambio oficial, liberalización de precios controlados y un ajuste sustancial en las tarifas públicas. El efecto de estas medidas sobre el nivel general de precios fue descomunal. En un periodo de sólo tres meses, el nivel general de precios se multiplicó por 1,7 (un 800% de inflación anualizada).

Semejante shock al nivel de precios produjo una licuación (esto es, una reducción en el valor real) de los pasivos monetarios del Banco Central de la República Argentina (BCRA) de un 38% entre noviembre de 2023 y febrero de 2024. La fuerte iliquidez a raíz de la licuación de pasivos monetarios permitió al BCRA emitir pasivos remunerados a tasas de interés sustancialmente más bajas y forzó a los mercados a venderle dólares al BCRA para procurarse la liquidez que escaseaba. Claro que, la iliquidez también resultó en fuertes presiones recesivas sobre la economía.

El salto en el nivel de precios desembocó también en una fuerte licuación fiscal: el gasto primario real se redujo en los primeros dos meses del año en un 33%, en comparación al mismo bimestre del año anterior. La licuación fiscal le permitió al gobierno pasar de déficit a superávit en el sector público no financiero y reducir el déficit global (fiscal y cuasi fiscal) a menos de la mitad. Asimismo, esta mejora fiscal contribuyó a una reducción notable de las necesidades de financiación con emisión monetaria, muy por debajo de la inflación.

Si el análisis empieza por el salto en el nivel de precios como resultado de la devaluación del tipo de cambio oficial y la eliminación de las distorsiones de precios, todas las demás piezas del puzzle encajan perfectamente: empuje inflacionario, iliquidez, tasas de interés de pasivos remunerados a la baja, compra de reservas, dólar blue planchado, ajuste fiscal, recesión.

La aparente contradicción puede resumirse en una sola frase: subir los precios, para bajar la inflación. Es decir, provocar un salto en el nivel de precios lo suficientemente grande para licuar los pasivos monetarios y el gasto público primario, de manera tal de recomponer el nivel de reservas internacionales y reducir drástica y repentinamente el déficit fiscal (y cuasi fiscal) y la necesidad de financiarlo con emisión monetaria e inflación. Un “viejo truco” muy latinoamericano: licuar para ajustar y luego estabilizar.

¿Puede funcionar?

Para que funcione será necesario lograr el apoyo político del Congreso, en el que el oficialismo está en minoría, para concretar la llamada “Ley Ómnibus” y evitar la derogación del Decreto de Necesidad y Urgencia (DNU), que buscan entre otros objetivos, consolidar con medidas de fondo lo que hasta ahora se consiguió vía licuación y facilitar un acuerdo con el Fondo Monetario Internacional (FMI) que aporte fondos frescos. Sin ese apoyo político y en la medida que los efectos de la licuación se irán disipando por las presiones sociales, económicas y políticas, Argentina corre el riesgo de volver, más temprano que tarde, a la dinámica que trajo al país hasta aquí. Y que resultó en la elección del presidente Milei.

O quizás, esta vez sea diferente.

Análisis

Argentina surfeó la pandemia con una tasa de inflación muy elevada, aunque estable, que osciló entre el 40% y el 50%.

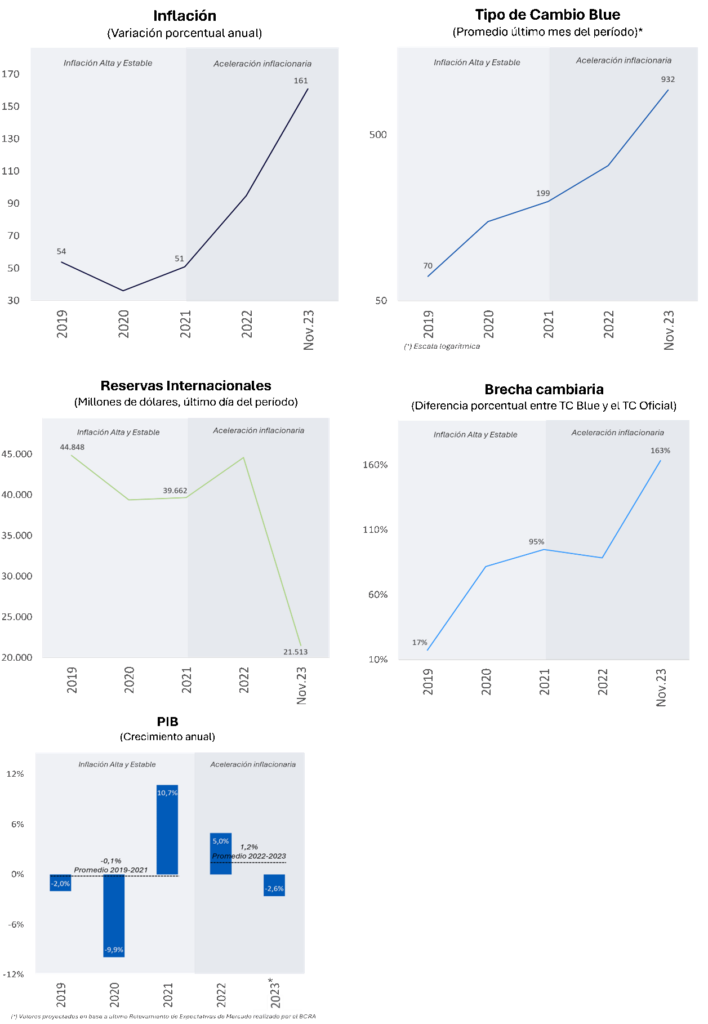

Esta relativa estabilidad, sin embargo, dio un giro drástico en 2022 y 2023. Antes de la toma de posesión del presidente Javier Milei, la inflación se aceleró de manera vertiginosa, escalando del 50% en 2021 al 160% en los 12 meses a noviembre 2023. Este giro también se produjo en las demás variables macroeconómicas, que se movieron al unísono con la inflación: se aceleró la depreciación del tipo de cambio paralelo, o dólar blue, que pasó de 200 pesos por dólar a fines de 2021 a 930 pesos por dólar en noviembre de 2023, se amplió la brecha con el tipo de cambio oficial hasta alcanzar 160% en noviembre de 2023 y las reservas internacionales se redujeron a la mitad en el transcurso de estos dos años (ver Figura 1).

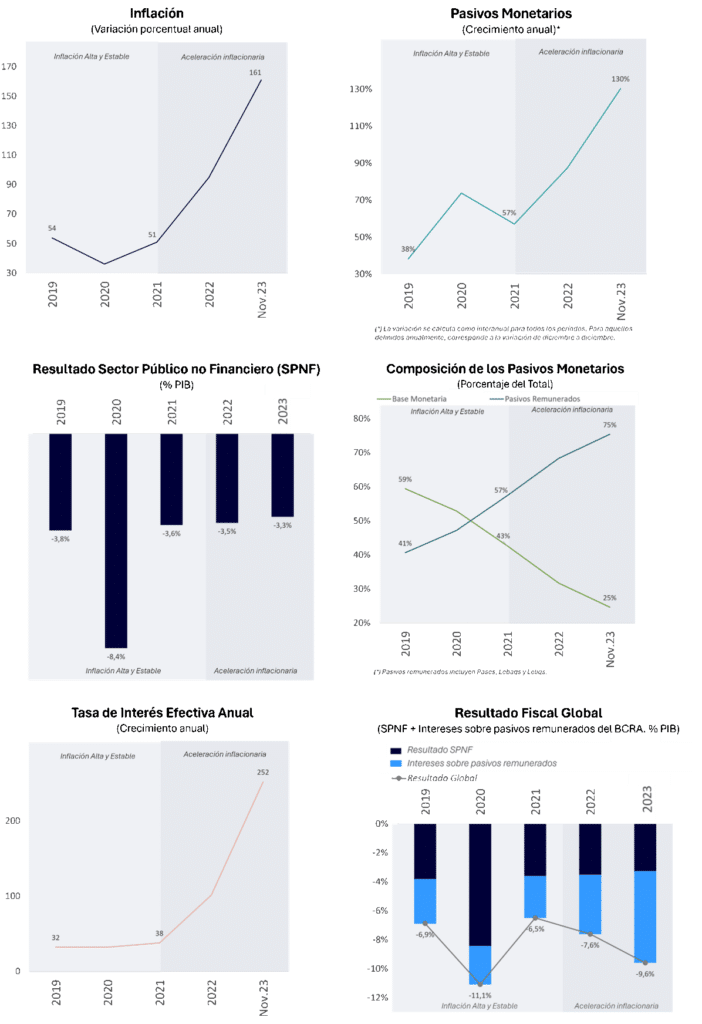

Las variables de política monetaria también se movieron en consonancia con la inflación. El crecimiento de los pasivos monetarios del BCRA se aceleró también de manera vertiginosa, pasando de 57% en 2021 a 130% en los 12 meses a noviembre 2023. Esta aceleración se explica por el deterioro en el déficit cuasi fiscal del BCRA, que aumentó 3,4 puntos porcentuales del PIB entre 2021 y 2023, en tanto que el déficit del sector público no financiero se mantuvo estable en el entorno del 3% de PIB (ver Figura 2).

Figura 1. Dos fases de la economía argentina: desempeño macroeconómico, 2019-noviembre 2023

Figura 2. Dos fases de la economía argentina: política monetaria-cambiaria-fiscal, 2019-noviembre 2023

En el intento de evitar que la fuga del dinero local desencadenara una hiperinflación, el BCRA elevó las tasas de interés sobre sus pasivos remunerados (Pases, Leliqs y Lebacs) a niveles orbitales: pasaron de un 38% efectivo anual en diciembre de 2021 a un 252% en noviembre de 2023. Semejante aumento hizo espiralizar la cuenta de intereses sobre los pases remunerados de 2,9% del PBI en 2021 a 6,3% del PIB en 2023. Se trata de un fenómeno conocido: el efecto “bola de nieve” al que los bancos centrales sucumben cuando empiezan a pagar interés sobre el dinero (ver Figura 2).

Entretanto la economía real parecía no querer enterarse demasiado de lo que ocurría con las variables nominales. El PIB creció un promedio de 1,2% anual entre 2022 y 2023, comparado con -0,1% entre 2019 y 2021 (ver Figura 1).

Esta combinación de elementos resulta familiar para una economía sin acceso al crédito y con urgencias de liquidez, sin reservas internacionales y obligada a racionarlas con controles de cambio, y con un déficit fiscal estructural que debe financiar con emisión monetaria. Emisión monetaria que en muchas ocasiones obliga los bancos centrales a pagar intereses sobre el dinero que emite para “persuadir” a los mercados de que se queden en pesos y evitar la fuga hacia el dólar. El resultado era previsible: inflación alta y creciente y un pobre desempeño económico.

1. Un cocktail atípico

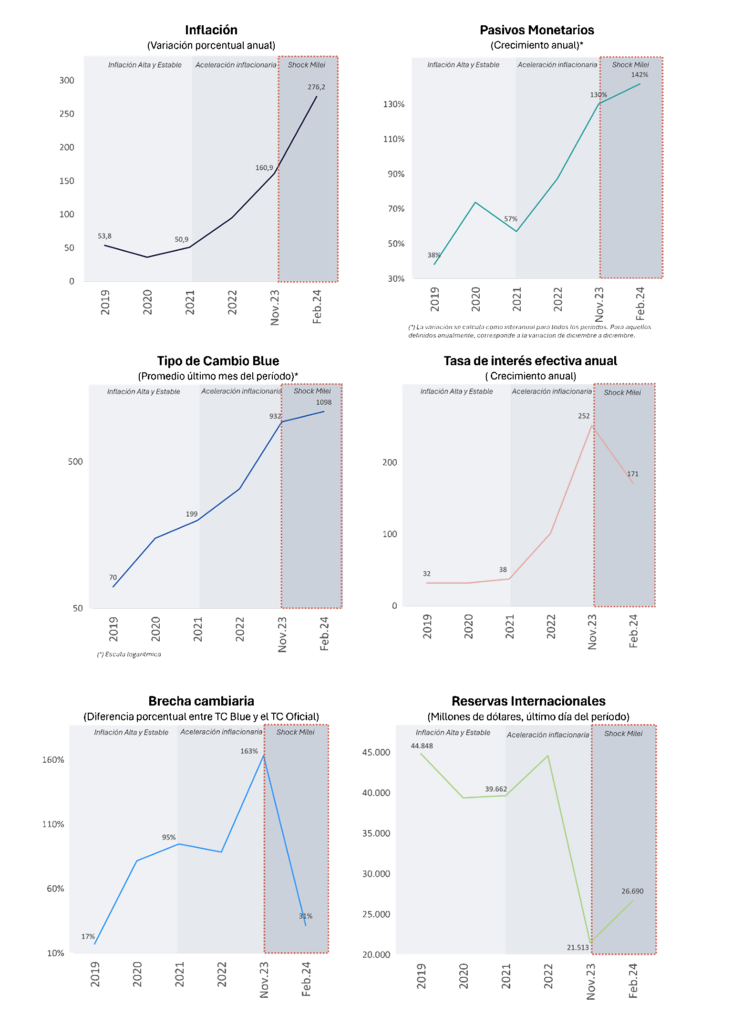

Desde la asunción de Javier Milei, la inflación escaló más de 100 puntos porcentuales, de 160% en los 12 meses a noviembre de 2023, a 276% en los 12 meses a febrero 2024. Sin embargo, el resto de las variables macroeconómicas no se movieron en consonancia con esta aceleración inflacionaria, como sí lo habían hecho en el bienio anterior (ver Figura 3).

Desde la toma de posesión de Milei, el dólar blue se planchó en alrededor de 1.000, la brecha cambiaria con el oficial colapsó al 30%, las reservas internacionales del BCRA crecieron un 25% (unos 6.000 millones de dólares) y todo esto a pesar de que el BCRA redujo la tasa efectiva sobre los pasivos remunerados en más de 80 puntos porcentuales. La economía real, entretanto, entró en una recesión profunda y en 2024 se espera una contracción del PIB de alrededor de 3,5% (ver Figura 3).

¿Cómo se explica esta combinación tan atípica: “mal en lo económico y bien en lo financiero”? ¿Qué es lo que hay detrás de estas aparentes contradicciones?

Figura 3. El shock Milei y la tercera fase de la economía argentina, noviembre 2023-febrero 2024

2. El shock Milei

El punto de partida para descifrar esta combinación tan atípica en el comportamiento de las variables macroeconómicas es señalar lo obvio: Argentina es una economía con profundas distorsiones de precios como resultado de la vigencia de tipos de cambio múltiples, controles de precios en sectores como alquileres, salud y transporte, y tarifas de servicios públicos muy por debajo de sus costes.

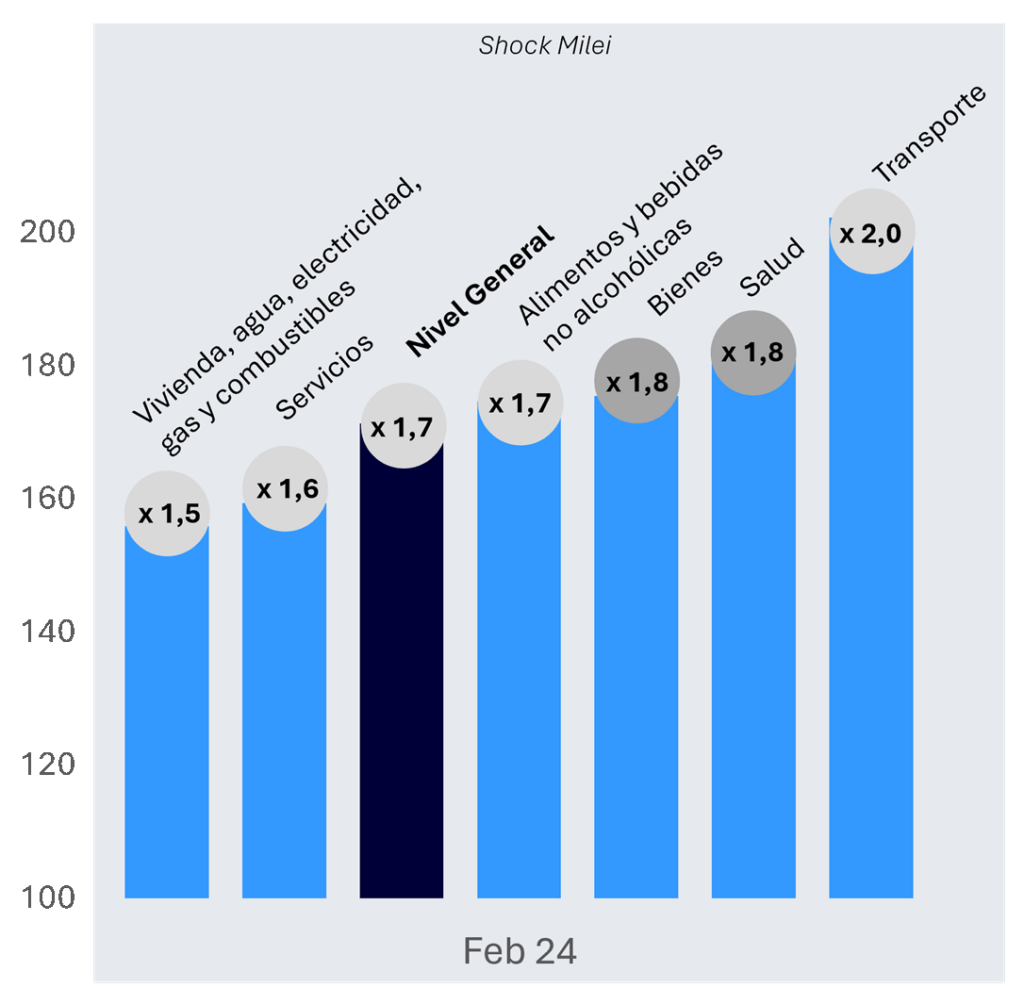

La llegada de Milei trajo aparejada la eliminación total o parcial de estas distorsiones de precios: una devaluación del 100% en el tipo de cambio oficial, liberalización de precios controlados y un ajuste sustancial en las tarifas públicas, que aumentaron un 500% anualizado en apenas tres meses[1].

El efecto de estas medidas sobre el nivel general de precios fue descomunal. En un periodo de sólo tres meses, el nivel general de precios se multiplicó por 1,7 (un 800% de inflación anualizada), el coste de la vivienda y las tarifas públicas se multiplicaron por 1,6, la salud por 1,8 y el transporte por 2,0 (ver Figura 4).

Figura 4. Shock de precios. Evolución del Índice de Precios al Consumo (base noviembre 2023=100)

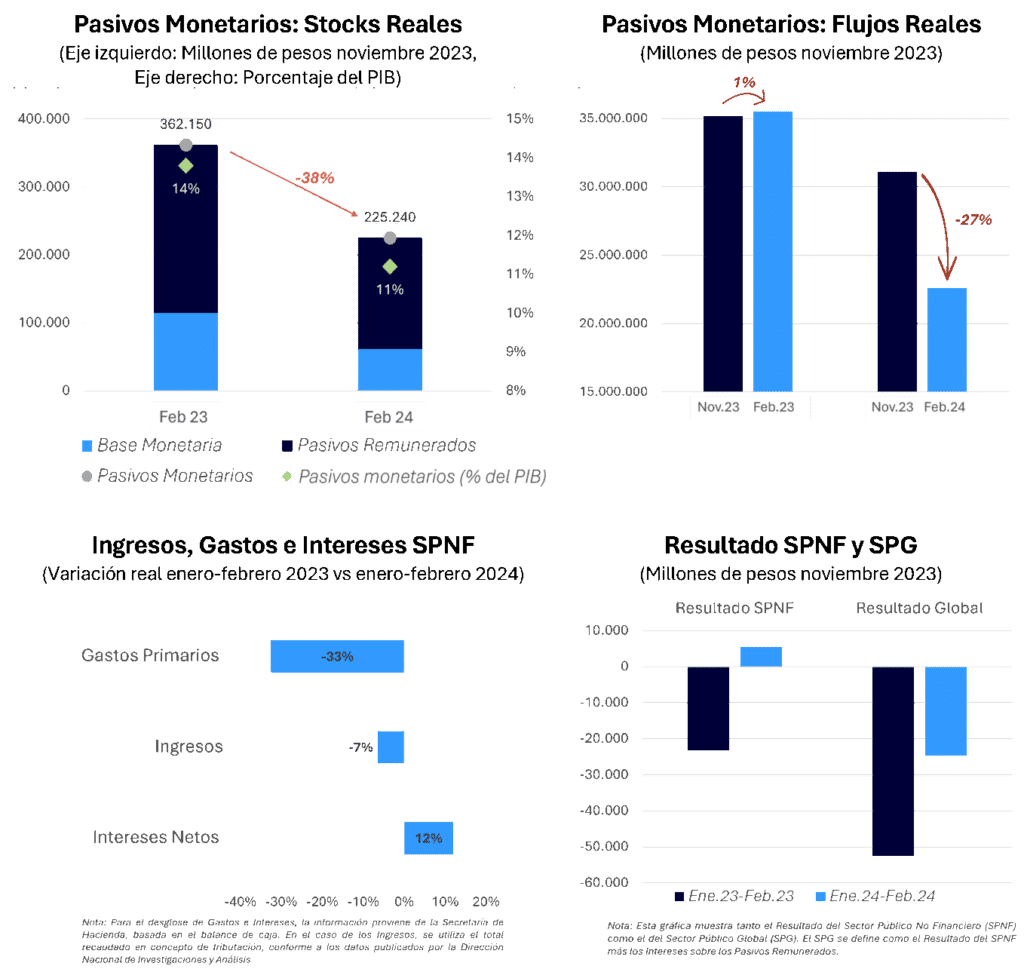

Semejante shock al nivel de precios produjo una licuación (esto es, una reducción en el valor real) de los pasivos monetarios del BCRA, una medida muy relevante de la liquidez de la economía. La liquidez se redujo en valores reales un 38% entre noviembre de 2023 y febrero de 2024, un 3% del PIB (ver Figura 5).

Figura 5. Licuación de pasivos monetarios, licuación fiscal y estancamiento de la emisión monetaria

Esta licuación de los pasivos monetarios creó una fuerte iliquidez en la economía. La escasez de liquidez permitió al BCRA inyectar liquidez al mercado emitiendo pasivos remunerados a tasas de interés sustancialmente más bajas y forzó, además, a los mercados a vender dólares al BCRA para procurarse la liquidez que escaseaba. Claro que, semejante reducción de la liquidez también resultó en fuertes presiones recesivas sobre la economía.

Desde esta perspectiva, si el análisis empieza por el salto en el nivel de precios como resultado de la devaluación del tipo de cambio oficial y la eliminación de las distorsiones de precios, todas las demás piezas del puzzle encajan perfectamente: empuje inflacionario, iliquidez, tasas de interés de pasivos remunerados a la baja, compra de reservas, dólar blue planchado y recesión.

Podría argumentarse que con un déficit global (fiscal y parafiscal) cercano al 10% del PIB en 2023, los requerimientos de emisión monetaria para financiarlo compensarían con creces la destrucción de liquidez. Y aquí entra a jugar la segunda parte de la licuación: la licuación fiscal.

El salto en el nivel de precios desembocó también en una fuerte licuación fiscal: el gasto primario real se redujo en los primeros dos meses del año en un 33%, en comparación al mismo bimestre del año anterior. De acuerdo con nuestras estimaciones, el 60% de esa reducción fue vía licuación, el resto por medidas discrecionales de contención del crecimiento nominal del gasto público (referidas popularmente como la “motosierra”).

A pesar de la caída real de un 7% en la recaudación del primer bimestre del año producto de la recesión (ver Figura 5), la licuación fiscal le permitió al gobierno pasar de déficit a superávit en el sector público no financiero y reducir el déficit global (fiscal y cuasi fiscal) a menos de la mitad. Asimismo, esta mejora fiscal contribuyó a una reducción notable de las necesidades de financiación con emisión monetaria, muy por debajo de la inflación (ver Figura 5).

Una economía estrangulada de liquidez y con necesidades muy disminuidas de emisión monetaria para financiar el déficit fiscal, ambas obtenidas por vía de la licuación, explican la dinámica macroeconómica, aparentemente contradictoria, “mal en lo económico bien en lo financiero”, de los primeros tres meses del gobierno de Javier Milei.

Una contradicción que puede resumirse en una sola frase: subir los precios, para bajar la inflación. Es decir, orquestar un salto en el nivel de precios lo suficientemente grande para licuar los pasivos monetarios y el gasto público primario, de manera tal de recomponer el nivel de reservas internacionales y reducir drástica y repentinamente el déficit fiscal y la necesidad de financiarlo con emisión monetaria e inflación. Un viejo truco muy latinoamericano: licuar para ajustar y luego estabilizar.

¿Puede funcionar? Veamos.

Conclusiones

La economía política del programa económico de Javier Milei

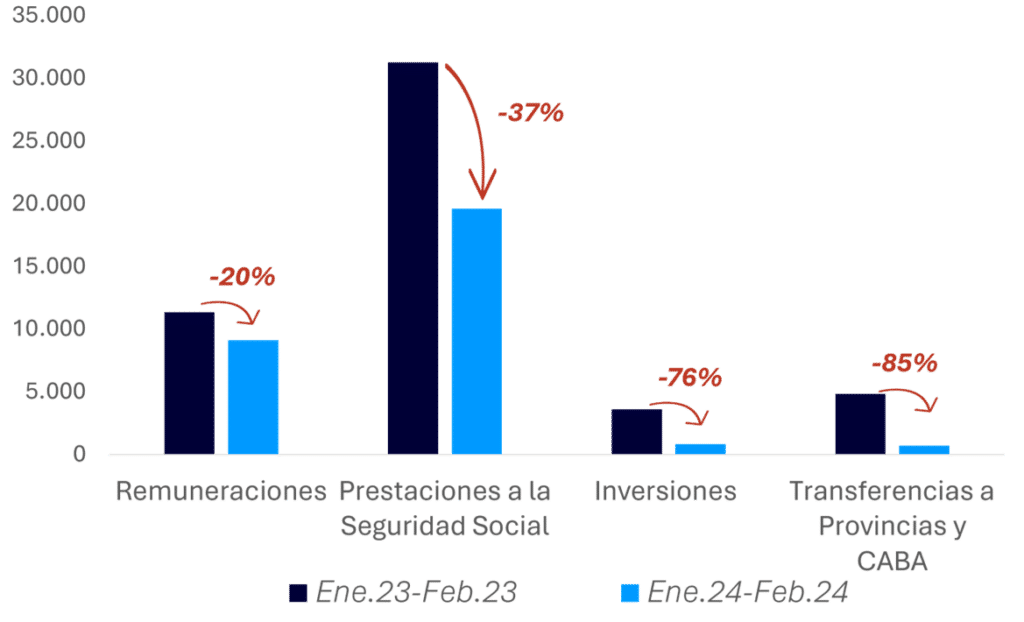

La contrapartida de la licuación fiscal es una caída en términos reales de las remuneraciones del sector público de 20% y de las prestaciones a la seguridad social de 37%, en el primer bimestre del año 2024 (ver Figura 6).

Figura 6. Gasto público: caídas reales por tipo de gasto (millones de pesos), enero/febrero 2023-enero/febrero 2024)

Adicionalmente, durante el primer bimestre del año las transferencias del gobierno central a las provincias se redujeron en términos reales en un 85% y la inversión pública un 76% (ver Figura 6).

Estos ajustes vía licuación no podrán, a nuestro criterio, sostenerse por mucho tiempo. Por un lado, a nivel social, es previsible un aumento de las movilizaciones de protesta destinadas a recuperar al menos parte de poder adquisitivo perdido tanto por los salarios como por las jubilaciones.[2] A nivel económico, no es sostenible semejante reducción en la inversión pública sin un deterioro de la infraestructura física. Y a nivel político, la reducción de las transferencias a las provincias amenaza la posibilidad de que los gobernadores provinciales acompañen en el Congreso, en dónde Milei y sus socios de Propuesta Republicana (PRO) están en minoría, parte de la agenda legislativa del gobierno.

Y es que la suerte del plan de estabilización del gobierno se juega en la agenda legislativa. Esa agenda, contenida en buena parte en la llamada “Ley Ómnibus” y en un Decreto de Necesidad y Urgencia, busca entre otros objetivos consolidar con medidas de fondo, para las que se requieren mayorías políticas que las avalen, un ajuste fiscal que hasta ahora fue realizado por vía de la licuación. Además de facilitar un acuerdo con el FMI que asegure las reservas internacionales necesarias para eliminar las trabas y unificar el mercado cambiario.[3]

Sin apoyo político para concretar estas reformas fiscales y alcanzar un acuerdo con el FMI que aporte fondos frescos y en la medida que los efectos de la licuación se irán disipando por las presiones sociales, económicas y políticas, Argentina corre el riesgo de volver, más temprano que tarde, a la dinámica que trajo al país hasta aquí. Y que resultó en la elección del presidente Milei.

O quizás, esta vez sea diferente.

[1] Para una excelente disección y análisis del programa de estabilización argentino, ver “La Marcha del Plan Caputo”, EcoAnalytics, febrero 2024.

[2] De hecho, el ajuste del mes de marzo que resulta de aplicar la fórmula actual determina un aumento del 27,18%. Adicionalmente, se le otorgará un bono extraordinario de 70.000 pesos a aquellos beneficiarios con ingresos más reducidos.

[3] La Ley de Bases y Puntos de Partida para la Libertad de los Argentinos, comúnmente referida como la «Ley Ómnibus», y un Decreto de Necesidad y Urgencia constituyen los pilares de una ambiciosa agenda de reformas promovida por el gobierno del presidente Milei.