Tema[1]

La percepción generalizada es que América Latina es una región condenada a crisis recurrentes. En el siglo XXI los datos no se corresponden con ese relato.

Resumen

Una de las principales conclusiones de la extensa literatura sobre crisis económicas es que América Latina es el paradigma de las crisis macroeconómicas. Las ha sufrido de todo tipo e intensidad: bancarias, de deuda, de balanza de pagos, de tipo de cambio, inflacionarias y de crecimiento.

Si bien lo anterior es incuestionable, a medida que las autoridades económicas latinoamericanas aprendieron a gestionar sus economías abiertas –y otros países emergentes aparecieron en escena– la tesis de que la región es la “plantilla” de la crisis de emergentes requiere una revisión.

Análisis

Una de las principales conclusiones de la extensa literatura sobre crisis económicas es que América Latina es el paradigma de las crisis macroeconómicas. Las ha sufrido de todo tipo e intensidad: bancarias, de deuda, de balanza de pagos, de tipo de cambio, inflacionarias y de crecimiento.

Aunque lo anterior es incuestionable, a medida que las autoridades económicas latinoamericanas aprendieron a gestionar sus economías abiertas –y otros países emergentes aparecieron en escena– la tesis de que la región es la “plantilla” de la crisis de emergentes requiere una revisión.

Laeven y Valencia, hace ya 10 años, estimaron que en el periodo 1974-2003 se habían producido 255 crisis en los países emergentes, de las que 108 ocurrieron en América Latina, el 42%. Para periodos más recientes –2004-2018– su trabajo identifica 60 crisis de las que 12 ocurrieron en América Latina.

Es decir, el 80% de las crisis macro de los emergentes del siglo XXI se han producido fuera de América Latina.

Una interpretación de la persistencia de la creencia de que América Latina es un continente económicamente fracasado es que los analistas y los inversores perciben más crisis de las que realmente se producen. Son las fases de inestabilidad o de riesgo macro potencial las que realmente afectan su percepción de las vulnerabilidades de un país.

Para testar esa hipótesis hemos creado una base de datos con 50 economías emergentes que acumulan un PIB conjunto de 100.000 millones en dólares de Paridad de Compra, lo que equivale al 56% de la economía mundial y al 95% del PIB de los 152 emergentes que sigue el FMI. Estas economías se dividen en cinco bloques geográficos: Asia, Europa emergente, América Latina, Oriente Medio y Norte de África (MENA) y África Subsahariana.[2] Cada bloque incluye las 10 mayores economías regionales y hemos analizado el periodo comprendido entre 2000 y 2023.[3]

Para evaluar la vulnerabilidad de cada una de esas 50 economías se han seleccionado siete variables macro y tres cambiarias: crecimiento, inflación, saldo primario del gobierno central, déficit público, deuda pública bruta, porcentaje de los ingresos públicos dedicado al servicio de la deuda pública, saldo de la balanza de pagos por cuenta corriente y depreciaciones y apreciaciones del tipo nominal y apreciación del tipo de cambio efectivo real.

Hemos asumido que existe riesgo de vulnerabilidad económica –una “alerta” macro– cuando, en cualquiera de los años se produce:

- Una variación interanual negativa del PIB

- La inflación supera el 10%

- El saldo primario es mayor que el -3% del PIB

- El déficit público del gobierno central es mayor de -5% del PIB

- La deuda pública supera el 50% del PIB

- El porcentaje de ingresos públicos para el pago del servicio de la deuda supera el 15%

- El saldo de la balanza corriente supera el -5% del PIB.

- La depreciación nominal intermensual es mayor del 5%, la apreciación nominal anual es superior al 10% o el tipo de cambio real se aprecia en el año más de un 10%

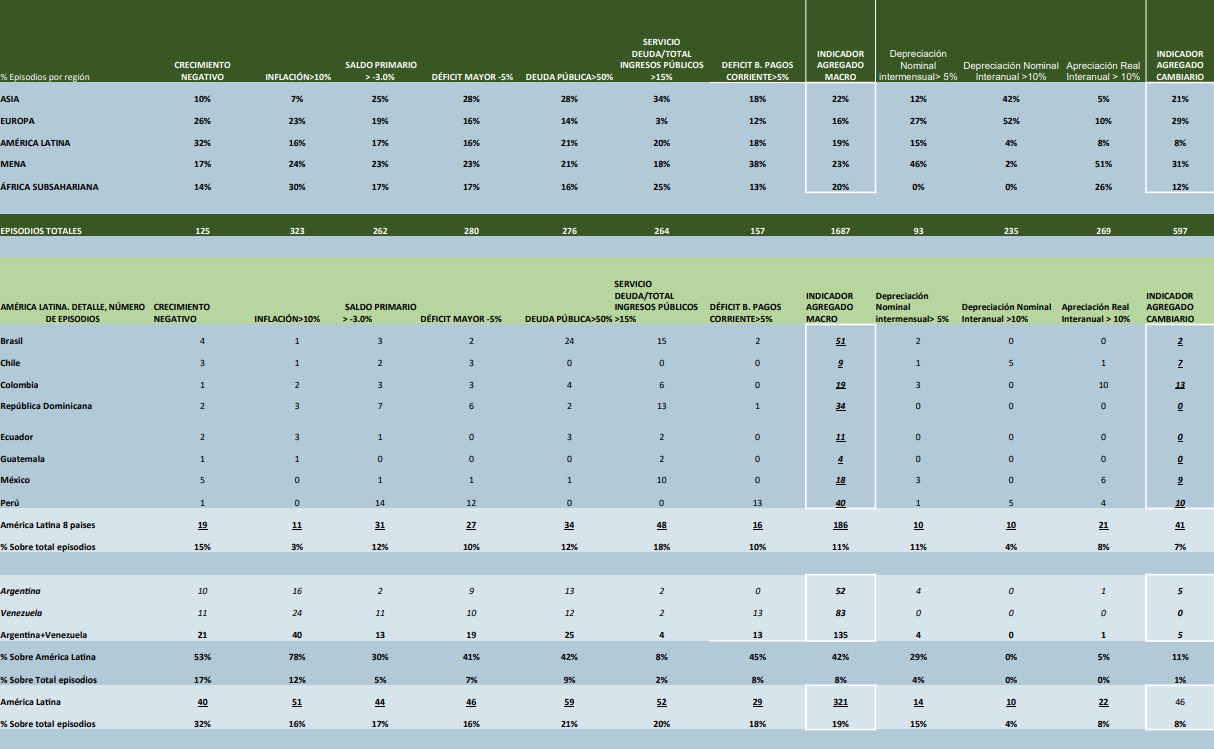

Figura 1. Episodios de vulnerabilidad macroeconómica en las economías emergentes, 2000-2023 (% del total)

Figura 2. Episodios de vulnerabilidad macroeconómica en las economías emergentes, 2000-2023 (% del total)

Si se consolidan los primeros siete indicadores de vulnerabilidad macro en un único indicador se obtienen 1.687 observaciones, lo que supone que en promedio anualmente se activan 73 alertas en el mundo emergente (1,4 por país).

La distribución geográfica revela que MENA es la región con más alertas: un 23%, seguida de Asia (22%), África (20%), América Latina (19%) y Europa emergente (16%). Si se añade la volatilidad cambiaria –lastrada como indicador por la falta de datos para casi la mitad de las economías– las alertas son 2.064 y América Latina sigue siendo la segunda región emergente menos vulnerable tras Europa emergente.

Si el indicador agregado mide razonablemente bien la vulnerabilidad macro de un país emergente, el comportamiento latinoamericano en los últimos 25 años no parece ser peor (es el segundo mejor) que el resto. El juicio es más positivo si se advierte que prácticamente la mitad de las alertas (el 47%) son de Argentina y Venezuela. Esta concentración en dos países no es un rasgo exclusivo de la región, pero en América Latina es particularmente intenso.

El indicador de crecimiento es buen exponente. El crecimiento promedio de América Latina ha estado por debajo del crecimiento medio de las otras cuatro áreas –2,6% frente al 3,3% de Europa; 4,6% de MENA; 5,2% de África; o 5,6% de Asia– pero el agregado opaca el hecho de que Colombia, Guatemala y Perú están en el selecto grupo de emergentes que sólo han tenido una crisis: la del COVID-19. El 75% de los episodios de crecimiento negativo los concentran Argentina y Venezuela.

La inflación es un área donde el desempeño de América Latina es mejor que el promedio, algo que hace 30 años hubiera sido inconcebible. Entre 2010 y 2021, los ocho países latinoamericanos más estables no registraron un solo episodio de inflación superior al 10%. La explicación de esta drástica mejora es simple: la independencia de los bancos centrales y las políticas monetarias de objetivos de inflación –con sus requerimientos de tipos de cambio flexibles, prohibición de la monetización del déficit público y libre movimiento de capital– que la región instrumentó tras los malos resultados de las últimas décadas del siglo pasado.

Los datos fiscales y presupuestarios de América Latina son áreas donde también se han producido cambios muy profundos. De hecho, los mayores cambios absolutos y relativos. La academia y los mercados han prestado especial atención a la situación presupuestaria al evaluar las vulnerabilidades macro. Aunque América Latina se continúa percibiendo como una región propensa a las crisis fiscales, los datos refutan ese sesgo: en tres de los cuatros indicadores utilizados, América Latina está entre las dos mejores regiones emergentes.

América Latina es responsable del 17% de los episodios de déficit primario mayor al 3%, del 16% de los de déficit público superior al 5% y del 21% en los que la ratio deuda/PIB supera el 50%. Excluidas Argentina y Venezuela, el comportamiento relativo de América Latina es aún mejor puesto que ellas explican el 70% de los años con déficits superiores al 5%.

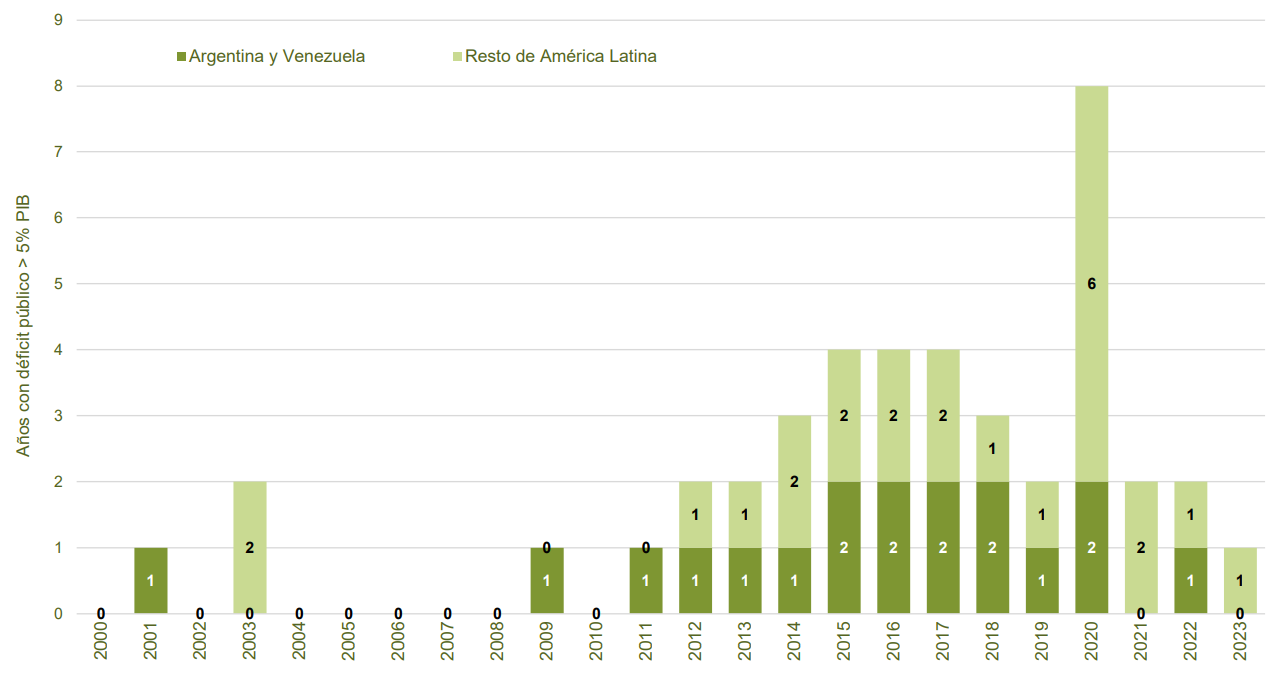

Todavía más reveladora es la secuencia temporal de los episodios de grave desequilibrio presupuestario. El boom de commodities (de 2003 a 2008) los hizo desaparecer virtualmente. Sólo reemergieron tras la Gran Recesión y el fuerte ajuste de sus precios internacionales Cuando los precios comenzaron a recuperarse en 2016, los episodios se moderaron y en 2019 parecían en trance de desaparición. Nuevamente Venezuela y Argentina eran los dos únicos países que sobrepasaban el umbral. El COVID-19 supuso un gran esfuerzo fiscal que elevó a ocho el número de países con déficit elevados –México y Perú las excepciones–. En 2021 y 2022, la corrección fiscal –más por el lado de los ingresos que del gasto– revertió la tendencia. En 2022, sólo Venezuela y Colombia tenían un déficit público superior al 5% del PIB.

Figura 3. Episodios en América Latina de déficit público mayor que 5% del PIB

La deuda pública tampoco es un elemento diferencial de vulnerabilidad. El World Economic Outlook (WEO) del FMI sólo ofrece datos a partir de 2000, cuando la media de la ratio deuda/PIB de estos emergentes era del 54%. Dos décadas después, la ratio del conjunto sigue en el 50%, con la ratio de América Latina creciendo 20 puntos, pasando del 38% en 2000 al 58% en 2023.

No hay un nivel de deuda/PIB considerado “critico”. El nivel de ahorro interno y el tamaño del mercado de capitales interno son probablemente más importantes que la ratio deuda/PIB como indicador adelantado de tensiones en el mercado de deuda. Brasil tiene una ratio elevada –85% en 2022, 57% en términos netos– pero su ahorro interno supera los 65.000 millones de dólares PPA y tiene un profundo y bien organizado mercado de capitales capaz de servir holgadamente su deuda pública. La posición neta del sector público brasileño es positiva: sus activos en dólares –básicamente reservas internacionales– superan la deuda externa pública, una situación impensable 20 años atrás.

El quinto indicador, el porcentaje de ingresos públicos destinados a servir la deuda, es probablemente el más determinante para anticipar vulnerabilidades fiscales. En tiempos de polarización política, de grandes riesgos e incertidumbres económicas, políticas y sociales, se podría argüir que, a partir de cierto umbral, cuanto mayor sea ese porcentaje, mayores las dudas sobre la capacidad simultánea de hacer frente al servicio de la deuda, a la financiación de las políticas públicas existentes y deseadas para “mejorar” la vida ciudadana. En ocasiones, los trade-offs pueden ser imposibles de reconciliar.

La ratio de los principales países de cada región sigue trayectorias heterogéneas. China ha optado por un bajo nivel de la ratio, usando tres instrumentos: crecimiento moderado de la deuda pública –7% entre 2000 y 2022–, fuerte aumento de los ingresos (14%) y un bajo y decreciente tipo de interés implícito de la deuda: 1,3% frente al 3,2% de 2000. La India, parece sentirse confortable con una ratio elevada (cercana al 30%), porque sus ingresos han crecido un 9% anual acumulativo y su stock de deuda un 12%. El tercer modelo es Turquía, con una gran reducción de la ratio y simultáneamente emisión de deuda a ritmos acumulativos del 7% anual. La clave ha sido la reducción del coste implícito desde el 24% al 6%, en buena parte gracias a la represión financiera. Egipto es el modelo más preocupante: ha aumentado de forma explosiva la ratio –el servicio supone la mitad de los ingresos públicos– combinando el aumento del stock de deuda del 11%, un crecimiento moderado de los ingresos (5%) y una subida del tipo implícito desde el 6,4% al 10%.

En América Latina, la ratio está estabilizada en las medianas y grandes economías (la excepción es la República Dominicana, que pasó del 6% al 21%) y en cinco países ha caído, incluidos Venezuela y Argentina que, con políticas heterodoxas, la primera entró en impago y la segunda aumentó ingresos y bajó el coste implícito mediante sucesivas reestructuraciones de la deuda. Salvo estos dos países, América Latina tiene políticas fiscales razonablemente ordenadas y sostenibles, no el desastre fiscal que se suele suponer. Su pecado no son la heterodoxia fiscal y el descontrol presupuestario, sino sus sistemas impositivos regresivos y distorsionadores, y la baja calidad y equidad de su gasto público.

Las siguientes vulnerabilidades se pueden generar potencialmente en el sector exterior.

Pese a la idea dominante de América Latina como un continente abierto al exterior en términos comerciales y financieros, según el Banco Mundial, Argentina y Brasil son dos de las economías más cerradas del mundo cuando se mide el peso de sus importaciones y exportaciones sobre el PIB. Del resto, sólo México y Chile están por encima del promedio mundial.

Esta baja apertura exterior es fuente –y producto– de muchas debilidades de los mercados regionales de bienes, servicios y factores.

La implicación más importante es la dificultad de América Latina para acceder a divisas para modernizar su economía. La falta de diversificación hace que la caída del precio de los commodities –su principal oferta exportadora– deteriore los términos de intercambio y provoque un sudden stop en la entrada de capitales. Tampoco son fáciles de manejar los booms de materias primas o de inversión, ya que la estrechez de los mercados suele conllevar burbujas de crédito, exceso de demanda y apreciaciones del tipo de cambio real que generan desindustrialización o, cuanto menos, impiden diversificar la economía.

El crecimiento relativo de exportaciones e importaciones latinoamericanas de bienes y servicios respecto al promedio del Top 50 de emergentes es pobre y explica por qué sus países buscan nuevos mercados e inversiones. Salvo la República Dominicana, gracias a su potente industria turística, y México, por su integración comercial con Canadá y EEUU, el resto ve que sus exportaciones e importaciones crecen por debajo de la media: un -2% y un 1,4%, respectivamente.

Pese a ese comportamiento de los flujos comerciales, América Latina ha dejado de ser la tierra de los déficits de balanza de pagos.

Entre 2000 y 2023, en los 50 emergentes considerados hubo 157 episodios en los que la balanza corriente tuvo un déficit superior al 5% del PIB. Pero, América Latina (al igual que Asia y Europa emergente) padeció pocas, sólo 29 (un 18%). Las crisis de balanza de pagos se dan ahora en MENA, región que por sí sola explica casi el 40% de las ocurridas durante este siglo.

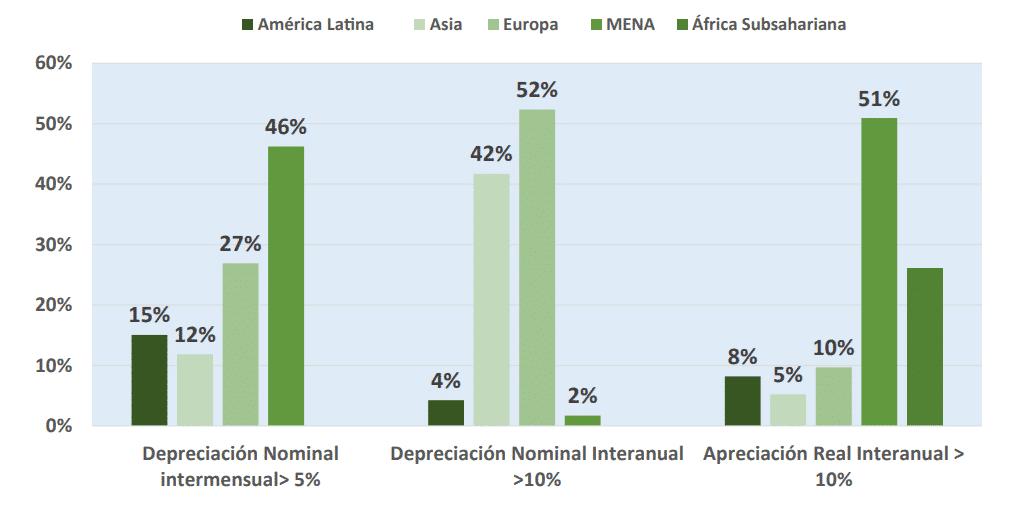

Una razón que explica por qué América Latina se ha “graduado” de las crisis externas es la adopción generalizada de regímenes de tipo de cambio flexibles.

Aunque identificar cuál es el tipo real de equilibrio y su dinámica es complejo, se sabe que la región ha dejado de padecer apreciaciones reales sostenidas que generaban la crisis cambiaria nominal próxima. La volatilidad, tanto del tipo de cambio real como del nominal, de las principales monedas latinoamericanas ha caído desde los años 90 o incluso desde la Gran Recesión de 2008.

La volatilidad de las monedas latinoamericanas –exceptuando Argentina y Venezuela– es similar a la de la UE o Japón, y ligeramente inferior a la de EEUU. En América Latina sólo ha habido 14 devaluaciones nominales anuales superiores al 10%, el 4% del total en los emergentes con datos. Algo similar ocurre con las apreciaciones del tipo de cambio real: 22 episodios, el 8% de las registradas por el total en los emergentes.

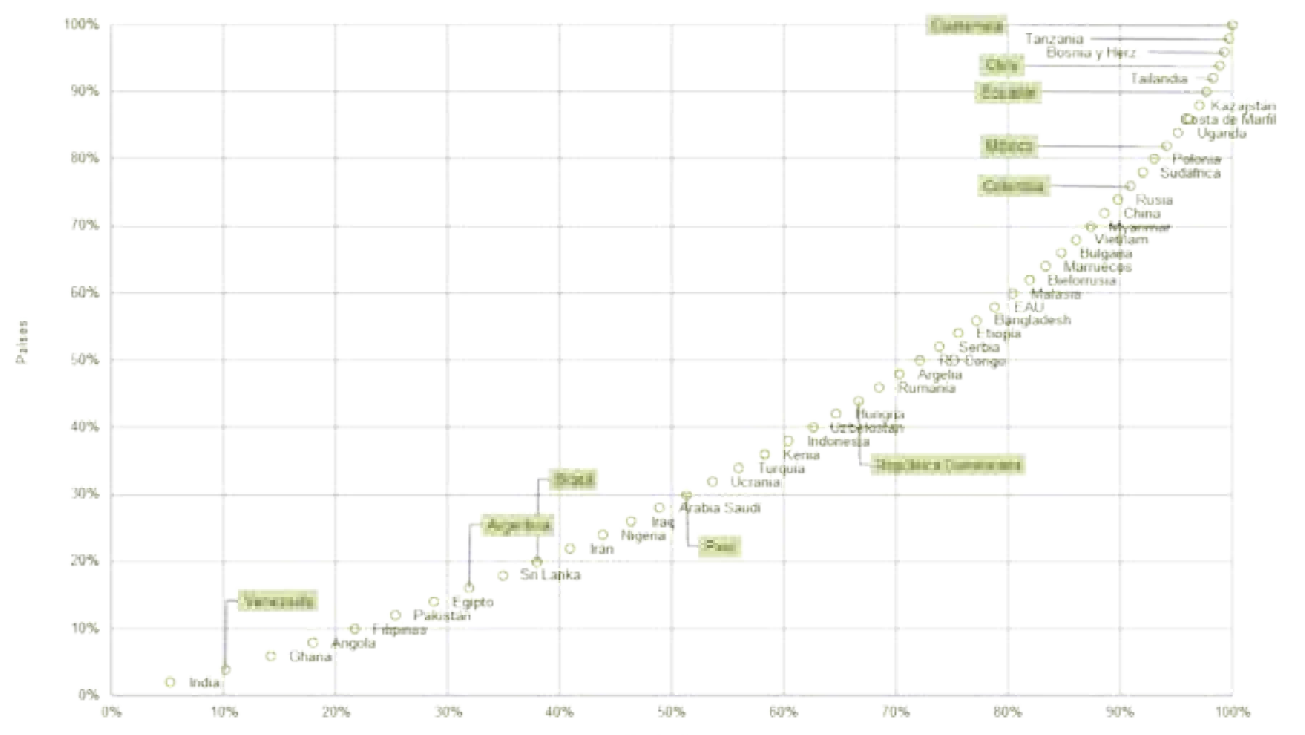

De 1.687 episodios de vulnerabilidad macro y 597 cambiarios en los Top 50 emergentes, América Latina tuvo 321 episodios (un 19%), el segundo porcentaje más bajo de las restantes regiones tras Europa. Asia tuvo un 22%, África Subsahariana un 20% y MENA un 23%.

Cuando se desagrega por países, tampoco América Latina –salvo los dos mencionados reiteradamente– tienen un lugar de privilegio en el ranking. La mitad de los países de la región –Colombia, México, Ecuador, Chile y Guatemala– están en los dos deciles superiores del Top 50 emergente.

Figura 4. Curva de Lorenz de los episodios de vulnerabilidad macroeconómica en emergentes, 2000-2023

Figura 5. Episodios de volatilidad cambiaria en 25 economías emergentes, 2000-2023 (% del total)

Conclusiones

La conclusión es clara: desde que comenzó el siglo XXI no hay razón para seguir pensando que América Latina, excluyendo Argentina y Venezuela, es una región más proclive para llevar a cabo políticas económicas que producen más alertas macro que el resto de los Top 50 emergentes.

América Latina crece y exporta menos que las economías más dinámicas de Asia, pero ha desarrollado una política antinflacionaria seria, una política fiscal relativamente prudente que mitiga los riesgos de crisis fiscales y de impagos, y una política cambiaria que gracias a su flexibilidad ha rebajado los riesgos de crisis de balanzas de pagos. Si a todo ello se une regulación y supervisión bancaria más exigente, con bancos más capitalizados, líquidos y mejor gestionados, y una política de deuda interna y externa bien diseñada, con alargamiento de plazos y calendarios de vencimientos realistas y asumibles, el “premium de riesgo” latinoamericano parece injustificado.

Puede ser que América Latina sea campeona en la pérdida de oportunidades, pero ya no lo es en términos de crisis y volatilidad. La aritmética se ha vuelto menos inquietante. Los datos han matado el relato.

[1] Este análisis forma parte del Informe Elcano 32 “¿Por qué importa América Latina?”, publicado el 5 de julio de 2023.

[2] Asia: Bangladesh, China, Filipinas, India, Indonesia, Malasia, Myanmar, Sri Lanka, Tailandia,

Vietnam. Europa: Bielorrusia, Bosnia Herzegovina, Bulgaria, Hungría, Polonia, Rumanía, Rusia, Serbia, Turquía y Ucrania. América Latina: Argentina, Brasil, Chile, Colombia, Ecuador, Guatemala, México, Perú, República Dominicana y Venezuela. Oriente Medio y Norte de África (MENA): Argelia, Arabia Saudí, Egipto, Emiratos Árabes, Irán, Irak, Kazajistán, Marruecos, Pakistán y Uzbekistán. África Subsahariana: África del Sur, Angola, Costa de Marfil, Etiopía, Ghana, Kenia, Nigeria, República Democrática del Congo, Tanzania y Uganda.

[3] Todos los datos provienen de la edición IV/ 2023 del World Economic Outlook. Para los tipos de cambio efectivos nominales y reales se usan las estadísticas de tipo de cambio del BIS.