Tema[1]

La percepción generalizada es que América Latina, en términos generales, es un fracaso económico: una región altamente volátil, propensa a crisis recurrentes (cambiarias, bancarias y de deuda soberana) e incapaz de desarrollarse y sostener una dinámica de convergencia, como lo hicieron los tigres asiáticos, hacia los niveles de ingreso de las economías avanzadas. Parafraseando la conocida frase que solía aplicarse a Brasil, la percepción establecida es que “América Latina es la región del futuro y siempre lo será.”

Los datos evidencian que esta percepción es sesgada y no se corresponde con la realidad.

Resumen

Los progresos en la gestión macroeconómica de los últimos 20 años han sido muy importantes y un grupo considerable de países de América Latina ha logrado resultados macroeconómicos notables.

Toda una generación latinoamericana ha crecido con una inflación baja y relativamente estable, unas finanzas públicas razonablemente saneadas y una regulación y supervisión del sistema bancario que ha conseguido que la región cuente hoy con sistemas financieros sólidos.

El logro más emblemático posiblemente sea la reducción de la frecuencia de las crisis de balanza de pagos, de deuda y financieras: de un promedio cuatro al año desde mediados de la década de los 70 hasta principios de los 2000, se ha pasado a menos de una crisis al año desde entonces. Como consecuencia de esta mayor estabilidad macroeconómica, América Latina pasó de ser protagonista –una de cada tres crisis globales tuvo lugar en la región entre 1974 y 2003– a ser actor de reparto: sólo una de cada seis crisis globales se produjo en América Latina.

Es cierto que América Latina no ha conseguido en estas primeras dos décadas del siglo XXI avances significativos en el proceso de convergencia a los niveles de renta per cápita de los países desarrollados. Pero tampoco lo han hecho la enorme mayoría de los países emergentes. En la post guerra sólo cinco economías asiáticas lograron el milagro de pasar del subdesarrollo al desarrollo: Japón, Corea, Taiwán, Singapur y Hong Kong.

El gran desafío que tiene América Latina no es ni la gestión macroeconómica ni el objetivo improbable de la convergencia, sino el del crecimiento sostenible e inclusivo. Hace una década que el ingreso per cápita regional está estancado. La ausencia prolongada de crecimiento lleva inevitablemente a un escenario de puja distributiva por una torta fija, que no sólo es caldo de cultivo para las tensiones sociales, sino también distrae valiosos recursos políticos de la sociedad en administrar esas tensiones en lugar de concentrarse en la búsqueda del objetivo del crecimiento.

Análisis

La opinión generalizada desde las capitales europeas es que América Latina es un fracaso económico: una región altamente volátil, propensa a tener crisis recurrentes (cambiarias, bancarias y de deuda soberana) e incapaz de desarrollarse y sostener una dinámica de convergencia hacia los niveles de ingreso de las economías avanzadas, como hicieron los tigres asiáticos.[2] Recordando una conocida frase, la percepción establecida es que “América Latina es la región del futuro y siempre lo será.”[3]

Los datos evidencian que esta visión es sesgada y no se corresponde con la realidad.

En primer lugar, los progresos en la gestión macroeconómica de los últimos 20 años han sido muy importantes y los resultados están a la vista.

En segundo lugar, la convergencia desde el subdesarrollo al desarrollo es la excepción que confirma la regla, en tanto que la no convergencia es un fenómeno generalizado en todas las economías emergentes. Juzgar el desempeño a largo plazo de América Latina comparándolo con procesos de convergencia altamente improbables y que sólo lograron en la postguerra Japón, Taiwán, Corea, Singapur y Hong Kong es, por decir lo menos, incorrecto.

El gran desafío que tiene por delante América Latina no es la gestión macroeconómica ni alcanzar el objetivo improbable de la convergencia, sino el de lograr un crecimiento sostenible e inclusivo. Hace una década que el ingreso per cápita de la región está estancado. La ausencia prolongada de crecimiento lleva inevitablemente a un escenario de puja distributiva por unos recursos fijos, que no sólo es caldo de cultivo para las tensiones sociales, sino que consume los valiosos esfuerzos políticos de la sociedad al tener que administrar esas tensiones en lugar de concentrarse en la búsqueda del crecimiento.

1. Gestión macroeconómica

En esta sección se evalúan seis aspectos clave de la gestión macroeconómica en la región y el progreso y mejora en los mismos durante el siglo XXI.

1.1. Regímenes cambiarios

Las crisis cambiarias que azotaban una vez sí y otra también a las economías de la región son en buena medida parte del pasado.[4]

En la actualidad ocho países de la región tienen tipos de cambio flexibles (Figura 1).[5] Otros 10 usan soft pegs y sólo seis tienen tipos fijos o manejados de manera poco transparente. En contraste con el año 1999, en el que casi un tercio de los países de la región tenían tipos fijos o manejados de manera poco transparente.

La prevalencia de los distintos regímenes cambiarios en América Latina está en línea con las tendencias internacionales: la proporción de países de la región que utilizan tipos de cambio flotante, soft pegs o tipos fijos, es muy similar a la del resto del mundo (Figura 2).

Figura 1. Regímenes de tipo de cambio, 2021

Figura 2. Distribución de los regímenes de tipo de cambio, 2021

| América Latina | Resto del mundo | |

|---|---|---|

| (% del total del países) | ||

| Flexible | 33,3 | 32,8 |

| Soft peg | 41,7 | 48,0 |

| Otro | 8,3 | 5,8 |

| Fijo | 16,7 | 12 |

Notas: la categoría de tipo cambio flexible incluye floating y free floating, según el nivel de intervención en el mercado cambiario, que en ambos casos está limitado a situaciones excepcionales. Soft peg incluye modelos (a) crawl-like: el tipo de cambio se mueve en una banda del 2% respecto a una tendencia identificada durante al menos seis meses; (b) crawling peg: tipo de cambio cuya paridad se fija con otra moneda o monedas y (c) stabilized: el tipo de cambio se mueve en una banda del 2% y no fluctúa durante al menos seis meses. Otro: el modelo de tipo de cambio no encaja en las demás categorías y es poco transparente. Los modelos de tipo de cambio Fijo tienen una paridad fija o directamente adoptan una moneda extranjera.

1.2. Independencia de los bancos centrales

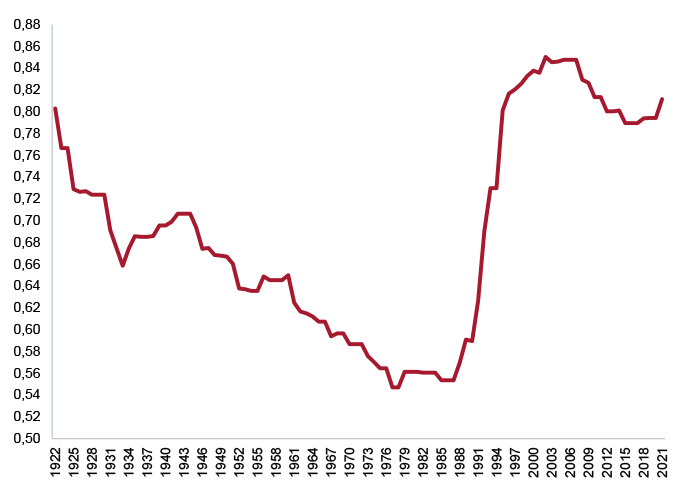

La pérdida de independencia de los bancos centrales durante la mayor parte del siglo XX se ha revertido en los últimos 30 años; en la actualidad 13 países de América Latina tienen bancos centrales independientes (Figura 3.1 y 4).[6], [7]

Los bancos centrales comenzaron a ganar independencia de facto a nivel operativo en los años 90 (Figura 4). Este proceso fue seguido por legislaciones que certificaron y aseguraron estos avances. Así, se consolidó la independencia de la política monetaria y se logró el abandono de la financiación monetaria de los déficits fiscales en la mayoría de los países.[8]

Figura 3.1. Cien años de independencia de los bancos centrales (Índice 0-1; 1=máximo nivel de independencia)

Figura 3.2. Independencia de los bancos centrales en 2023[9]

Figura 4. Independencia de los bancos centrales por subcomponentes (índice 0-1)

| Pre-reforma (1980-1989) | Post-reforma (2021) | |

|---|---|---|

| Índice global | 0,58 | 0,81 |

| Independencia del directorio | 0,39 | 0,71 |

| Objetivos del banco central | 0,29 | 0,79 |

| Formulación de políticas | 0,71 | 0,85 |

| Formulación de políticas | 0,7 | 0,85 |

Notas: La variable independencia del directorio se define según (1) la duración del mandato del presidente del banco central; (2) el proceso de elección del presidente; (3) la duración del mandato del directorio; (4) el proceso de elección del directorio; (5) la presencia del gobierno en el directorio; (6) el proceso de despido de miembros del directorio. La variable objetivos del banco central se define según la importancia que se le da a la estabilidad de precios, del sistema financiero y del sistema de pagos dentro del mandato de la autoridad monetaria. La variable de formulación de políticas se define según la independencia del banco central en materia de política monetaria y política de tipo de cambio. La variable financiación del gobierno se define según (1) la capacidad del banco central de otorgar avances al gobierno; (2) otorgar crédito en el mercado secundario; (3) quiénes son los potenciales beneficiarios de la financiación del banco central; (4) el vencimiento de los avances que puede dar el banco central y (5) si el banco central tiene permitido dar crédito en el mercado primario.

1.3. Metas de Inflación

En 1998, ningún país de América Latina tenía metas de inflación explicitas, mientras que en la actualidad al menos 11 países han adoptado este tipo de regímenes.[10],[11]

Apenas dos países utilizan metas para los agregados monetarios en tanto que ocho países usan un anclaje cambiario, principalmente economías pequeñas y abiertas (Figura 5).

Figura 5. Modelos de política monetaria, 2021

Notas: Un régimen de meta de inflación implica un anuncio público de un objetivo de inflación y un compromiso institucional por parte de la autoridad monetaria de alcanzar ese objetivo, típicamente a medio plazo. Un modelo de agregado monetario implica que la autoridad monetaria trata de alcanzar una meta de crecimiento de uno de sus agregados monetarios (M1, o M2, por ejemplo). Un modelo de anclaje cambiario implica que la autoridad monetaria compra y o vende moneda extranjera para mantener el tipo de cambio a un nivel predeterminado o dentro de un rango, haciendo que esta variable sirva como ancla nominal y meta intermedia de la política monetaria. Otros modelos implican que el país no tiene un ancla nominal establecida de manera explícita.

1.4. Reglas fiscales

Las reglas fiscales comenzaron a aplicarse a finales de los años 90 y principios del siglo XXI. Brasil fue el primer país en adoptar una regla fiscal en 1998, aunque fue la regla chilena de balance estructural del año 2000 la que se ha tomado como referencia y modelo.[12],[13] Esto se debe a su diseño institucional, a los superávits fiscales, que se lograron en épocas de bonanza, y a las políticas contracíclicas, inusuales no sólo en América Latina sino en los países emergentes en general.[14]

La regla fiscal de Chile fue un ejemplo a seguir para otros países de la región. Actualmente 13 países utilizan reglas fiscales de distinto tipo (Figuras 6 y 7).[15]

Figura 6. Adopción de reglas fiscales desde 1998

Figura 7. Tipos de reglas fiscales

| Total | Gasto | Balance | Deuda | |

|---|---|---|---|---|

| Argentina | 1 | X | – | – |

| Brasil | 2 | X | X | – |

| Chile | 1 | – | X | – |

| Colombia | 2 | X | X | – |

| Costa Rica | 2 | X | X | – |

| Dominica | 2 | – | X | X |

| Ecuador | 3 | X | X | X |

| Jamaica | 2 | – | X | X |

| México | 2 | X | X | – |

| Panamá | 2 | – | X | X |

| Paraguay | 2 | X | X | – |

| Perú | 3 | X | X | X |

| Uruguay | 2 | X | X | – |

| Países sin reglas fiscales | 12 | Belice, Bolivia, El Salvador, Guatemala, Guyana, Haití, Honduras, Nicaragua, República Dominicana, Surinam, Trinidad y Tobago, y Venezuela | ||

Notas: Las reglas fiscales imponen restricciones sobre los agregados del presupuesto fiscal. Pueden ser nacionales, regionales o supranacionales, pero para América Latina nos centramos en las normas nacionales. Hay tres tipos de reglas fiscales: de gasto o ingreso (aquellas que limitan la recaudación o el uso del presupuesto fiscal), de balance (aquellas que establecen un objetivo de balance fiscal) y de deuda (aquellas que establecen un techo de deuda o unos límites de crecimiento en función de ciertos factores).

1.5. Gestión de la deuda pública

La gestión de la deuda pública se ha profesionalizado en la región, sobre todo en los países más grandes del Cono Sur y de la región andina.[16],[17]

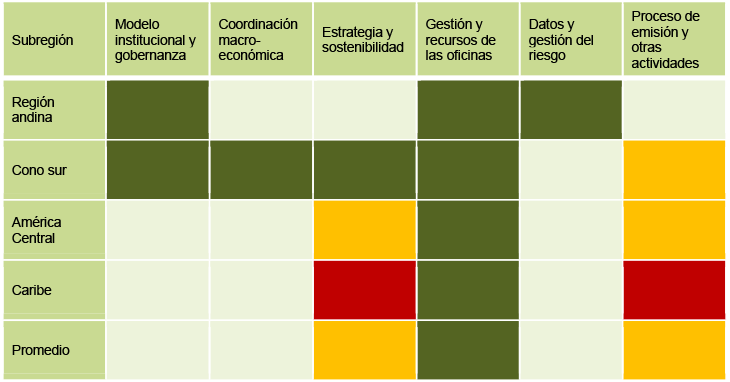

Los avances abarcan todas las áreas de la gestión de deuda, incluyendo los modelos institucionales y de gobernanza, la coordinación con la política macroeconómica, las estrategias de manejo y sostenibilidad de la deuda, la disponibilidad de datos y la gestión del riesgo y los procesos de emisión (Figura 8).[18]

Figura 8. Calidad de la gestión de la deuda pública

Notas: la región andina incluye Bolivia, Colombia, and Perú; el cono sur incluye: Argentina, Brasil, Chile, Paraguay y Uruguay; América Central incluye Belice, Costa Rica, El Salvador, Guatemala, Haití, Honduras, México, Nicaragua, Panamá y República Dominicana y el Caribe incluye Bahamas, Barbados, Guyana, Jamaica, Surinam y Trinidad y Tobago. La puntuación se obtiene del índice de la siguiente manera:

1.6. Regulación y supervisión bancaria

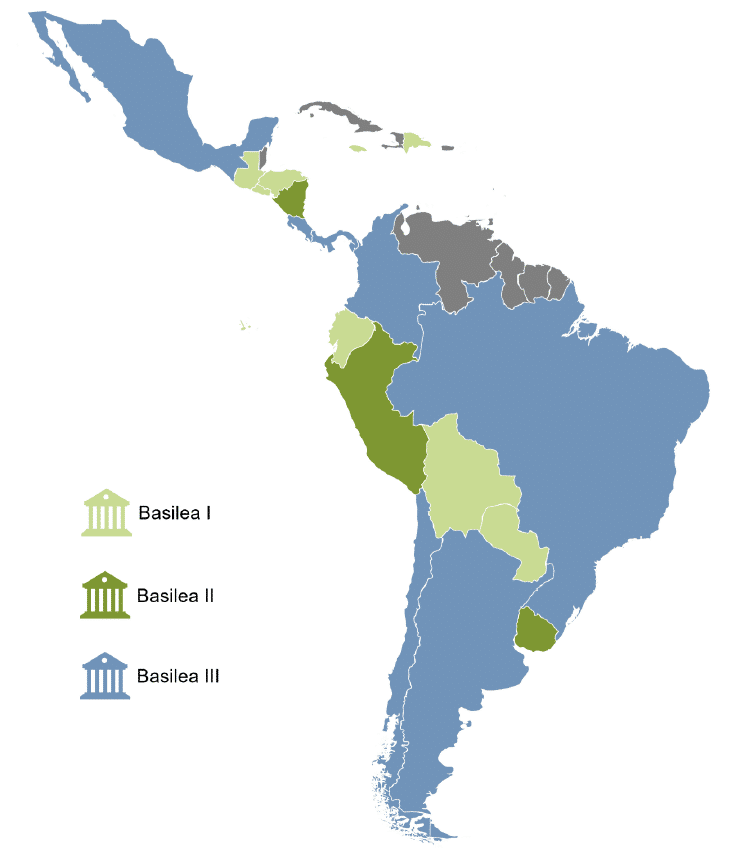

Siete países latinoamericanos, entre ellos los de mayor tamaño (Argentina, Brasil, Chile, Colombia y México) han adoptado o están en camino de adoptar los estándares de Basilea III (Figuras 9 y 10).[19]

Este marco regulatorio fortalece la supervisión de los sistemas financieros, establece requisitos mínimos de provisiones de capital y de liquidez, requiere test de estrés y define colchones de capital anticíclico que se pueden usar en caso de que se materialicen riesgos.[20]

Figura 9. Adopción de estándares de Basilea

Figura 10. Implementación de estándares de Basilea y requisitos mínimos de capital

| Marco regulatorio de Basilea | Requisitos mínimos de capital (% del total de activos ponderados por riesgo) | |

|---|---|---|

| Argentina | III | 8 |

| Bolivia | I | 10 |

| Brasil | II | 8 |

| Chile | II* | 8 |

| Colombia | I* | 9 |

| Costa Rica | II* | 10 |

| Ecuador | I | 9 |

| El Salvador | I | 12 |

| Honduras | I | 10 |

| Guatemala | I | 10 |

| Jamaica | I | 10 |

| México | III | 8 |

| Nicaragua | II | 10 |

| Panamá | II* | 8 |

| Paraguay | I | 12 |

| Perú | II | 10 |

| República Dominicana | I | 10 |

| Uruguay | Híbrido | 8 |

Notas: se marca como Basilea III aquellos países que han adoptado o están en proceso de adoptar este marco regulatorio. Uruguay se marca como Basilea II/Híbrido pues tiene un modelo híbrido que combina elementos de Basilea II y III, pero no tiene planes de adoptar Basilea III por completo.

2. Resultados macroeconómicos

El notable progreso en la gestión macroeconómica y financiera se ha visto reflejado en los resultados que se fueron alcanzando y/o consolidando gradualmente a lo largo del siglo XXI, en un entorno externo, por momentos favorable y en otras ocasiones de grandes shocks adversos.

Este siglo arrancó con un estancamiento económico que se instaló en la región entre 1998 y 2003, período en el que ocurrieron crisis financieras y de deuda soberana, y colapsos económicos de gran envergadura, siendo Argentina el episodio más notorio.

Dicho periodo dio paso al boom de los commodities y a fuertes afluencias de capital entre 2004 y 2013 y a 10 años de bonanza breve y abruptamente interrumpidos por la crisis financiera global en 2008 y 2009.

En condiciones externas mucho menos favorables, la región entró en un estancamiento económico que dura desde el 2014 hasta la actualidad y que la pandemia ha agravado.

Dentro de este marco, de fuertes vaivenes en el escenario externo, se han logrado grandes avances en múltiples indicadores macroeconómicos, lo cual hace este progreso aún más meritorio. Esta sección evalúa el progreso en ocho áreas macroeconómicas durante el siglo XXI.

2.1. Reducción y convergencia de la inflación

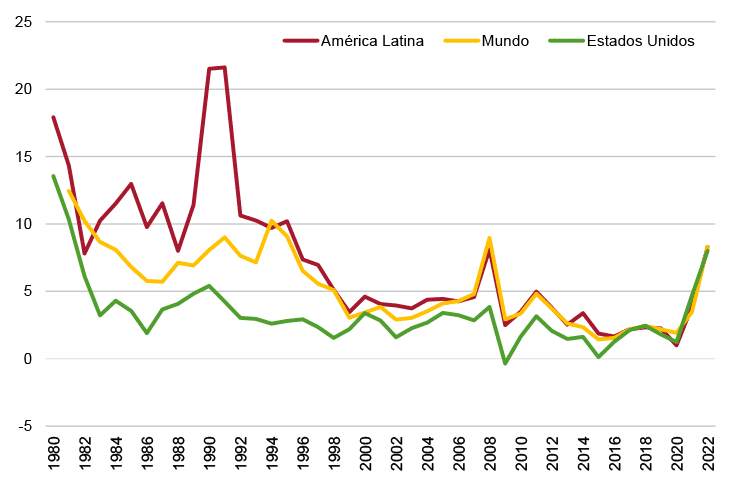

Tras exhibir niveles de inflación anual por encima del 100% en los años 80 y 90, la inflación en América Latina se ha reducido de manera pronunciada, hasta converger con la inflación mundial y con la de Estados Unidos (EEUU) (Figura 11).

La aceleración de la inflación en la región desde mediados de 2021 ocurre en el marco de un incremento de la inflación en EEUU y la UE. Aunque en 2022 se observó una inflación de dos dígitos en muchos países de la región, es ampliamente reconocido que los bancos centrales reaccionaron rápida y decisivamente, subiendo las tasas de interés un año antes de que empezara a hacerlo la Reserva Federal de EEUU (FED). Como resultado la inflación ha comenzado a retroceder en un gran número de países.[21]

Figura 11. Inflación anual ponderada (%)

2.2. Consolidación de los déficits fiscales y de la deuda pública

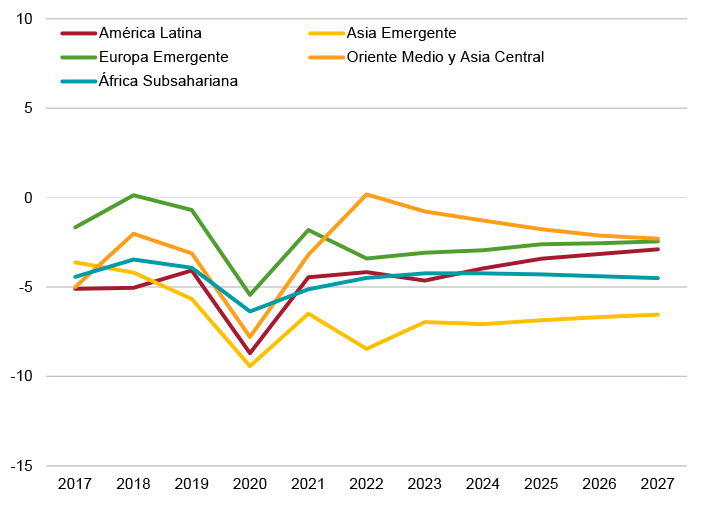

A pesar de enormes shocks externos, siendo el último la pandemia, América Latina continúa, de acuerdo con las proyecciones del FMI, con una reducción persistente de sus desequilibrios fiscales. De hecho, es la única región emergente, junto con Europa y Asia Oriental, que avanza hacia esa consolidación fiscal (Figura 12.2).

La persistente moderación de los déficits fiscales tiene como corolario una estabilización de la deuda pública en sus niveles actuales, interrumpiendo así la tendencia ascendente que se instaló en la región hace una década (Figura 12.2).[22]

Figura 12.1 Balance fiscal (% del PIB)

Figura 12.2 Deuda pública bruta (% del PIB)

Notas: A diferencia otros de gráficos este usa las regiones predeterminadas del FMI y no las del Banco Mundial. La principal diferencia se encuentra en la agrupación de los países del sureste asiático con los del Asia Oriental y el Pacífico y la de los países de Asia Central con los de Oriente Medio en vez de con Europa Emergente. Esta diferente categorización no afecta las conclusiones.

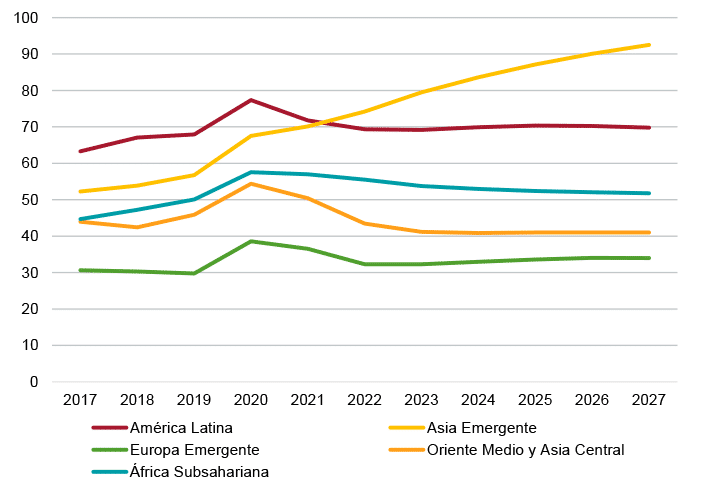

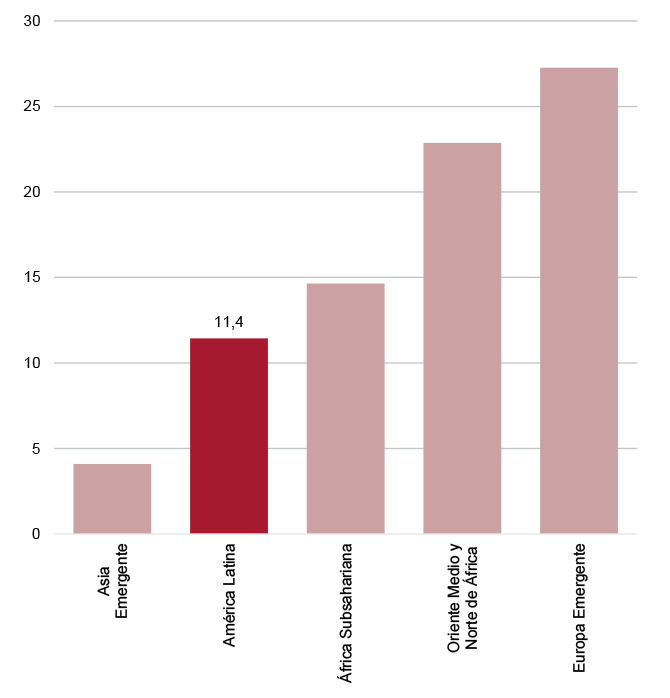

2.3. Desdolarización de la deuda pública

La deuda pública en moneda extranjera ha caído y continúa mostrando una trayectoria descendente, lo cual reduce las vulnerabilidades externas.

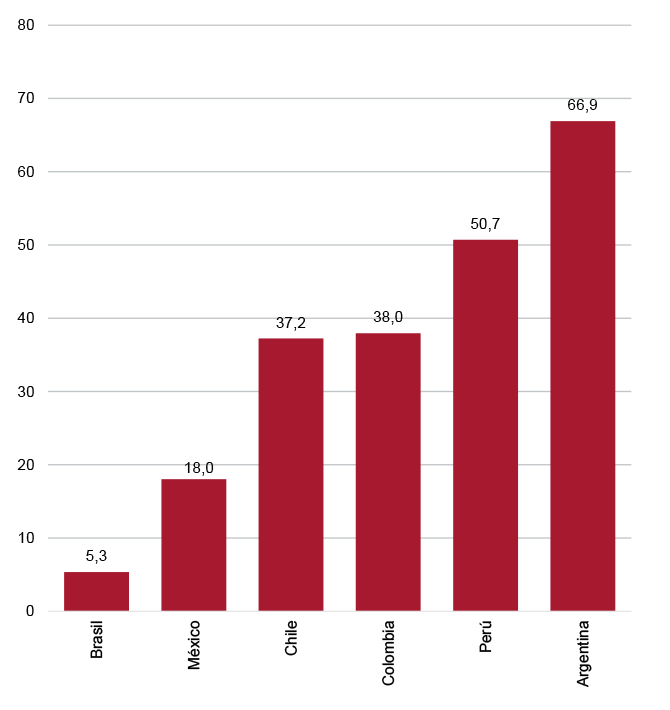

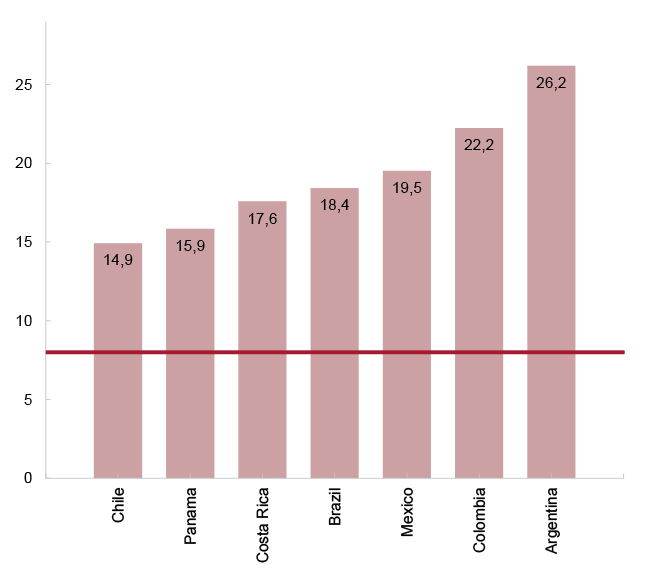

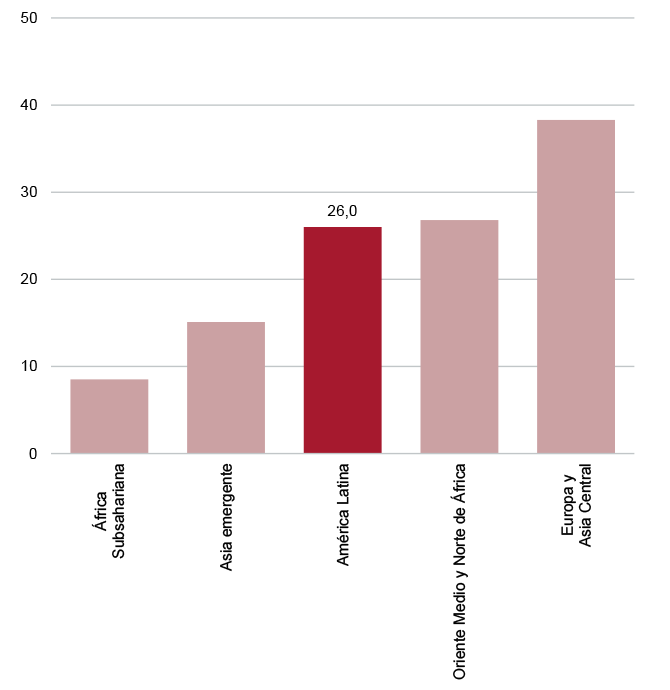

En América Latina, de media, sólo el 11% de la emisión de deuda entre 2017 y 2021 ha sido en moneda extranjera, muy por debajo de otras regiones emergentes (Figura 13.1).[23] [24]

En cuanto a los stocks de deuda, los países sistémicamente más relevantes de la región tienen ratios de deuda en moneda extranjera muy bajos y sólo Perú y Argentina tienen ratios elevados (Figura 13.2).

Figura 13.1. Emisión de deuda pública en moneda extranjera por regiones, 2017-2021 (% del total emitido, promedio)

Figura 13.2. Stock de deuda pública en moneda extranjera, 2022 (% del total)

Nota: Asia emergente excluye China y las categorías son ligeramente distintas debido a que los datos vienen de la OCDE.

2.4. Mejora en el perfil de vencimientos de la deuda externa

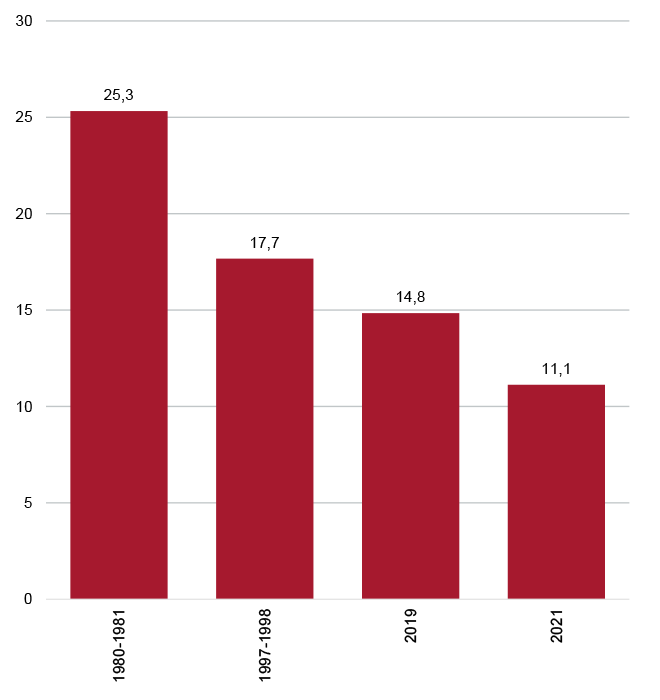

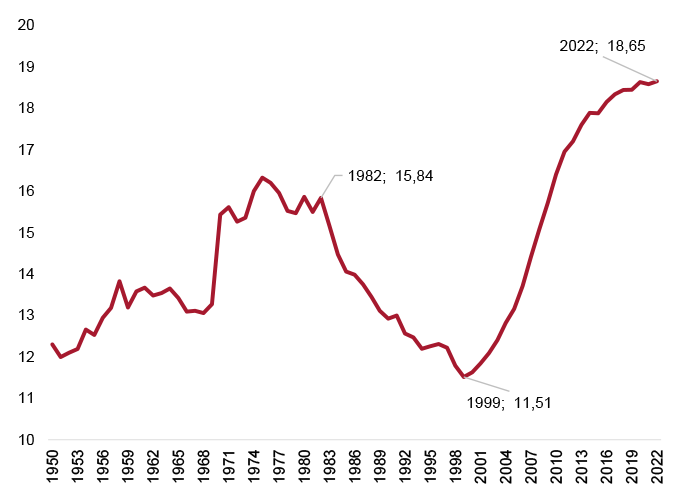

El perfil de la deuda externa también ha mejorado considerablemente en años recientes, evitando que se concentren los vencimientos a corto plazo.

En efecto, la deuda externa a corto plazo en relación con la deuda externa total se ha venido reduciendo constantemente desde principios de los años 80 (Figura 14.1). En la actualidad, la deuda externa a corto plazo representa apenas un 11% de la deuda externa total, menos de la mitad de la que se registraba a principios de los 80, inmediatamente antes de las crisis de deuda y la década perdida en América Latina.

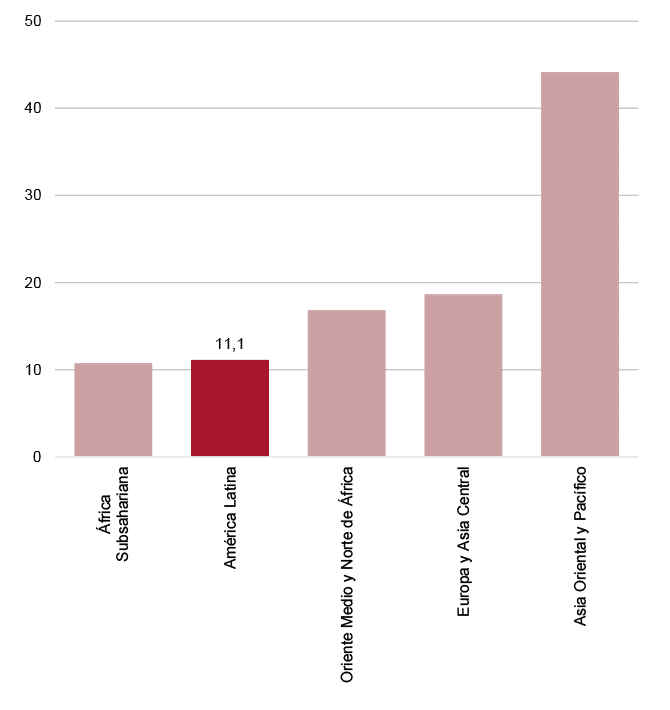

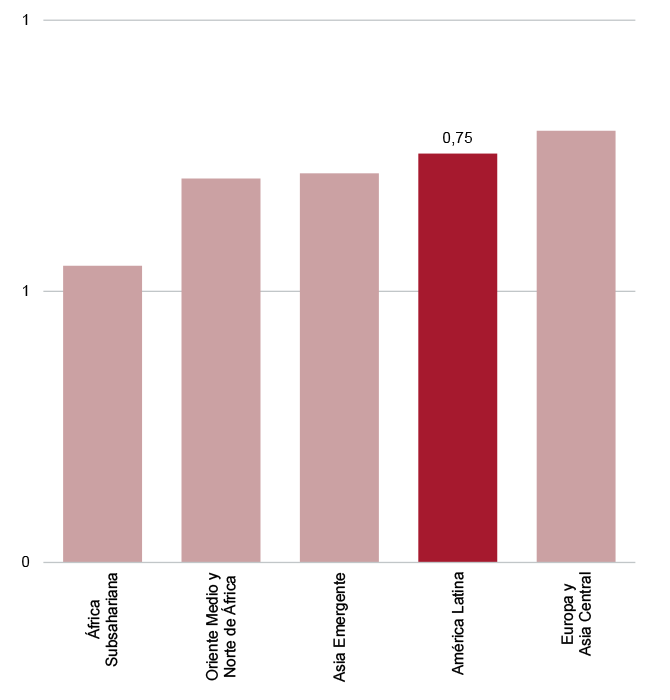

Este fenómeno ha reducido notablemente los riesgos asociados con la refinanciación de la deuda (roll-over risk) y ha colocado a América Latina como la segunda región emergente con menor porcentaje de deuda externa a corto plazo (Figura 14.2).[25]

Figura 14.1. Deuda externa a corto plazo en América Latina (% de la deuda total)

Figura 14.2. Deuda a externa a corto plazo por regiones, 2021 (% de la deuda total)

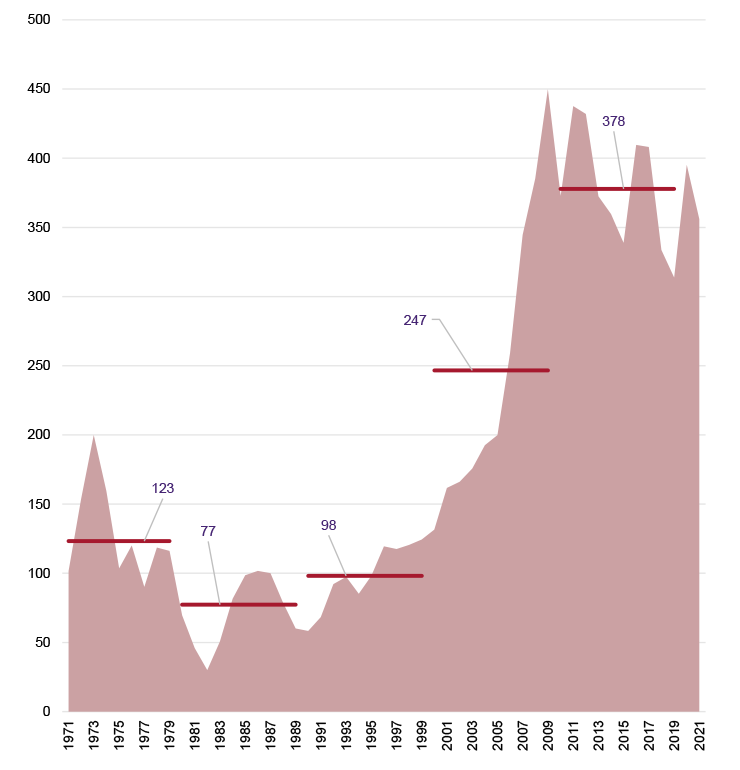

2.5. Acumulación histórica de reservas internacionales

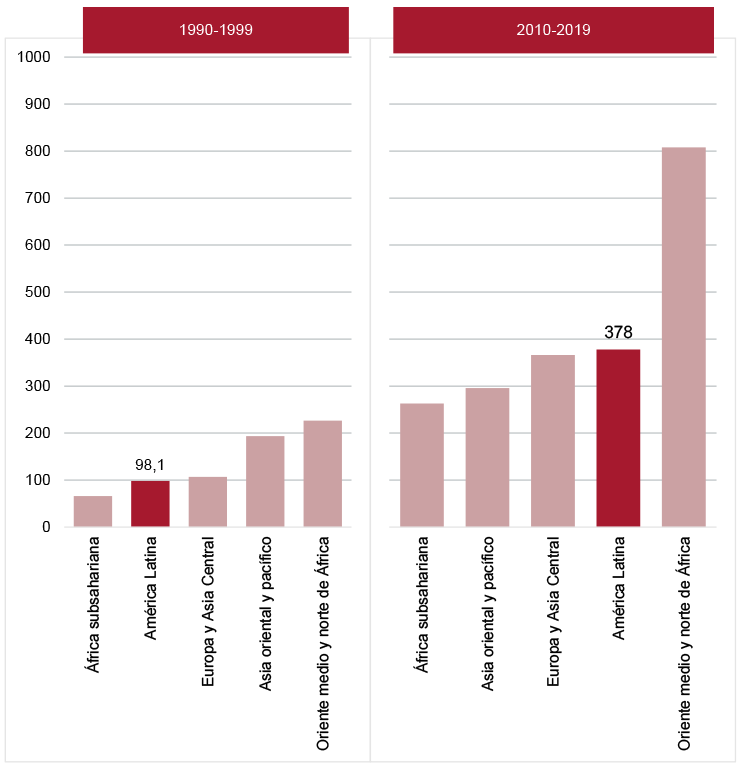

La acumulación de reservas internacionales en América Latina ha sido formidable en los últimos 20 años. Las reservas (en moneda extranjera) pasaron de un 50% de la deuda externa a corto plazo a principios de los 90 (98% de media en la década de los 90) a un nivel cercano al 400% en la actualidad (Figura 15.1).

Aunque este fenómeno de acumulación de reservas se observó en todas las regiones emergentes, América Latina destaca por encima del resto. De ser la región emergente con el menor nivel de reservas en relación con la deuda externa a corto plazo en los años 90 (sólo por encima de África Subsahariana), pasó a ser la segunda región emergente con mayores reservas, sólo por detrás de Oriente Medio y Norte de África, cuya expansión se explica porque concentra a un gran número de países productores de petróleo (Figura 15.2).

El elevado nivel de reservas, combinado con la mejora del perfil de vencimientos de deuda (menor deuda a corto plazo), permite amortiguar interrupciones súbitas en el acceso a los mercados internacionales de capital, que en el pasado fueron un detonante de crisis en la región.

Figura 15.1. Reservas internacionales en América Latina (% de la deuda total)

Notas: Las líneas horizontales muestran el promedio de la década de los 70, 80, 90, 2000 y 2010, respectivamente.

Figura 15.2. Reservas internacionales por regiones emergentes (% de la deuda a corto plazo)

Notas: Las líneas horizontales muestran el promedio de la década de los 70, 80, 90, 2000 y 2010, respectivamente.

2.6. Mejoras en el riesgo crediticio

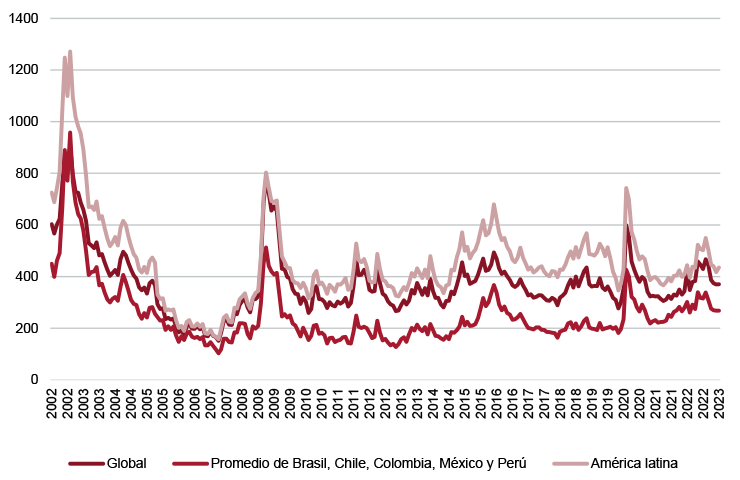

Los avances en la gestión macroeconómica, la consolidación fiscal, la mejora del perfil de vencimientos de la deuda, el elevado nivel de reservas y niveles de dolarización que, a excepción de Argentina y Perú, están por debajo del 50%, se han traducido en un descenso generalizado del riesgo de impago medido por el EMBI spreads.[26]

Aunque el EMBI spread de América Latina en su conjunto está unos 60 puntos básicos por encima del EMBI global, el diferencial medio de los principales emisores de deuda en la región (Brasil, Chile, Colombia, México y Perú) está consistentemente (alrededor de los 100 puntos básicos) por debajo del EMBI global (Figura 13.1).

Figura 16. EMBI spread en América Latina y países emergentes (en puntos básicos)

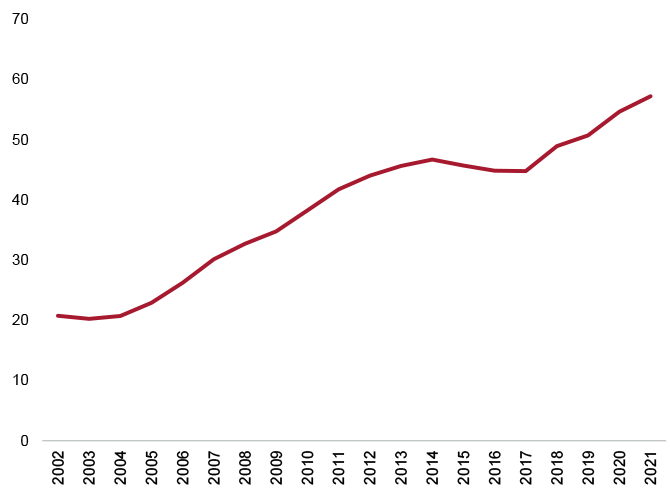

2.7. Expansión de los sistemas bancarios y elevados niveles de capitalización

En los últimos 20 años el crédito doméstico al sector privado ha pasado de un magro 20% del PIB al 55% (Figura 17.1). Algunos países, como Brasil y Chile, se han acercado a niveles similares a los de Europa y Asia Central y a los de Asia Oriental y Pacífico.

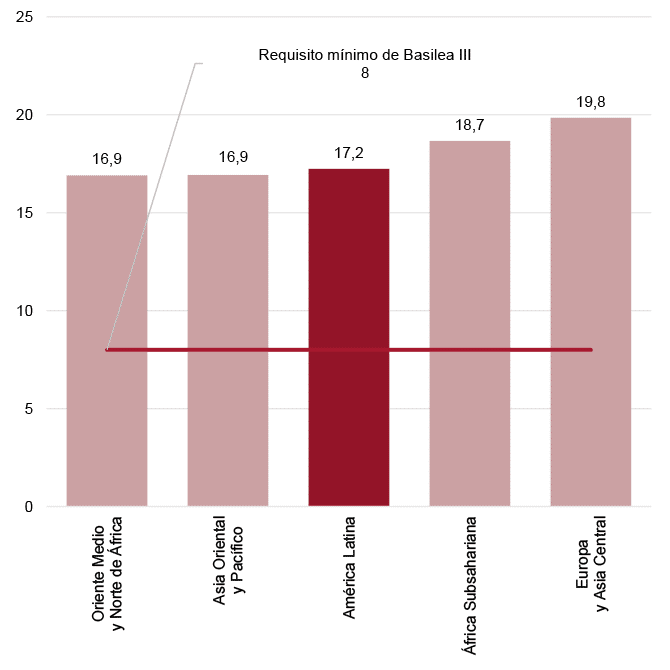

Este proceso de expansión de los sistemas bancarios de la región se ha dado de manera simultánea con una mejora de la regulación y supervisión y un aumento significativo de los niveles de capitalización. Todos los países que han adoptado los estándares de Basilea III tienen niveles de capitalización muy por encima de los requisitos mínimos recomendados de 8% de los activos ponderados por riesgo (Figura 17.2) y en línea con otras regiones emergentes (Figura 17.3).

Figura 17.1. Crédito al sector privado en América Latina (% del PIB)

Figura 17.2. Niveles de capitalización (% de activos ponderados por riesgo)

Figura 17.3. Niveles de capitalización en países con Basilea III (% de activos ponderados por riesgo)

Nota: Asia Oriental y Pacífico excluye China, o en proceso de adoptar Basilea III.

2.8. Disminución de frecuencia de las crisis

Entre 1974 y 2003, periodo que cubre dos fases expansivas (1984-1981 y 1991- 1997) y dos contractivas (1982-1989 y 1998-2003), América Latina sufrió un gran número de crisis cambiarias, bancarias y de deuda soberana: 108 en total, una media de cuatro crisis por año. Las crisis de la región representaron casi un tercio de las crisis de todo el mundo en este período y un 42% de las crisis en mercados emergentes y en desarrollo. Más impactante aún, América Latina tuvo un 73% de las crisis triples totales en este periodo.[27]

Esta tendencia se ha moderado sustancialmente desde el 2004, a pesar de la crisis financiera global del 2008 y de la pandemia. Si bien la incidencia de crisis ha disminuido en todo el mundo, el total de crisis en América Latina pasó de 108 a 12, es decir, de cuatro por año de media a menos de una.

En este mismo periodo, América Latina sólo representa el 16% de las crisis mundiales (una de cada seis) y el 27% (una de cada tres) de las de los países emergentes, en comparación con una de cada tres y una de cada dos entre 1974 y 2004, respectivamente. La región no sufrió ninguna crisis triple durante estos años (Figura 18).

Figura 18. Crisis cambiarias, bancarias y de deuda soberana

| 1974-2003 | 2004-2018 | |

|---|---|---|

| Total de crisis | 384 | 75 |

| crisis por año | 13,2 | 5,4 |

| crisis dobles(a) | 38 | 5 |

| crisis triples(b) | 11 | 1 |

| Total de crisis en mercados emergentes y en desarrollo | 255 | 45 |

| % del total mundial | 66,4 | 60,0 |

| crisis por año | 8,8 | 3,2 |

| crisis dobles(a) | 38 | 3 |

| crisis triples(b) | 11 | 1 |

| Crisis en América Latina | 108 | 12 |

| % del total mundial | 28,1 | 16,0 |

| % del total de mercados emergentes y en desarrollo | 42,4 | 26,7 |

| crisis por año | 3,7 | 0,9 |

| crisis dobles | 6 | 1 |

| crisis triples | 8 | 0 |

Notas: las crisis están definidas por sus fechas de inicio e incluyen crisis bancarias sistémicas, crisis cambiarias y crisis de deuda soberana. Las crisis dobles ocurren cuando dos de los tres tipos de crisis tienen lugar en años consecutivos y las crisis triples cuando los tres tipos de crisis ocurren en años consecutivos.

3. Desarrollo y convergencia[28]

3.1. Convergencia en economías emergentes

Un gráfico vale más que mil palabras. Como ilustra la Figura 19.1, que muestra la renta media per cápita ponderada por Paridad de Poder Adquisitivo (PPA) en las economías emergentes en relación con la de EEUU. No cabe duda de que, desde finales de la década de 1990, ha ocurrido algo bastante extraordinario, un nuevo fenómeno sin precedentes en el periodo posterior a la Segunda Guerra Mundial que impulsó a las economías emergentes hacia un proceso exponencial de convergencia.

Figura 19.1. Convergencia en países emergentes (% del PIB per cápita de EEUU, PPA en dólares constantes de 2021)

Este despegue llevó la renta relativa de las economías emergentes a niveles que, si bien siguen siendo bajos frente a EEUU, duplican los de finales de la década de los 90 y han llegado a una cota máxima desde los años 50. De mantener una senda de convergencia así de vertiginosa, la renta relativa del ciudadano medio de las economías emergentes convergería con la del ciudadano medio estadounidense en tres generaciones.

Huelga decir que este fenómeno tan extraordinario tuvo repercusiones enormes para el bienestar de millones de ciudadanos de las economías emergentes. Más de 700 millones de personas salieron de la pobreza y la pobreza extrema, y dio pie a la aparición de las llamadas clases medias emergentes, que fueron creciendo a un ritmo de 150 millones de personas al año.

Desde luego, parece que en las economías emergentes ocurrió algo bastante extraordinario. Ahora bien, ¿fue realmente así?

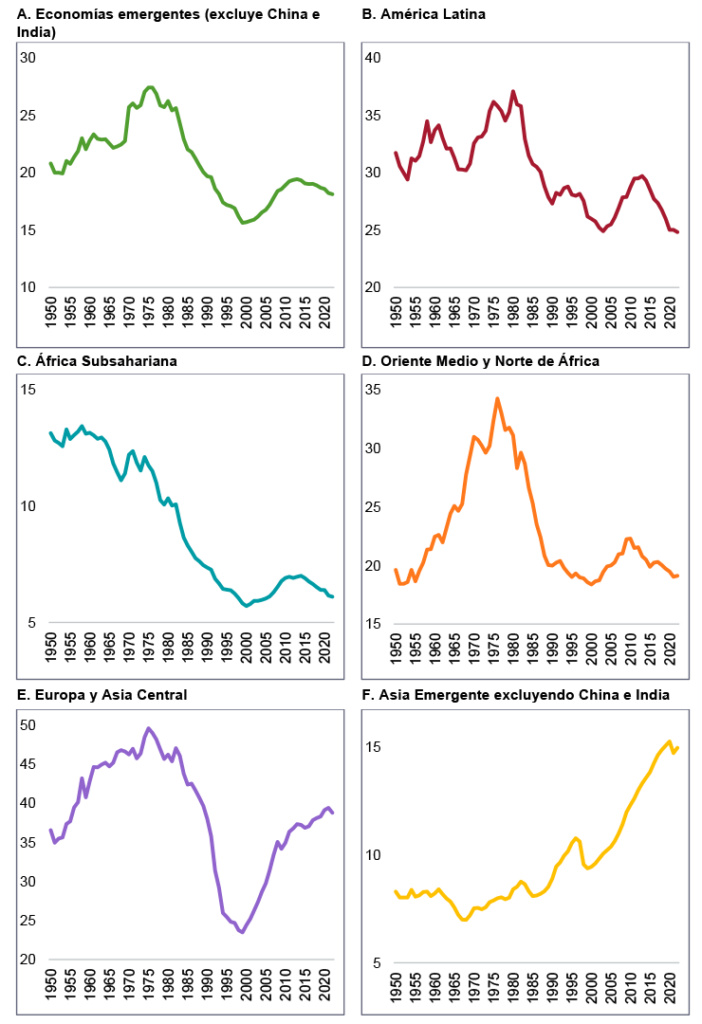

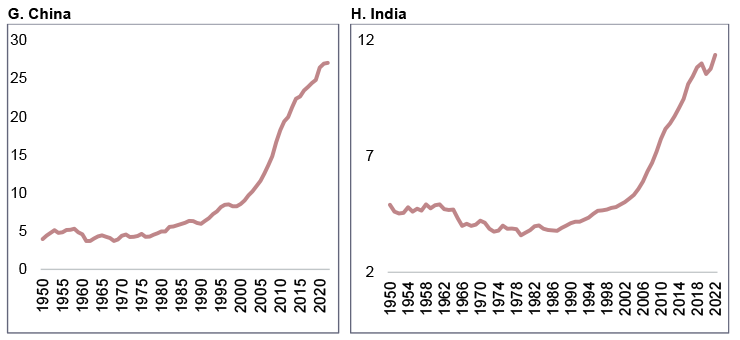

Si eliminamos a China y la India de la muestra de países emergentes, la Figura 19.1 se convierte en el Panel A de la Figura 19.2, donde se distingue un periodo de convergencia que empezó a insinuarse a finales de los 90. Sin embargo, este breve periodo de convergencia no fue ni mucho menos tan importante –la renta relativa permaneció muy por debajo de máximos anteriores– y tuvo lugar después de un periodo de divergencia que comenzó a mediados de los 70 tras la primera crisis del petróleo. En cualquier caso, la convergencia se estancó a partir de 2013.

Este patrón presente en la renta relativa resulta característico en todas las regiones emergentes a excepción de Asia emergente (véanse los Paneles A-F de la Figura 19.2). América Latina, Europa emergente, Oriente Medio, el Norte de África y, por último, África Subsahariana muestran un patrón similar al del Panel A de la Figura 19.2.

Figura 19.2. Convergencia en países emergentes (% del PIB per cápita de EEUU, PPA en dólares constantes de 2021)

Asia emergente es la única región que no sigue esta pauta. Por un lado, China y la India llevan inmersas en una convergencia exponencial desde finales de la década de 1990 (véanse los Paneles G-H de la Figura 19.2), mientras que el resto de Asia emergente ha experimentado un periodo de convergencia continuo, si bien mucho más lento, desde mediados de los 60 (véase el Panel F de la Figura 19.2).

Este fenómeno de convergencia exponencial es una historia casi exclusiva de China y la India. Puesto que China y la India representan el 37% de la población mundial y el 43% de la población de las economías emergentes, hablamos de un hecho de proporciones inmensas. Si se prolongase en el tiempo, las consecuencias para la humanidad serían enormes. Ahora bien, no sirve para contar toda la historia de las economías emergentes como grupo. En concreto, no narra la historia de América Latina.

A pesar del formidable crecimiento del PIB per cápita relativo de China y la India, y en mucha menor medida de Asia emergente, en 2019 y antes de la pandemia, el PIB relativo per cápita de América Latina era mayor que el de China, la India y Asia emergente, y se contaba entre los más altos de las regiones emergentes, por detrás de la Europa emergente y la región petrolífera de Oriente Medio y Norte de África (Figura 19.3).

Al incluir otros indicadores de desarrollo aparte del PIB per cápita, América Latina asciende al segundo puesto, tan sólo por detrás de la Europa emergente; ambas son las únicas regiones emergentes incluidas en la categoría de desarrollo humano alto (Figura 19.4).

Figura 19.3. PIB per cápita relativo por regiones emergentes, China e India, 2019 (% PIB per cápita de EEUU, PPA en dólares constantes de 2021)

Figura 19.4. Índice de Desarrollo Humano, 2021 (Índice de 0 a 1)

3.2. Crecimiento y convergencia de los milagros asiáticos

Para definir con precisión lo que entendemos por convergencia se debe fijar un punto de partida y un punto de destino. A efectos de este informe, la convergencia se define como un proceso por el cual la renta per cápita de un país arranca desde un nivel igual o inferior a una tercera parte de la renta per cápita de EEUU en cualquier momento desde 1950 y llega a alcanzar un nivel igual o inferior a dos terceras partes de la renta per cápita estadounidense.[29]

Según esta definición, los milagros de desarrollo, que han logrado la converger hacia los niveles de renta per cápita de EEUU desde 1950, son únicamente el 3% de los países emergentes conforme a la clasificación actual del informe Perspectivas de la Economía Mundial del Fondo Monetario Internacional. Solamente cinco economías lograron esta hazaña: Japón, Corea del Sur, Taiwán, Hong Kong y Singapur. Iniciaron el proceso de convergencia desde niveles situados entre el 10% y el 29% de la renta per cápita de EEUU (Corea y Hong Kong, respectivamente) y tardaron entre 16 y 44 años en converger (Singapur y Corea del Sur, respectivamente) hasta alcanzar el objetivo. Las tasas de crecimiento de la renta per cápita oscilaron entre el mínimo del 6,1% anual en Hong Kong hasta el máximo del 8,5% anual en Japón durante el periodo de convergencia (Figura 20).

Figura 20. Crecimiento y convergencia de los milagros asiáticos

| Año en que comenzó la convergencia | Año en que se alcanzó la convergencia | Renta relativa en el año de comienzo de la convergencia (en % de la renta de EEUU) | Renta relativa en 2022 (en % de la renta en EEUU) | Crecimiento del PIB per cápita durante la convergencia (en % anual) | |

|---|---|---|---|---|---|

| Hong Kong | 1967 | 1987 | 29 | 93 | 6,1 |

| Japón | 1959 | 1979 | 21 | 65 | 8,5 |

| Singapur | 1965 | 1981 | 25 | 164 | 8,1 |

| Corea | 1966 | 2010 | 10 | 70 | 6,3 |

| Taiwán | 1967 | 2006 | 14 | 91 | 6,1 |

Dicho de otro modo, la convergencia hacia niveles de renta per cápita de países ricos es un hecho extraordinariamente raro. Tildar a América Latina de fracaso económico (o a cualquier otra región emergente) al compararla con un objetivo prácticamente imposible es, como mínimo, usar una métrica poco acertada para definir el éxito.

3.3. El desafío del crecimiento

De cara al futuro, el desafío para América Latina no está en la gestión macroeconómica. Conforme al análisis efectuado al inicio del capítulo, la región avanzó de forma considerable en todas las dimensiones de la gestión macroeconómica con alto rédito.

En cuanto a la convergencia hacia los niveles de renta per cápita de los países ricos es más una aspiración que un objetivo realista de política económica. Sólo un puñado de economías asiáticas han logrado esa proeza después de la Segunda Guerra Mundial.

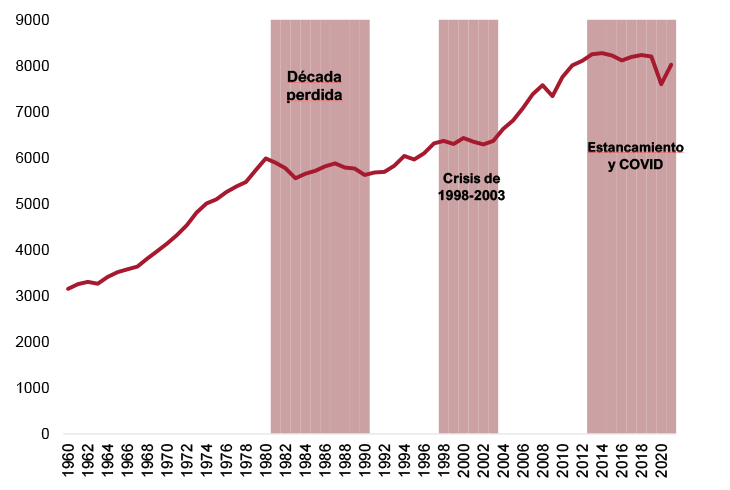

Tras una década de estancamiento de la renta per cápita, el desafío de América Latina es reactivar el crecimiento (Figura 21). La ausencia prolongada de crecimiento lleva inevitablemente a una situación de puja por el reparto de unos recursos que son fijos, lo que, aparte de ser un caldo de cultivo para la tensión social, desvía los valiosos recursos políticos de la sociedad hacia neutralizar esas tensiones en vez de concentrarlos en el objetivo del crecimiento.

Desde mediados de la década de los 70, la región sólo logró crecer a un ritmo elevado en periodos en los que el contexto externo fue extremadamente favorable –con altos precios de las materias primas que produce y exporta América Latina y entrada abundante de capitales extranjeros– y supuso un espaldarazo para el crecimiento de la región.[30] Después de estos elevados niveles de crecimiento, hubo desplomes y estancamientos cuando el contexto externo se tornó desfavorable.

En consecuencia, los resultados de crecimiento de la región han sido mediocres desde principios de los 80. Y el motivo fundamental es que la región no ha conseguido hacer progresos significativos en lo que respecta a los motores del crecimiento.

Figura 21. PIB per cápita en América Latina (dólares constantes de 2015 a PPA)

Nota: Las áreas verdes denotan periodos de crisis o estancamiento económico.

3.4. La década dorada: 2004 a 2013

A fin de ilustrar el punto anterior, analizamos ahora la década dorada en la que los índices de crecimiento de América Latina superaron el 5% anual gracias al impulso de lo que ha venido en llamarse el superciclo de las materias primas. Durante este periodo, la región tuvo un punto de inflexión después de 25 años de caída de la renta relativa y generó la expectativa de que América Latina recorrería por fin la senda de la convergencia. No fue así y las señales de alarma estaban a la vista.

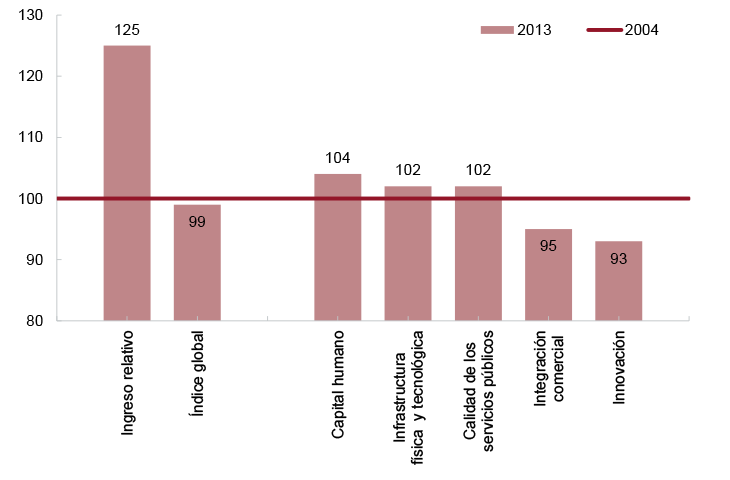

Este decenio de tasas de crecimiento altísimas no vino acompañado de avances similares en los principales factores determinantes del mismo, factores que han demostrado tener un efecto positivo sobre el crecimiento: la integración comercial, las infraestructuras físicas y tecnológicas, el capital humano, la innovación y la calidad de los servicios públicos.[31]

En marcado contraste con la evolución favorable de la renta relativa durante la década dorada, América Latina no logró progresar en los motores del crecimiento frente a las economías avanzadas. El índice global de los motores de crecimiento –el promedio simple de cinco subíndices– no mostró cambios durante la década dorada (Figura 22.1).

Figura 22.1. Evolución de la renta relativa y de los motores del crecimiento en América Latina (Índice: 2004=100, % del PBI per cápita de EEUU y % de los índices en países avanzados)

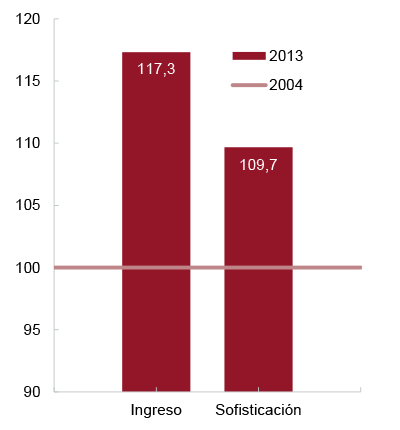

Algo similar ocurrió con la sofisticación de las exportaciones, un indicador empleado por el Harvard Growth Lab para predecir el crecimiento futuro. Durante la década dorada, la región no logró tampoco avances considerables en cuanto a la sofisticación de su matriz exportadora (Figura 22.2).

Figura 22.2. Evolución de la renta relativa y sofisticación de las exportaciones en América Latina (Índice: 2004=100; % del PIB per cápita de EEUU y % de la sofisticación de las economías avanzadas)

Conclusiones: de cara al futuro

A fin de crecer a un ritmo sostenido, la región deberá redoblar esfuerzos para profundizar su integración con la economía mundial e intrarregional; para mejorar el capital humano, el ritmo de innovación, la calidad de los servicios públicos; y, por último, para actualizar las infraestructuras físicas y tecnológicas. Son necesarias todas estas mejoras para revitalizar el crecimiento sin que América Latina sea rehén de factores externos favorables para crecer a tasas respetables.

Pese a que estos desafíos puedan parecer enormes, hay motivos de sobra para el optimismo. América Latina ha creado bases sólidas impulsar el crecimiento.

En primer lugar, la democracia se ha consolidado en prácticamente toda la región y una generación entera ha crecido viendo en las elecciones el único modo legítimo de elegir gobierno. En desarrollo democrático, América Latina ocupa el primer puesto entre las regiones emergentes.

En segundo lugar, un grupo considerable de países importantes de América Latina ha logrado resultados macroeconómicos notables. Toda una generación ha crecido ya con una inflación baja y relativamente estable y unas finanzas públicas razonablemente saneadas. Es más, la regulación y supervisión del sistema bancario ha mejorado de manera considerable en los últimos años y América Latina cuenta hoy con sistemas financieros sólidos.

En tercer lugar, la región podría estar a un paso de una mayor integración económica con la UE. Tal y como se muestra en el apartado sobre las oportunidades de la nueva coyuntura del Informe Elcano ¿Por qué importa América Latina?, muchos países latinoamericanos ya cuentan con TLC con la UE. Si el Acuerdo de Asociación UE-Mercosur acaba ratificándose, la UE tendría TLC con el 94% del PIB de la región.

Además, tal y se señala en ese mismo apartado, en caso de que estos países hilvanaran entre sí los acuerdos comerciales bilaterales existentes con la UE –por ejemplo, armonizando los estándares, normas de origen y los procedimientos aduaneros–, vería la luz un espacio económico inmenso: una asociación entre la UE y América Latina que englobaría a 1.100 millones de personas con un PIB total superior a 22.000 millones de dólares, similar al de la economía estadounidense y por encima de la china.

Si una asociación de este tipo acabara cuajando, podría haber enormes beneficios mutuos. Las economías de la UE y América Latina se complementan entre sí. América Latina posee en abundancia energía y recursos minerales: sol, viento, agua y tierra fértil. La UE puede aportar a la región el capital, la tecnología y los conocimientos necesarios para incrementar la complejidad de la matriz exportadora de América Latina. Si la idea se materializa, la senda de desarrollo de América Latina podría parecerse más a la de España y Portugal que a la de los milagros asiáticos. En España y Portugal, primero vino la democratización, después la integración económica (con la UE) y, por último, el desarrollo.

[1] Este análisis forma parte del Informe Elcano 32 “¿Por qué importa América Latina?”, publicado el 5 de julio de 2023.

[2] Corea del Sur, Hong Kong, Singapur y Taiwán.

[3] La frase original, basada en el título de un libro de Stefan Zweig sobre Brasil, se atribuye a Charles de Gaulle.

[4] América Latina se refiere en este documento de manera general a la región, incluyendo el Caribe. Se han recopilado datos para 24 países que componen la muestra en la Figura 1 (Argentina, Belice, Bolivia, Brasil, Chile, Colombia, Costa Rica, Ecuador, El Salvador, Guatemala, Guyana, Haití, Honduras, Jamaica, México, Nicaragua, Paraguay, Perú, Panamá, República Dominicana, Surinam, Trinidad & Tobago, Uruguay y Venezuela). Distintas subsecciones pueden tener muestras diferentes según la disponibilidad de datos y se excluyen de la muestra islas pequeñas del Caribe (con un PIB inferior a los 1.000 millones de dólares) y países sin datos como Cuba.

[5] Estos países representan el 76% del PIB regional.

[6] Estos países representan el 79% del PIB regional.

[7] Jácome y Pienknagura (2022) y Garriga (2016).

[8] Recientemente han surgido algunas preocupaciones con respecto a la independencia de los bancos centrales en América Latina, lo cual enfatiza la importancia de los avances logrados (ver, por ejemplo, Citibank (2022)).

[9] La independencia de facto puede no estar legislada, pero se reconoce y ejerce. Por ejemplo, Argentina, Bolivia y Venezuela tienen legislada la independencia de los bancos centrales, sin embargo, estos países no tienen la independencia de facto, mientras que Brasil no tiene la independencia legislada, pero de facto es un banco central independiente. Por su parte, Ecuador y El Salvador reconocen la independencia de su banco central, pese a no tener una moneda independiente y por tanto menor soberanía monetaria, mientras que Panamá no tiene un banco central como tal y es el Banco Nacional de Panamá el que realiza alguna de las funciones correspondientes al banco central.

[10] Estos países representan el 80% del PIB regional.

[11] Brasil, Chile y Colombia las adoptaron en 1999, México en 2001, Perú en 2002, Guatemala en 2005, Paraguay en 2011, Republica Dominicana en 2012, Uruguay en 2013, Jamaica en 2017 y Costa Rica en 2018, ver De Gregorio (2020).

[12] Brasil incorporó en la constitución una regla de balance presupuestario en el año 2000 y adoptó una ley de responsabilidad fiscal en el año 2000, Pereira (2016).

[13] Esta regla tiene una meta de balance estructural. Los gastos gubernamentales se presupuestan ex ante con base a la recaudación que se obtendría si la economía estuviera en su nivel potencial y los precios del cobre y del molibdeno estuvieran en sus promedios históricos. Esto último, el nivel potencial del PIB y los precios del cobre y molibdeno, son determinados por comités independientes (Ffrech Davis, 2016, Gallegos Zuñiga, 2018 y Davoodi et al., 2022).

[14] Talvi y Végh (2000).

[15] Los países que hoy cuentan con reglas fiscales representan el 91% del PIB regional.

[16] Chiara and Prats (2022).

[17] Los países de estas dos subregiones representan un 62% del PIB regional.

[18] Únicamente en el Caribe, y en menor medida en América Central, los procesos de emisión y las estrategias de manejo y sostenibilidad de la deuda son débiles. Por su parte, el Cono Sur tiene margen de mejora en materia de sus procesos de emisión de deuda.

[19] Estos países representan el 81% del PIB y una amplia mayoría de los activos bancarios de la región.

[20] Ver BIS (2023) y Banco de España (2023) para más detalle. Los colchones de capital anticíclicos son requerimientos de capital que aumentan de manera automática durante fases de expansión “para frenar el desarrollo de desequilibrios sistémicos, elevar el nivel de solvencia de las entidades y así mejorar la capacidad de absorción de este tipo de riesgos” y se liberan durante fases de contracción “para ayudar a mitigar el impacto negativo de las crisis sobre la provisión de crédito a la economía real.”

[21] CLAAF (2022).

[22] Dado que los niveles actuales son aún elevados, es probable que la región requiera una consolidación fiscal algo más ambiciosa que la prevista en las proyecciones del FMI.

[23] OCDE (2022).

[24] Como señala la OCDE (2022), el aumento de los costes de financiación en moneda extranjera en 2021 motivó una mayor emisión en monedas domésticas.

[25] Un estudio de la OCDE (2022) muestra como la emisión de deuda de América Latina se hace a plazos cada vez más largos. Por ejemplo, en 2009 el vencimiento promedio de la deuda era de cinco años, mientras que en 2019 y 2021 ha pasado a más de siete años.

[26] Diferenciales en índice de bonos de mercados emergentes (Emerging Markets Bonds Index, EMBI).

[27] Las crisis triples ocurren cuando las crisis cambiarias, bancarias y de deuda ocurren en años consecutivos o simultáneamente.

[28] Basado en Talvi (2016).

[29] La tercera parte y las dos terceras partes de la renta per cápita de EEUU representan respectivamente la media menos una desviación estándar y la media más una desviación estándar de la distribución de la renta per cápita de todos los países de nuestra muestra frente a la de EEUU en 2021. En sus categorías de renta, el Banco Mundial emplea una definición distinta, mucho menos estricta, de los países de renta alta. El umbral del Banco Mundial para definir un país de renta alta es una renta nacional bruta per cápita de 13.589 dólares estadounidenses, que equivale al 20% de la renta nacional bruta per cápita de EEUU.

[30] Véase, por ejemplo, Izquierdo, Romero y Talvi (2007).

[31] Ver Barro (1991). Para una reseña completa sobre las regresiones de crecimiento entre países, véanse Durlauf y Quah (1999) y Durlauf, Johnson y Temple (2005).