Tema

Este documento analiza la expansión internacional de las empresas latinoamericanas en todo el mundo, con particular foco en la evolución, motivaciones y características de su desembarco en España.

Resumen

La inversión latinoamericana en el mundo es un fenómeno económico consolidado y de creciente relevancia que ha multiplicado la presencia de empresas de ese origen en todo el mundo. Se trata de una inversión liderada por compañías mexicanas, brasileñas y chilenas, con una marcada diversificación sectorial y una creciente sofisticación en lo que se refiere a la tipología inversora. En este contexto, España se ha convertido en uno de los principales destinos para el capital latino, una oleada inversora que se ha producido fundamentalmente en los últimos años y que ha llevado a la región a convertirse en el cuarto mayor inversor extranjero en nuestro país. Actualmente las empresas latinoamericanas forman parte destacada del tejido empresarial español y sus motivaciones de inversión, sus estrategias de internacionalización y vehículos utilizados son cada vez más complejos.

Análisis

El despegue de la inversión latinoamericana en el mundo, no sólo multilatinas

Una de las grandes transformaciones experimentadas por la economía mundial a lo largo de las últimas décadas ha sido el protagonismo ganado por las economías emergentes y en desarrollo. Una de las principales derivadas de este fenómeno, que ha dado lugar a una nueva geografía económica, es el aumento de la presencia global de compañías con origen en estos países. La Inversión Extranjera Directa (IED) procedente de regiones emergentes pasó de representar el 9,3% en el año 2000 a un 22,8% en 2019. Esta oleada inversora está claramente liderada por China, que se ha convertido en el segundo mayor inversor mundial, pero otras regiones, como América Latina, también han ganado protagonismo. Así, la IED latinoamericana alcanzó el pasado año en términos acumulados la cifra récord de 762.929 millones de dólares (el 2,2% del total mundial), un 84% más que a principios de la década, y 13 veces más que en 2000. Este hecho evidencia un despegue de la internacionalización de las empresas latinoamericanas en el todo el mundo y su consolidación como fenómeno económico desde principios de siglo. Pese al rápido avance reciente, el volumen inversor está en todo caso muy por debajo de los 2,26 billones de dólares de IED recibidos por la región, lo que resulta razonable dado su grado de desarrollo económico y empresarial.

Aunque encontramos las primeras operaciones internacionales de grandes empresas latinoamericanas (a menudo llamadas multilatinas o translatinas) desde la década de 1980, fue en los últimos años cuando se consolidó la IED latina, con un volumen anual entre los 35.000 y los 40.000 millones de dólares. Además, este fenómeno crecientemente complejo se ha ampliado a nuevos países emisores de inversión, a un mayor número de compañías de distintos tamaños, que abarcan un creciente número de sectores y, en definitiva, ha pasado a constituir una de las características de mayor interés del tejido empresarial regional. Los factores que explican la salida al exterior las empresas latinas pueden analizarse bajo el marco de la teoría de la IED desarrollada por el economista británico John Dunning, que data de los años 70. Así, las empresas latinas invierten en el exterior por búsqueda de mercados/clientes (como la operadora mexicana América Móvil, que se ha expandido con fuerza por toda la región accediendo a nuevas bolsas de consumidores), búsqueda de activos estratégicos como marca y tecnología (como la adquisición de la brasileña Natura sobre la británica The Body Shop), búsqueda de recursos naturales (la papelera chilena CMPC, que tiene el 36% de los bosques explotados fuera de Chile) y búsqueda de eficiencia, habitualmente asociado a ventajas laborales (la dominicana Grupo M. cuenta con el 65% de su mano de obra en Haití).

Pero además encontramos factores específicos de la región, entre los que destacan fundamentalmente cinco: (1) el fuerte crecimiento alcanzado en el mercado interno por grandes grupos familiares y empresas de commodities, que permitió ganar escala y dar lugar al nacimiento de compañías preparadas para dar el salto internacional; (2) el compromiso con una mayor apertura económica a nivel político e institucional, lo que se evidencia claramente en el caso de México y el Tratado Libre Comercio de América del Norte (TLCAN) en los años 90, que impulsó el desembarco de firmas mexicanas en EEUU; (3) el apoyo público y financiero a la salida de compañías, como evidencian los préstamos del Banco Nacional de Desenvolvimento (BNDES) brasileño, que facilitaron el acceso a financiación para operaciones expansivas; (4) la apertura de los mercados internacionales a la deuda corporativa latinoamericana, facilitada a medida que los países se acercaban al “grado de inversión”; y (5) y la necesidad de diversificar mercados que compensen los movimientos y volatilidad cambiaria del ciclo económico local. Además, la ola inversora latina en el exterior se produjo en un contexto marcado por la corriente globalizadora, que multiplicó por cinco el volumen de las operaciones de inversión trasnacionales en todo el mundo desde 2000.

Por lo que respecta a la distribución geográfica de las inversiones, como es esperable las principales economías de la región son aquellas con mayor volumen de inversión en el exterior. México cuenta con 230.362 millones de dólares de inversión exterior (el 30% del total latinoamericano), seguido de Brasil con 223.947 millones (29%) y Chile con 131.754 millones (17%). Las tres economías concentran tres de cada cuatro dólares de lo que América Latina invierte fuera. Sin duda, esta elevada concentración se debe a la abundancia de grandes compañías con origen en estos países, que son aquellos que cuentan con un tejido empresarial más sofisticado, con un mercado interno que ha posibilitado su crecimiento y mayor acceso a talento y a financiación. Hoy, 38 de las 50 mayores multilatinas son mexicanas, brasileñas o chilenas, auténticos grupos empresariales globales, como Mexichem, con un 90% de las ventas fuera de México, la minera brasileña Vale, con 29.000 empleados fuera de Brasil, y la firma de logística chilena Saam, con más del 70% de su facturación procedente del exterior. En todo caso, es además destacable que, si bien todas las economías han registrado desde 2000 un aumento significativo en la inversión exterior, mientras México, Chile, Colombia y Perú han ganado peso, Brasil, Argentina y Venezuela lo han perdido (véase la Figura 1). Figura 1. Principales economías inversoras en el exterior, 2010 y 2019

| 2019 | 2010 | Cuota Latam 2019 (%) | Cuota Latam 2010 (%) | |

|---|---|---|---|---|

| México | 230.362 | 230.362 | 30,2 | 28,3 |

| Brasil | 223.947 | 149.333 | 29,4 | 36,1 |

| Chile | 131.574 | 61.126 | 17,2 | 14,8 |

| Colombia | 63.847 | 23.717 | 8,4 | 5,7 |

| Argentina | 43.527 | 30.328 | 5,7 | 7,3 |

| Venezuela | 27.847 | 19.171 | 3,7 | 4,6 |

| Perú | 9.353 | 4.265 | 1,2 | 1,0 |

| Resto | 32.472 | 8.621 | 4,3 | 2,0 |

Fuente: elaboración propia a partir de World Investment Report 2019 (WIR), UNCTAD.

Por lo que se refiere al destino exterior de la inversión latina en su conjunto, las cifras oficiales de las balanzas de pagos de los países latinoamericanos no ofrecen un nivel de desagregación suficiente que permita identificar los principales destinos de inversión de forma consolidada. Esto sí es posible, sin embargo, atendiendo tanto a operaciones de fusión y adquisición (M&A por sus siglas en inglés) como a los proyectos greenfield (inversión nueva) anunciados. Respecto de los primeros, tanto en 2018 como en 2019 las principales operaciones se realizaron en la misma región, principalmente con destino en Brasil, Colombia, y en menor medida México, seguidos de EEUU, España y Canadá. Respecto de las segundas, el principal destino fue Perú, EEUU, México, Colombia, Brasil, España, Chile y Alemania. En todo caso, es evidente que el principal destino de la IED latina es la propia región, seguida de EEUU y la UE, con una muy escasa exposición a otros mercados, destacando la limitada penetración en Asia en general y China en particular.

América Latina se convierte en el cuarto mayor inversor en España

La expansión internacional del capital latinoamericano ha propiciado un importante desembarco de sus empresas en España. Como es bien conocido, ambas partes mantienen una relación privilegiada, fundamentada en profundos y sólidos vínculos históricos y culturales, evidenciados en la intensidad de las relaciones económicas y empresariales. En el ámbito de las inversiones, España se ha convertido en el segundo inversor directo en América Latina, después de EEUU, con una posición acumulada de 131.586 millones de euros. La expansión de la empresa española en la región es un fenómeno ampliamente analizado, iniciado en los años 90, a partir de la desregulación y apertura al capital extranjero en el marco del Consenso de Washington. Así, se construyeron unas relaciones empresariales unidireccionales, en la cual destacaron grandes empresas de energía, banca y telecomunicaciones, a las que seguirían un nutrido grupo de pymes. Se establecieron en México, Brasil, Chile, Argentina, Colombia y Perú, y fueron ganando presencia. En algunos casos, el mercado latinoamericano se constituyó en la principal fuente de ingresos de algunas compañías.

En los últimos años, sin embargo, las relaciones han evolucionado hacia un patrón más equilibrado y bidireccional, debido al desembarco del capital latino en España, convertida en una puerta de entrada clave para las empresas latinoamericanas. Aunque existe inversión latinoamericana en todas las grandes economías europeas, ninguna como España ha recibido inversión de forma tan regular ni cuenta con un perfil inversor tan rico y diversificado. La inversión latinoamericana en España, aunque dista del volumen e importancia alcanzada por la inversión española en América Latina, ha alcanzado los 42.660 millones de euros, un 9,1% de toda la inversión extranjera recibida por España, según datos oficiales. América Latina ya es el cuarto mayor inversor extranjero en España, después de EEUU, el Reino Unido y Francia, y por delante de economías fuertemente inversoras como China. Si atendemos a bases de datos privadas, desde 2003 se han realizado 202 proyectos greenfield de inversión por empresas latinoamericanas, y se han materializado más de 140 tomas de participación empresarial (equity), en su mayoría para tomas de posición minoritaria.

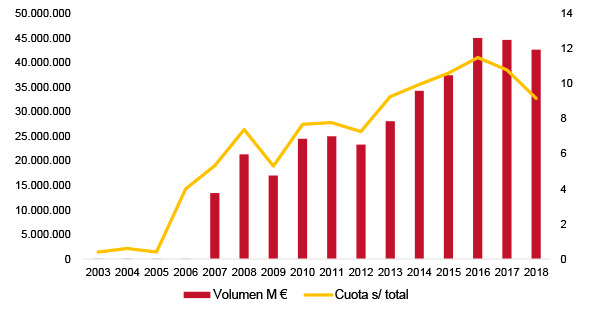

Las primeras operaciones de inversión latina en España se produjeron en los años 80 y principios de los 90 (con la entrada de la petrolera estatal mexicana Pemex en Repsol y la adquisición de dos cementeras valencianas por la también mexicana Cemex), pero es en el siglo XXI cuando se aprecia un crecimiento gradual en el desembarco del capital latino en España, acelerado en los últimos años (véase la Figura 2). La mayor parte de la inversión latinoamericana en España no se ha produjo cuando tuvo lugar una inversión récord latina en el mundo ni un periodo de bonanza en la región. Más bien, el grueso de la inversión coincidió con la recesión económica española motivada por la crisis de la Eurozona (2008-2012) que deprimió el precio de los activos. En el período 2003-2007, cuando América Latina avanzó un 5% anual, la inversión en España se situó en 1.500 millones de euros, notablemente inferior a la del período 2008-2012, cuando la región moderó su crecimiento, pero la economía española se hundió y las inversiones latinas llegaron a 4.400 millones de euros. Este hecho evidencia el carácter contracíclico observado en la inversión directa de forma habitual (en contraposición a la inversión de cartera), así como su naturaleza de largo plazo.

Por lo que a la vía de entrada se refiere, nos encontramos tanto con operaciones de crecimiento orgánico, como la adquisición de compañías (el grupo colombiano Colombina sobre la empresa de golosinas Fiesta), la toma de participaciones minoritarias (la familia mexicana Alcántara en el Grupo Prisa), las operaciones de compra (en solitario o de forma sindicada) por fondos de capital privado o la apertura de fábricas y plantas (como el fabricante de tortillas de maíz Gruma). Asimismo, es interesante señalar el elevado interés de los inversores latinos por el régimen español de holding (Entidades de Tenencia de Valores Extranjeros o ETVE). Mientras que la inversión latina supone un 9,1% del total de la inversión extranjera en España, si se contabilizan sólo las inversiones en holdings, la ratio se eleva al 41,6%. Entre los cinco primeros países en utilizar esta figura en España, tres son latinoamericanos: Colombia, Brasil y Uruguay. Este hecho muestra las ventajas de España para operar en distintos países debido a su red de convenios de doble imposición, así como el atraso en la región en el diseño de estructuras fiscales ventajosas para la operativa de empresas multinacionales.

Por lo que respecta a los motivos que explican la llegada de inversión latinoamericana a España, se puede hablar de factores push y pull. Entre los primeros destacan dos de las cuatro motivaciones principales de las operaciones de inversión anteriormente señaladas: búsqueda de mercados (como la mexicana Bimbo y la colombiana Totto), activos estratégicos asociados a marca (la mexicana Alsea sobre Grupo Vips) y a I+D (la farmacéutica argentina Insud Pharma). En menor medida, también encontramos algunas operaciones puntuales motivadas por el acceso a recursos naturales (la brasileña Votorantim sobre los activos españoles de la portuguesa Cimpor), así como por eficiencia, si bien asociados al aprovechamiento del régimen de holding español.

Los factores pull serían de dos tipos. Por un lado, los mencionados vínculos histórico-culturales, incluyendo la lengua (algunos trabajos indican que compartir idioma puede multiplicar la inversión bilateral por siete). Este factor también se evidencia en la relación de otros países, como Brasil y Portugal, como pone de manifiesto la entrada al mercado europeo del Banco Itaú por Lisboa o la adquisición por la brasileña Oi de PT Portugal. Por otro lado, encontramos las ventajas asociadas a la inversión en un país avanzado, esto es, bajo riesgo regulatorio y elevada estabilidad macroeconómica. Este último no es un tema menor, habida cuenta de la volatilidad cambiaria o de los episodios inflacionarios en distintos países de la región y que perjudican la cuenta de resultados de las compañías. Además, en el período post crisis de la Eurozona, España ha contado a su favor con una combinación de ser el país con mayor crecimiento de la Eurozona con un precio muy atractivo de activos, en particular compañías e inmuebles.

México lidera las inversiones, con un patrón sectorial muy diversificado

México concentra la mayor parte de las inversiones latinoamericanas en España, que alcanza ocho de cada 10 euros recibidos desde la región. De hecho, México, por sí solo, es el quinto mayor inversor en España solamente por detrás de EEUU y las cuatro grandes economías europeas (el Reino Unido, Francia, Alemania e Italia). La confluencia de estos dos factores explica por qué se encuentra muy por delante del resto de la región en su desembarco en España: la de un tejido empresarial sofisticado y con capacidad para internacionalizarse, y un mayor peso de los vínculos históricos y culturales que en otros países latinoamericanos. Además, viene apoyado por iniciativas concretas como la llegada a España de Techba, programa creado en 2004 por la Secretaría de Economía y la Fundación México-EEUU para la Ciencia (FUMEC) con el fin de impulsar a las pymes tecnológicas en México que buscan expandir sus operaciones internacionalmente.

La inversión mexicana en España se remonta a los años 80, con las mencionadas operaciones en el sector de materias primas por Pemex y Cemex. A partir de ahí se han producido numerosas inversiones en un gran número de sectores económicos. En alimentación Bimbo, con larga presencia en España, inauguró en 2016 su fábrica más avanzada en Europa, y Sigma adquirió Campofrío tras comprar su paquete accionarial al grupo chino WH Group; en construcción, Carlos Slim ha entrado en el capital de la constructora FCC, de la inmobiliaria Realia y de la promotora Quabit; en el sector financiero destacan las participaciones minoritarias del empresario David Martínez en Banco Sabadell, Carlos Slim en Caixabank y Davinci Capital en Liberbank; en transportes, la adquisición de ADO sobre el Grupo Avanza ha dado acceso al grupo mexicano a una flota de más de 6.000 autobuses; en entretenimiento, la segunda cadena de cines española, Cines Yelmo, pasó a manos de la mexicana Cinépolis; y, en restauración, el grupo Vips fue adquirido por el grupo Alsea.

Brasil cuenta asimismo con una importante inversión en España. Cabe destacar en el sector primario la toma de control por el gigante Votorantim de la portuguesa Cimpor, que dio la propiedad de los activos de esta última en España al grupo brasileño, y la entrada reciente del grupo constructor Queiroz Gavao, uno de los mayores del país, en España, junto con Camargo Correa, otro gigante del sector, que es el máximo accionista de la firma textil Tavex. Entidades financieras como el Banco do Brasil e Itaú tienen oficinas de representación en Madrid. También destaca la firma de tecnología Stefanini y la empresa de moda Alpargatas (que fabrica la marca Havaianas), que tiene en España su sede europea, concentrando las actividades de mayor valor de la firma.

Argentina tiene una importante presencia inversora en España, destacando compañías como la empresa de alimentación Arcor y la biocosmética Exel, ambas con sede europea en Barcelona, o el grupo Insud Pharma, con oficinas y centros de I+D en Madrid. En los últimos años se han establecido numerosas startups argentinas, como Brandtrack (SaaS aplicado al retail) e Hibox (B2B de soluciones empresariales), entre otras. Colombia también cuenta con una presencia destacada, con empresas como Colombina, que adquirió la compañía española de golosinas Fiesta, la textil Totto, la química Dixan y el Grupo Sura, uno de los mayores holdings inversores latinoamericanos con una cartera altamente diversificada. La presencia empresarial de Chile es quizá inferior a su importancia como inversor en el exterior, si bien cuenta con compañías como las navieras Agunsa y Compañía Sudamericana de Vapores, y la celulosa Arauco, que adquirió en 2016 una firma española dedicada a la realización de tableros de fibra. Otros países con presencia inversora son Venezuela, destacando la compra en 2013 de la antigua Caixagalicia, entonces intervenida por parte de Banesco, el mayor banco privado venezolano, o la entrada del grupo inmobiliario Sambil en el sector residencial del lujo en Madrid. Perú está presente en España a través de la firma de cosméticos Yanbal, la agrícola Camposol y la multinacional de embotellamiento AJE. Ecuador, por su parte, tiene en el Banco Pichincha su empresa más destacada, que llegó a España en la pasada década para atender a la masiva emigración ecuatoriana.

La presencia de empresas latinoamericanas en España está altamente diversificada a nivel sectorial, pudiendo afirmarse que no existe un sector en la economía española en el que no encontremos capital de origen latinoamericano. A nivel estadístico, las inversiones en los sectores de materias primas, comercial y financiero concentran el grueso de la inversión debido a su elevado volumen inversor en las cifras oficiales, pero las bases de datos privadas nos indican numerosas operaciones en los sectores de tecnología, servicios empresariales, alimentación y textil.

Conclusiones

España, ¿un destino para nuevos inversores latinoamericanos?

A medida que la tipología inversora latinoamericana se ha hecho más compleja el perfil del inversor interesado en la economía española ha variado. En las décadas de 1990 y 2000 fueron desembarcando grandes grupos del sector de materias primas, en ocasiones de propiedad estatal, y grupos empresariales con intereses diversificados, controlados por grupos familiares. Posteriormente, y de forma gradual, se produjo la entrada de las empresas mencionadas, muchas de ellas de gran tamaño, sin llegar a ser necesariamente multinacionales, así como pymes con distintas actividades. Resulta particularmente interesante que en los últimos años se viene produciendo la mayor llegada e interés por invertir en España de una nueva tipología inversora, que podrían clasificarse en tres grupos. En primer lugar, las family offices de los grandes patrimonios latinoamericanos están invirtiendo a través de distintos vehículos en activos de todo tipo en España, pero fundamentalmente en vivienda residencial de lujo en grandes ciudades y en tomas de participación minoritaria en grandes grupos empresariales. Se trata de inversores fundamentalmente venezolanos y mexicanos, que estarían protegiendo el patrimonio en destinos que puedan actuar como refugio frente a la incertidumbre regulatoria y macroeconómica en sus países de origen, así como complementando carteras de inversión con activos de poca rentabilidad, pero de muy bajo riesgo en suelo europeo.

En segundo lugar, se han producido las primeras operaciones por fondos de capital privado de distinta naturaleza, movimiento protagonizado casi en exclusividad por fondos de origen mexicano. Este sería el caso del fondo Nexxus Iberia, cuyo interés es la participación en el segmento mid-market para capitalizar pymes españolas y posteriormente facilitar su llegada a México, de la cotizada RLH Properties especializada en activos turísticos de lujo, que adquirió el Hotel Villamagna en Madrid, o de los fondos de venture capital mexicanos Dila Capital y Toro Ventures, que han realizado operaciones de compra sobre compañías tecnológicas españolas. Estas operaciones se enmarcan en la fuerte expansión del private equity y venture capital en España en los últimos ejercicios, alcanzando los 8.500 millones de euros en 2019, siendo el 80,7% procedente de inversores internacionales.

En tercer y último lugar, la madurez de los ecosistemas de emprendimiento latinoamericanos, y el mayor acceso a capital de las compañías, han generado un creciente número de startups latinas con capacidad para dar el salto internacional. España, cuyo ecosistema emprendedor ha despegado en los últimos años, superando la barrera de 1.000 millones de euros de inversión por primera vez en 2018, ha sido el destino de un creciente número de estas compañías. Entre ellas destacan Auravant (agrotech), Platzi (edtech), VUSecurity (ciberseguridad) e Iturismo (turismo). Al respecto, cabe destacar el efecto arrastre de la importante presencia de Wayra, la aceleradora del Grupo Telefónica, en América Latina, como los estudiantes latinoamericanos de postgrados en distintas escuelas de negocio españolas, que deciden emprender en España algún proyecto empresarial a la finalización de sus estudios.

Adrián Blanco Estévez

Doctor en Economía por la Universidad de Santiago y máster en Políticas Públicas por la Universidad de Georgetown| @adrianblanco78