Tema1

Este análisis estudia las implicaciones económicas, distributivas y geopolíticas de la decisión de la Reserva Federal de EEUU de cambiar la forma en la que llevará adelante la política monetaria.

Resumen

La Reserva Federal de EEUU (“Fed”), ha decidido modificar la forma en la que llevará adelante la política monetaria. Dará mucha más importancia al empleo y se preocupará menos por la inflación, lo que abre la puerta a un largo período de bajos tipos de interés. Esta decisión de política monetaria tiene enormes implicaciones distributivas y geopolíticas.

Análisis

Introducción

Money is politics (“El dinero es política”) es el provocador título de un artículo de 2003 de Jonathan Kirshner, en el que explicaba que las decisiones sobre la política monetaria y cambiaria, aunque puedan revestirse de tecnicismos, son eminentemente políticas, porque tienen profundas implicaciones sobre el poder y la distribución de la riqueza.

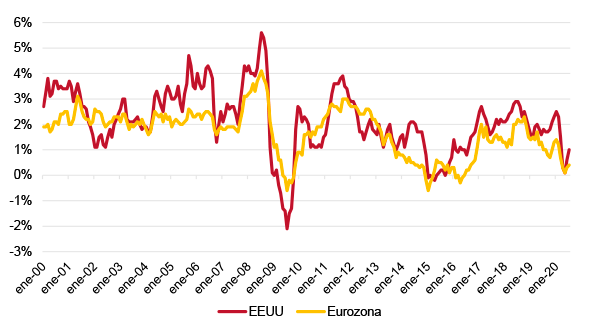

Pues bien, la decisión de la Reserva Federal de EEUU (“Fed”) de revisar la forma en la que se hará la política monetaria a partir de ahora, más allá de justificarse de forma técnica, es una decisión muy política. En el encuentro anual de Jackson Hall, en el que los gobernadores de bancos centrales suelen hacer sus discursos más importantes, Jerome Powell anunció que la Fed va a reinterpretar su objetivo de inflación. Explicó que ahora estará dispuesta a tolerar inflaciones superiores al 2% anual para compensar que en los últimos años, como se observa en la Figura 1, se han registrado tasas sensiblemente inferiores a dicha cifra. Además, anunció que prestará mucha menos atención a la inflación y más al empleo.

Al pasar a considerar una inflación (moderada) como un aliado para reducir el valor de la deuda en vez de como un enemigo a batir (como se lleva haciendo desde los años 70), esta decisión podría constituir un punto de inflexión en la forma en la que el banco central más importante del mundo lleva adelante la política monetaria, arrastrando a otros a seguir su estela.

Pero, además, el anuncio tiene implicaciones en términos distributivos y geopolíticos. Por una parte, anticipa un período todavía más largo del previsto de bajos tipos de interés, lo que –si efectivamente se materializa en mayor inflación– favorecerá a los deudores frente a los acreedores y seguramente a los jóvenes frente a los pensionistas. Por otra, tiene importantes ramificaciones geopolíticas: aunque la decisión está tomada sobre todo como respuesta a la delicada situación económica interna estadounidense, en la práctica constituye un ejercicio de poder monetario por parte de EEUU. El estatus de moneda global del dólar hace que una acción como esta perjudique a China (cuyas reservas en dólares tenderán a perder valor si el billete verde tiende a depreciarse como consecuencia del aumento de su oferta en los mercados), lo que podría abrir un nuevo episodio de guerra de divisas que complicaría sobremanera resolver la ya complicada tensión comercial entre ambos colosos. La zona euro, por su parte, tendrá que afrontar el dilema de seguir la estela de la Fed o aceptar un euro estructuralmente más fuerte, lo que podría dañar la recuperación económica al dificultar las exportaciones. Y, en todo caso, vuelve a ponerse de manifiesto la necesidad de que la UE avance con celeridad en su autonomía estratégica, en la que la internacionalización del euro es una de las piezas clave. Cada vez está más claro que la idea de una Comisión Europea geopolítica con voluntad e instrumentos para desarrollar soberanía económica y autonomía estratégica pasa, en primer lugar, por evitar que las acciones de otras potencias en los ámbitos de la economía, la tecnología o la seguridad, no afecten negativamente o condicionen las políticas que la UE quiera llevar a cabo. Y si el euro fuera una moneda con mayor presencia internacional, lo que hiciera la Fed afectaría menos a las economías europeas.

¿Qué dice la Fed?

En su comunicado del 27 de agosto de 2020 la Fed afirma que el nivel de equilibrio de los tipos de interés (el que iguala la oferta y la demanda de fondos prestables) ha descendido en relación a su media histórica, lo que supone “riesgos crecientes a la baja para la inflación y el empleo”, que la llevarán a utilizar “todos los instrumentos a su disposición para conseguir sus máximos objetivos de empleo y estabilidad de precios”. Esto significa que cuando la economía se recupere y se registren bajas tasas de desempleo (como, por ejemplo, las observadas antes del estallido de la pandemia del coronavirus, en el entorno del 4%), la Fed no subirá de forma mecánica los tipos de interés por temor a la inflación, como pasaba hasta ahora. En la jerga económica se hablaba de que la política monetaria debía volverse más restrictiva cuando la tasa de desempleo se situara por debajo de su tasa natural o por debajo de la tasa de desempleo no aceleradora de la inflación (NAIRU, por sus siglas en inglés), o, de lo contrario, la economía se recalentaría y la inflación sería superior a la deseada, dando al traste con el principal objetivo del banco central, la estabilidad de precios.

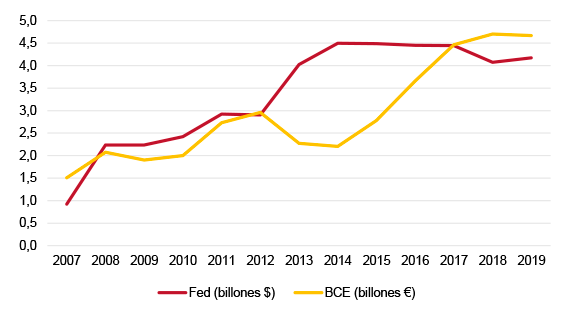

En el actual contexto de crisis, en el que el desempleo es claramente superior al natural debido al desplome temporal del consumo y la inversión, al que ahora se añaden la incertidumbre y la caída de la confianza, las nuevas orientaciones de la Fed no supondrán cambio alguno: seguiremos viendo una política monetaria ultra-expansiva, tanto para impulsar la demanda como para asegurar la estabilidad financiera. Mediante estos programas de expansión cuantitativa (QE), el banco central seguirá comprando activos y aumentando su balance (véase la Figura 2, donde también se incluye al BCE). Pero la Fed indica que, una vez que pase la pandemia, en la nueva normalidad, continuará apoyando el crecimiento y será mucho más flexible con la inflación, considerando el objetivo del 2% como una media a lo largo del tiempo y no como un nivel máximo a partir del cual actuará, lo que debería traducirse en un incremento de la inflación “media” esperada. Como el principal determinante de la inflación observada es la inflación esperada, este anuncio pretende anclar las expectativas de inflación futuras para que se plasmen en subidas de precios más altas que las actuales.

Además, la Fed dejará de equiparar automáticamente una baja tasa de paro con el recalentamiento de la economía. De esta forma, podría estar aceptando la hipótesis según la cual un bajo desempleo responde más a que hay muchos trabajadores desanimados que dejan de buscar empleo que a que la economía se encuentre cerca de pleno empleo. La mala situación económica puede reducir la participación en el mercado laboral, con el consiguiente impacto adverso sobre el crecimiento y la pobreza, ya que suelen ser los trabajadores poco formados y pobres los que antes abandonan la búsqueda de empleo. En palabras de la Fed, “el nivel máximo de empleo es un objetivo de amplio espectro, no directamente observable y que cambia con el tiempo”. Esta frase es un torpedo en la línea de flotación del concepto de tasa natural de paro, que ha regido las decisiones de política monetaria durante los últimos 30 años.

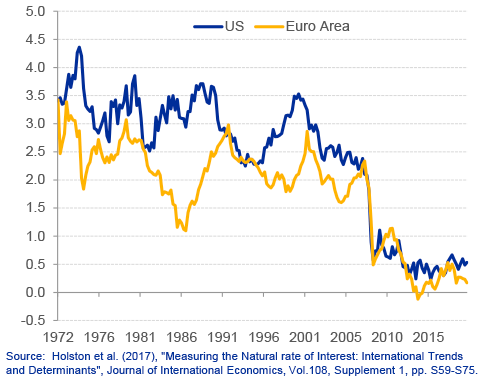

De este modo, la Fed compra parte del argumentario de los defensores de la idea de que hemos vivido un cambio de paradigma que nos aboca a un estancamiento secular. Como defienden Larry Summers y Paul Krugman, durante los últimos 15 años se han producido cambios estructurales en la economía como el envejecimiento, la globalización, las nuevas tecnologías y el aumento de la desigualdad, tendencias que reducen el tipo de interés natural de equilibrio (véase la Figura 3) y nos abocan a tasas de crecimiento bajas. Con ello, la inflación (enemigo a batir desde los años 70) queda relegada a preocupación secundaria.

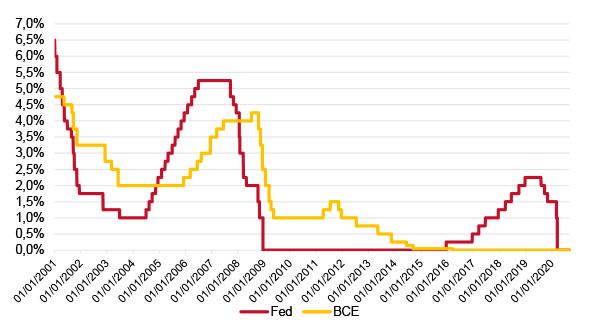

La Fed pasa así a dotarse de medios para intentar evitar una peligrosa “japonización” de la economía estadounidense, abriendo la puerta a que los tipos de interés permanezcan muy bajos durante mucho, mucho tiempo; y, de paso, reconociendo que las subidas de tipos que comenzaron en 2015 (véase la Figura 4) fueron precipitadas. Queda por ver si efectivamente se puede conseguir aumentar así la inflación: Japón lleva más de 20 años intentándolo.

Implicaciones distributivas y geopolíticas

Las implicaciones de esta decisión son profundas. Menores tipos de interés y mayor inflación son buenos para quién esté endeudado y malos para los acreedores. A nadie se le escapa que saldremos de la pandemia con niveles de deuda pública nunca vistos salvo en tiempos de guerra. Y para hacer frente a la deuda sólo hay tres opciones. Bien se genera crecimiento y se paga, bien se genera inflación para reducir su valor real (lo que hace más fácil el pago y por el camino deprecia la moneda), bien se reestructura o impaga. Y durante el proceso, si uno tiene una moneda creíble como el dólar o el euro y la ratio deuda/PIB permanece estable, se puede refinanciar indefinidamente, lo que exige que los tipos de interés no suban (Olivie Blanchard lleva tiempo defendiendo que con bajos tipos de interés, si la emisión de deuda pública sirve para realizar inversiones que aumentan el potencial de crecimiento, la ratio deuda/PIB no tiene por qué aumentar).

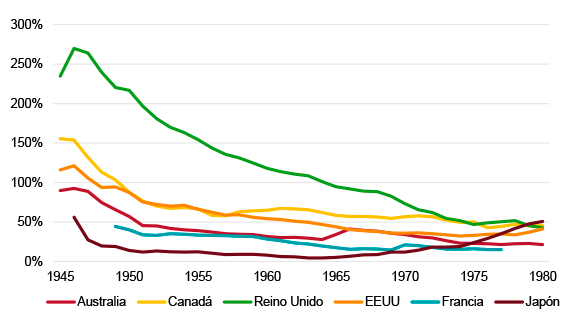

Como nadie quiere ni oír hablar de reestructuraciones o impagos (¿se acuerdan de Grecia o de Argentina?) la Fed está insinuando que la inflación (junto al crecimiento) tendrá un papel fundamental en la estrategia de reducción de deuda (algo que ya sucedió después de la Segunda Guerra Mundial tal y como refleja la Figura 5), lo que supone tomar una posición política que no favorece a los ahorradores. También está mostrando que está dispuesta a continuar recortando las cuentas de resultados de bancos y aseguradoras, que estarían más contentas con tipos de interés más elevados. En términos de equidad distributiva intergeneracional, si consigue aumentar la inflación y el empleo estará facilitando el futuro de las generaciones más jóvenes, para las que el servicio de la deuda pública emitida durante la crisis no será tan gravoso, a cambio de una menor renta real de los jubilados, que estarán en peores condiciones para protegerse de una inflación elevada.

Como la Fed es el banco central más importante del mundo, y emite la (por ahora) moneda de reserva mundial, esta decisión tiene también implicaciones geopolíticas. El BCE, que también se encuentra inmerso en un proceso de revisión estratégica de su política monetaria (que debe concluir a finales de 2020), debe optar ahora por seguir la estela de la Fed, lo que gustaría a los países del sur y disgustaría a los del norte (en especial a Alemania), o no hacerlo y aceptar una apreciación del euro, que lastraría la ya de por sí débil e incierta recuperación económica.

China, por su parte, que hace un año se encontraba en plena guerra de divisas con EEUU, también se verá perjudicada, tanto por la apreciación del yuan, que deberá contrarrestar con su propia política monetaria, como porque los dólares que recibirá por las ingentes cantidades de bonos del Tesoro norteamericano que guarda como reservas de su banco central tendrán menor poder adquisitivo (esto, por cierto, también le pasará a países como Arabia Saudí o Japón, que también llevan décadas financiando a EEUU). De hecho, la decisión de la Fed seguramente será interpretada en China como una expresión del poder monetario de EEUU, entendido como la capacidad del país que emite la moneda de reserva de forzar a otros a modificar sus políticas o de perjudicarlos directamente, por ejemplo mediante la manipulación del tipo de cambio. Esto podría devenir en una nueva escalada de tensiones comerciales entre ambos países y en una respuesta por parte del banco central de China para evitar la apreciación del yuan frente al dólar, que se sumarían a los conflictos ya existentes en relación a Hong Kong o la tecnología 5G, que harían más difíciles los acuerdos para reformar instituciones internacionales clave como la Organización Mundial del Comercio o la Organización Mundial de la Salud, como pretende la UE.

Asimismo, en el medio plazo, las acciones de la Fed podrían contribuir a erosionar la confianza de mercados y gobiernos en el papel internacional del dólar, que se viene debilitando en los últimos años por las erráticas declaraciones (y acciones) del presidente Trump pero sin perder todavía su posición de centralidad en el sistema monetario internacional. Esto se debe a que EEUU está, una vez más, tomando decisiones de política monetaria con implicaciones internacionales pensando sobre todo en sus intereses nacionales, y utilizando su poder monetario para extraer ventajas. Además, si las acciones de la Fed tienen éxito y generan inflación, tenderán a reducir el atractivo del dólar como depósito de valor.

En todo caso, a diferencia de otros momentos de la historia, ahora existen potenciales rivales para el dólar, sobre todo el euro y el yuan. La UE ha entendido que tiene que desarrollar su autonomía estratégica, vinculando la política económica exterior a la geopolítica, como hacen todas las grandes potencias. Y la internacionalización del euro, hasta ahora nunca utilizada como herramienta de política exterior, es uno de los instrumentos que necesita promover. De hecho, como sostiene Randall Henning, la creación del euro tuvo como uno de sus objetivos que la UE ganara autonomía frente a los shocks monetarios derivados de la hegemonía del dólar, que afectaban negativamente a las economías europeas (y también a las de otros países) incluso cuando no eran concebidos como acciones de política exterior contra la misma. Ahora que el escenario geopolítico es cada vez más incierto y conflictivo y que la Unión parece convencida de la necesidad de promover su soberanía económica y tecnológica y depender menos del “amigo americano”, podría utilizar las voluminosas emisiones de deuda con las que va a financiar el fondo de recuperación para ampliar la liquidez y profundidad de los mercados de deuda en euros, que son una condición necesaria para que una moneda sea considerada de reserva. China, por su parte, sabe que su camino hacia la hegemonía global pasa, entre otras cosas, por la internacionalización del yuan, pero eso requiere liberalizar su sistema financiero, reducir sus controles de capitales y dejar de manipular el valor de su moneda, algo que por el momento no parece dispuesta a hacer.

Conclusiones

El cambio de orientación de la política monetaria de la Fed abre importantes interrogantes. El primero es si tendrá éxito en elevar la inflación y el crecimiento. Los niveles de deuda pública con los que los países avanzados saldrán de la pandemia serán tan elevados que requerirán una estrategia monetaria agresiva y, posiblemente, un cambio de mentalidad en los bancos centrales (los países emergentes también necesitarían algo similar, pero lo tendrán mucho más difícil porque la expansión monetaria podría generar salidas de capitales y pérdidas de confianza). Una combinación de crecimiento, inflación, bajos tipos de interés que permitan la refinanciación de la deuda, mayores impuestos y represión financiera serán, seguramente, las fórmulas para evitar las temibles (y evitables) reestructuraciones de deuda. Esta estrategia ya tuvo éxito a partir de 1945, cuando la deuda generada por el esfuerzo de guerra se fue licuando progresivamente en muchos países occidentales. El problema es que en aquellos años también se produjeron importantes aumentos de la productividad que alimentaron el crecimiento, que hoy, por el momento, no se observan. Además, Japón, que lleva décadas intentando generar inflación, no lo ha conseguido, aunque también es cierto que su población activa está disminuyendo (y así es muy difícil generar crecimiento y que los precios suban), algo que seguramente no ocurrirá en Europa o EEUU.

Si la Fed (y otros bancos centrales) tienen éxito y la inflación se sitúa en un rango del 2%-4%, habrá que ver si se mantiene estable, que sería lo deseable, o si entramos en peligrosas espirales inflacionistas por la aceleración de expectativas de subidas de precios, como las que se produjeron tras la ruptura del sistema de Bretton Woods en 1971 y las crisis del petróleo de 1973 y 1979. En cualquier caso, no estaríamos hablando de hiperinflaciones “a la venezolana”, pero si los precios se descontrolasen, los bancos centrales tendrían que dar marcha atrás y subir rápidamente los tipos de interés, lo que podría desencadenar una recesión como la de principios de los años 80. Este escenario, a día de hoy, es muy poco probable, pero para que no se materialice sería importante que no se produjera un aumento del proteccionismo y una desglobalización intensa, ya que parte de reducción estructural de los precios en las últimas décadas ha venido causada por el efecto desinflacionario de la entrada de China y otros países emergentes en el comercio mundial que, con sus menores costes, han reducido sensiblemente los precios de las manufacturas. E igual que la integración comercial ha generado caídas de precios, la desintegración tendría el efecto inverso. Asimismo, como han subrayado Matthew Klein y Michael Pettis en su libro Trade Wars are Class Wars, una de las claves para salir del estancamiento secular, generar crecimiento (y de paso suavizar las tensiones comerciales) es reducir la desigualdad dentro de los países, lo que requiere un replanteamiento de los sistemas tributarios para volverlos más progresivos, en particular gravando a los percentiles más ricos. Las recientes propuestas que recogen los libros de Paul Collier, Martin Sandbu o Mark Blyth y Eric Lonergan, que subrayan la necesidad de recuperar un crecimiento mucho más inclusivo para que el capitalismo sea socialmente sostenible, también ponen el énfasis en esta idea. Es posible que el esfuerzo de reconstrucción y nuevos pactos sociales post-pandemia exija nuevos contratos sociales y mayores impuestos, por lo que los países occidentales vayan en esa dirección.

Por último, para España, la clave será cómo reaccionará el BCE ante esta nueva situación. Se atribuye a John Maynard Keynes la frase: “Cuando los hechos cambian, yo cambio de opinión. ¿Usted qué hace?”. Es bienvenido que la Fed haya tenido el coraje y la independencia de adaptar su política monetaria a las nuevas circunstancias. Queda por ver si en Berlín y Frankfurt hacen la misma lectura.

Federico Steinberg

Investigador principal del Real Instituto Elcano, profesor de la UAM y asesor especial del alto representante para la Política Exterior y de Seguridad y vicepresidente de la Comisión Europea Josep Borrell | @Steinbergf

1 Agradezco a José Pablo Martínez, Miguel Otero y Enrique Feás su ayuda y comentarios.

Sede de la junta de gobernadores de la Reserva Federal de EEUU. Foto: Wayne Hsieh (CC BY-NC 2.0)